更新日

昨今の日本において、経営資源の有効活用や事業強化のため、組織再編を検討する企業が増加しています。

組織再編において、譲渡対価は、基本的には金銭で支払いますが、合併や株式交換等の場合は対価を買い手企業などの株式とするケースもあります。

通常、組織再編はその実行により、株主や売り手企業に所得税や法人税が課税されます。

しかし、対価を買い手企業等の株式とする場合には、税制適格要件を満たすと税金が課税されない有利なケースがあります。

今回は、M&A(Mergers and Acquisitions、合併・買収)における組織再編税制における税制適格要件について詳しく説明します。

このページのポイント

~適格組織再編とは?~

適格組織再編とは、適格要件を満たした上で、組織再編税制を利用して行われた組織再編のこと。適格組織再編を行うと、移転した資産の譲渡損益、つまり資産を譲渡したときの損失や利益を先延ばしにすることができ、税務上において法人税の節税につながり、組織再編のコスト軽減につながる。

目次

1. 適格組織再編の概要

1-1. 適格組織再編とは?

適格組織再編とは、適格要件を満たした上で、組織再編税制を利用して行われた組織再編のことです。適格組織再編は税務上でメリットがありますが、手法ごとの適格要件が複雑なため、正確に把握しておく必要があります。

なお、ここで「適格要件」とは適用を受けるための条件のことをいいます。また、「組織再編」とは、会社の組織や形態の変更を行い、編成をし直すことをいいます。

適格組織再編を行うと、移転した資産の譲渡損益、つまり資産を譲渡したときの損失や利益を先延ばしにすることができます。そのため、税務上において法人税の節税につながり、組織再編のコスト軽減につながります。

2. 簡易組織再編行為や略式組織再編行為との違い

適格組織再編と似たような組織再編に簡易組織再編行為や略式組織再編行為というものもあります。

簡易組織再編行為は、規模に差がある会社同士の組織再編を対象としているものであり、略式組織再編行為は完全子会社に近い関係性を持つ会社との組織再編を対象としています。

しかし、これらの再編行為は、税務に影響をもたらすものではなく、一定の条件を満たす場合に、合併存続会社などの株主総会の承認を省略できるというものです。そのため、適格組織再編とは対象としている手法も異なっているので、混同しないように留意が必要です。

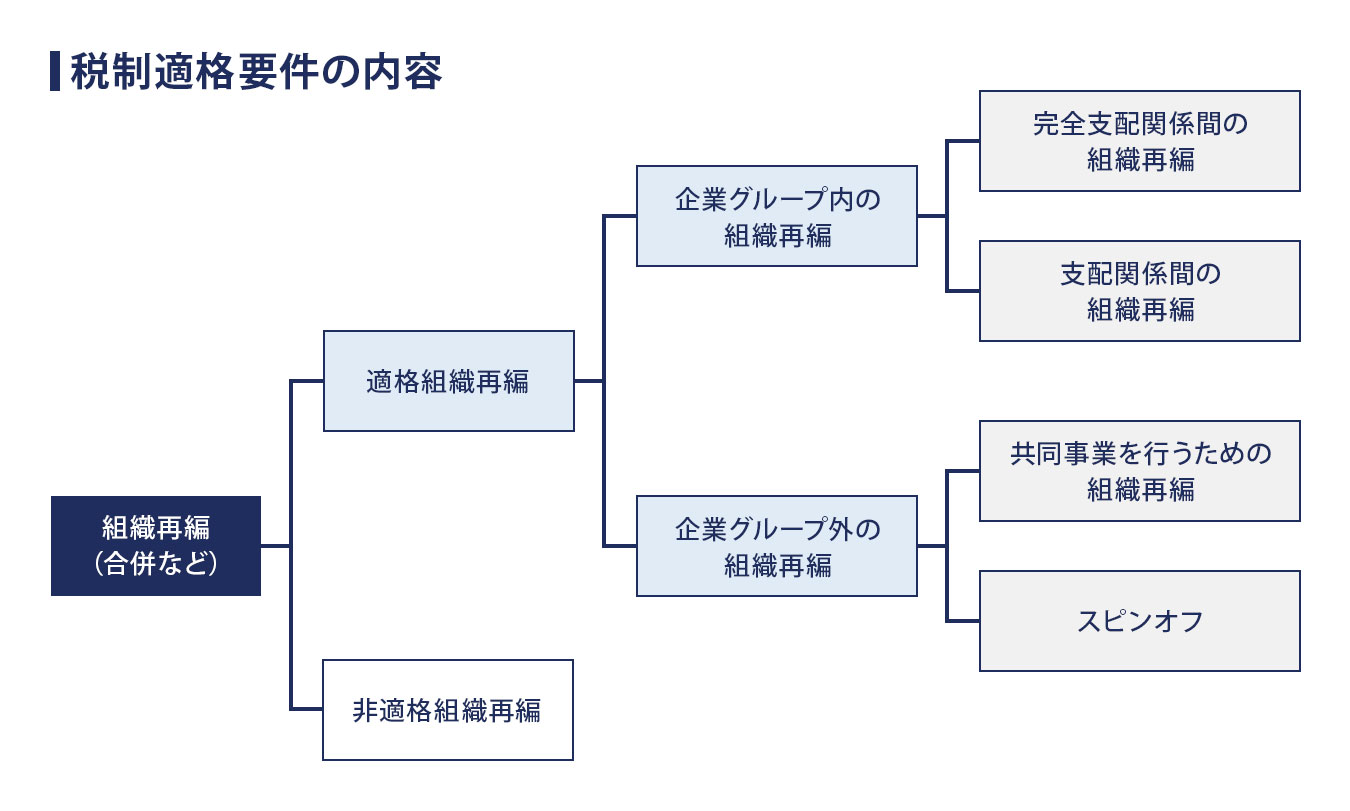

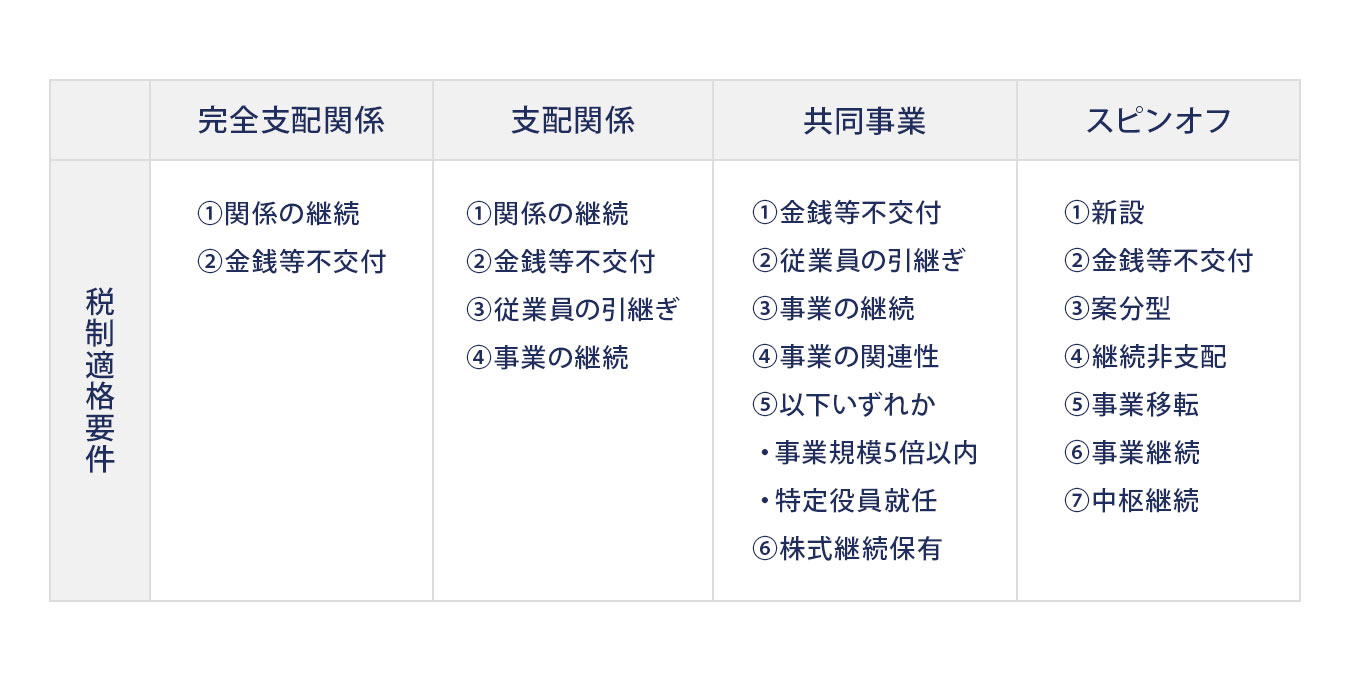

3. 税制適格要件について

税制適格組織再編との適用には、複数の要件を満たさなければなりません。

- 完全支配関係の場合

- 50%超100%未満の支配関係の場合

- 50%以下であり支配関係がない場合

4. 組織再編税制の税制適格要件を満たすメリット

税制適格要件を満たした組織再編(適格組織再編)を行う主なメリットは以下のとおりです。

4-1. 株主のメリット

株主が出資した金額よりも、株式の譲渡価額が高い場合は、譲渡価額から出資額を引いた差額から譲渡所得やみなし配当が発生し、通常は課税されます。

しかし、税制適格要件を満たした組織再編の場合、譲渡損益を繰り延べられることとなります。

4-2. 資産を譲渡する法人のメリット

合併消滅法人や分割法人のように資産を合併吸収法人や分割承継法人に渡す側の法人の場合、原則としては、時価で資産を譲り渡した後に会社を清算したものとして取り扱われます。

しかし、税制適格要件を満たす場合、組織再編時に時価評価資産の時価評価課税は行われません。

4-3. 資産を譲り受ける法人のメリット

合併法人や分割承継法人などの資産を受け取る側の会社では、原則として、時価で資産を購入し、対価を支払ったとして取り扱われます。

しかし、税制適格要件を満たす場合には、簿価で資産を引き継いだとみなされます。

5. 組織再編成にかかる否認規定

法人税法では、適格組織再編となる場合であっても、課税上の弊害を避けるため、繰越欠損金の承継などについて、個別的な否認規定を設けています。

さらに、組織再編成の形態や方法は、複雑かつ多様であり、資産の売買取引を組織再編成による資産の移転にするなど、租税回避の手段として濫用されるおそれがあるため、個別的な否認規定に加えて、組織再編成にかかる包括的な租税回避防止規定も設けられています。

6. まとめ

今回は組織再編税制における適格組織再編について詳しく説明しました。

適格・非適格の判定結果は、移転する資産・負債の評価方法と、それに伴う課税関係に影響を及ぼすことになりますが、それ以外にも、繰越欠損金の引継制限・使用制限といった、実務上、非常に重要な論点へも影響することに注意が必要です。

経営者であれば、組織再編を検討する際には適格組織再編及び非適格組織再編について理解し、必要に応じて税務の専門家である税理士に相談することが望まれます。

- 関連記事

- 組織再編税制とは?~組織再編税制の意味と仕組み、対象となるスキームの種類などについて解説~

- 非適格組織再編とは?

~非適格組織再編の意味や基準、M&Aにおける税務戦略とその影響などについて詳しく解説~