更新日

逆さ合併について

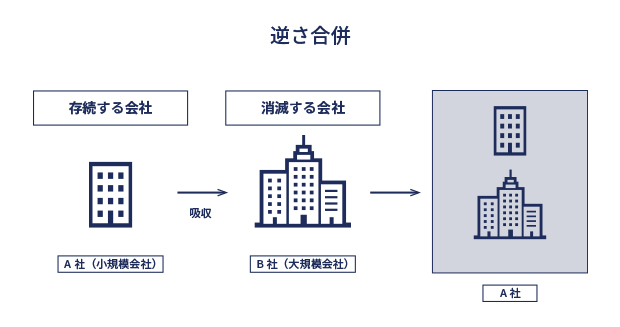

規模が大きい会社と小さい会社が合併する場合、一般的には規模が大きい会社が存続会社となって合併されます。一方で、規模の小さい会社が存続会社になる合併もあり、「逆さ合併」と呼ばれます。

この記事では、逆さ合併の概要やメリット、注意点とあわせて、最新の事例や仕訳も解説します。

このページのポイント

~逆さ合併とは?~

吸収合併をする際には、一般的に規模の大きな会社が存続会社、小さい会社が消滅会社となり、合併が行われるが、逆さ合併の場合には規模の小さい会社が存続会社、大きい会社が消滅会社となって合併が行われる点が特徴。税務上、適格要件を満たし「適格合併」となった場合には、繰越欠損金を引き継ぐことができるなどのメリットがあり、含み益と繰越欠損金との相殺が可能となる。ただし、手続きが煩雑になる上、適切な対策を講じないと合併損が生じてしまうため注意が必要である。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aの手法

- #逆さ合併とは?

~その他 M&Aについて~

1. 逆さ合併とは

まずは、逆さ合併の概要や税務上のメリットが享受できる要件について解説します。

1-1. 事業規模が小さい会社が存続会社となる吸収合併

吸収合併をする際には、一般的に規模の大きな会社が存続会社、小さい会社が消滅会社となり、合併が行われます。しかし、逆さ合併の場合には規模の小さい会社が存続会社、大きい会社が消滅会社となって合併が行われます。逆さ合併は、吸収合併のなかでも特殊なケースです。

吸収合併後に規模の小さな会社が残り、規模の大きい会社が消滅する形となり、通常とは逆の関係になります。

1-2. 要件を満たせば適格合併として認められる

税務上、適格要件を満たし「適格合併」となった場合には、繰越欠損金を引き継ぐことができるなどのメリットがあります。

従来、逆さ合併は適格要件を満たすことが難しかったため、税制上の優遇措置などを受けることができませんでした。しかし、2019年の税制改正により、逆さ合併であったとしても一定の要件を満たせば適格合併として認められるようになりました。

逆さ合併が適格合併として認められる要件は、次のとおりです。

- 100%支配関係のあるグループ内での再編(金銭等不交付 + 継続保有)

- 50%超えの支配関係のあるグループ内での再編(金銭等不交付 + 継続保有 + 事業移転 + 事業継続)

- 共同事業を実施するグループ外企業との再編(金銭等不交付 + 継続保有 + 事業移転 + 事業継続 + 事業関連性 + 同等規模 or 双方経営参画)

上記の要件のうちいずれかを満たしたうえで、存続会社において株式総会の特別決議を実施されることで、逆さ合併が実施可能になります。

2. 逆さ合併を行うケース

逆さ合併は、どのような状況下で行われるのでしょうか。具体的なケースを紹介します。

2-1. 繰越欠損金がある場合

規模が小さい存続会社に繰越欠損金がある場合に、含み益を抱えている規模の大きい会社と合併させることで、含み益と繰越欠損金との相殺が可能になります。それにより、法人税を抑えることができます。

ただし、先述した適格要件を満たさないと、繰越欠損金を引き継ぎできないため、注意が必要です。

2-2. SPCと対象会社を買収し合併する場合

ファンドが対象会社を買収する際にSPC(特別目的会社)を設立して、そのSPCが対象会社を買収する場合があります。

ファンドが自社で借入を実施するのではなく、SPCを使って資金調達を行います。対象会社側に権利関係や屋号がある場合、逆さ合併によってそれらを引き継ぐことが目的です。

借入自体は対象会社に残すことができるため、リスクを抑えながら屋号を引き継ぐことが可能になります。

3. 逆さ合併の注意点

逆さ合併に限らず、合併の手続きは煩雑です。株主総会の特別決議で調整が大変なだけでなく、後述する会計処理や書類作成なども含めて手間がかかる点に注意しなければなりません。

また、合併前に消滅会社の評価額を下げる手立てなどの対策を打たなければ、合併差損が生じてしまいます。

手続きの不備や漏れなどを無くすためには、専門家への相談が有効です。合併を考え始めたら、早めに相談すると良いでしょう。

4. 逆さ合併の仕訳方法

ここでは、逆さ合併の仕訳例を紹介します。

<前提条件>

- A社が親会社(規模が大きい)、B社が子会社(規模が小さい)とする

- AとBの吸収合併を前提とするが、一般的な合併と異なり、Aを消滅会社、Bを存続会社とする

- Bの純資産はAの純資産をそのまま継承するものとする

個別のB/S

合併前

| A社個別B/S | |||

|---|---|---|---|

| 資産 B株式 |

3,000 1,000 |

負債 資本金 利益剰余金 |

2,000 1,500 500 |

| 合計 |

4,000 |

合計 |

4,000 |

合併前

| B社個別B/S | |||

|---|---|---|---|

| 資産 | 2,000 | 負債 資本金 利益剰余金 |

1,300 500 200 |

| 合計 |

2,000 |

合計 |

2,000 |

合併後

| B社個別B/S | |||

|---|---|---|---|

| 資産A 資産B |

3,000 2,000 |

負債A 負債B 資本金 利益剰余金 自己株式 |

2,000 1,300 2,000 700 -1,000 |

| 合計 |

5,000 |

合計 |

5,000 |

連結のB/S

合併前

| 連結B/S | |||

|---|---|---|---|

| 資産A 資産B のれん |

3,000 2,000 300 |

負債A 負債B 資本金 利益剰余金 |

2,000 1,300 1,500 500 |

| 合計 |

5,300 |

合計 |

5,300 |

合併後

| 連結B/S | |||

|---|---|---|---|

| 資産A 資産B のれん |

3,000 2,000 300 |

負債A 負債B 資本金 資本剰余金 利益剰余金 |

2,000 1,300 2000 -500 500 |

| 合計 |

5,300 |

合計 |

5,300 |

Bの個別B/Sでは、のれんが発生しません。共通支配下の取引であるため、簿価でA社を引き継ぐためです。

また、逆さ合併後のBの連結B/Sと合併前のAの個別B/Sは実態の変化は無く、実質同じとなります。ただし、合併後のBの資本金は連結・個別共に同額となる点が異なります。

合併前の連結資本金との差額は資本剰余金と振り替えることとなります。

5. 逆さ合併の事例

ここでは、逆さ合併で節税メリットを享受した事例などを見ていきましょう。

5-1. 三井住友銀行とわかしお銀行の合併

2003年に、規模の大きい三井住友銀行と規模の小さい「わかしお銀行」が逆さ合併によって合併しました。

当時、三井住友銀行が保有する株式は含み損を抱えていた状態でしたが、一方で保有している不動産などの資産は含み益がある状態でした。逆さ合併により、当該含み損を無くすことが主な目的です。

なお、存続会社の「わかしお銀行」は合併後に商号を三井住友銀行に変更し、旧三井住友銀行とは別の法人格でありながら、商号を継承しています。

5-2. 東京証券取引所と大阪証券取引所の合併

2011年に、子会社だった大阪証券取引所が、非上場の親会社である東京証券取引所と逆さ合併を実施しました。

上場していた存続会社の大阪証券取引所は、自社よりも大きい非上場の東京取引証券取引所を合併する形で統合しています。さらに、「日本取引所グループ」と商号を変更したうえで上場を果たしました。

両社の運営効率化などのシナジー効果や国際競争力向上、上場廃止対策などを目的に実施された事例となっています。

5-3. イオントップバリュとアイクの合併

2013年に、共にイオングループであったイオントップバリュとアイクが逆さ合併をしました。アイクが存続会社となりましたが、商号は「イオントップバリュ」に変更・継承されています。

アイクは元々、大手や中堅のGMSの5社が、海外商品の共同仕入のために設立した専門商社でしたが、その後、イオンの子会社となりました。イオントップバリュはトップバリュの商品開発を行っており、それぞれを統合することで効率的な運営を実現しています。

6. まとめ

逆さ合併は、適格要件などを満たすことで含み益と繰越欠損金との相殺が可能になるなどのメリットがありますが、手続きが煩雑になるのがデメリットです。また、適切な対策を講じないと合併損が生じてしまうため注意しなければなりません。

逆さ合併に限らず、組織再編行為は専門性が高いため、検討段階からの専門家のアドバイスは不可欠です。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 逆さ合併とは何ですか?

- 逆さ合併とは、規模の小さい会社が存続会社となり、規模の大きい会社が消滅会社となる合併のことです、税務上のメリットとして、繰越欠損金を引き継ぐことができ、含み益と相殺することで法人税を抑えることができる手法です。

- 逆さ合併の注意点は何ですか?

- 手続きが煩雑であり、適切な対策を講じないと合併損が生じる可能性があります。専門家への相談が推奨されます。