更新日

MBI(マネジメント・バイ・イン)について

MBI(マネジメント・バイ・イン)とは、外部のプロ経営者や投資家が企業を買収し、その後の経営を担うことで、企業価値の向上を目指すM&A手法です。

MBO(マネジメント・バイアウト)との違いは、経営権を取得する主体が「外部」か「内部」かという点にあります。

本記事では、MBIの基本概念から、活用される場面、メリット・デメリット、そして混同されがちな用語であるMBOとの違いについても詳しく解説します。

このページのポイント

~MBI(マネジメント・バイ・イン)とは?~

MBI(マネジメント・バイ・イン)は、企業価値を向上させるためにプロ経営者を送り込む手法です。企業の経営権を握り、外部の専門家が経営を立て直します。MBIのスキーム、メリット・デメリット、MBOとの違いについて詳しく解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&Aの手法

- #MBI(マネジメント・バイ・イン)とは?

~その他 M&Aについて~

目次

1. MBI(マネジメント・バイ・イン)とは

MBIとは「Management Buy In」の略で、投資家やファンド、金融機関などが企業を買収し、買収後の経営権を握る手法です。経営権を握ることによって、経営の専門家を企業へ送り込み、企業価値の向上を狙います。

優れた技術やブランド力を持っている企業であっても、経営がうまくいっていないような場合には、思うように企業価値が高まらず、「宝の持ち腐れ」となってしまう可能性があります。

このような企業を買収し、外部からプロ経営者を送り込むことによって、経営の立て直しを図るのがMBIの目的です。企業価値が向上したのち、買収側は株式を売却することが一般的であり、キャピタルゲインを狙ったM&Aの手法であるといえます。

2. MBIとMBOの違い

MBIと似た用語として「MBO」という買収の手法があります。MBOは、「Management Buy Out」の略で、現経営陣が企業(自社)の経営権を取得する買収手法です。それぞれの違いについて解説します。

2-1. 経営権を持つ主体の違い

まず、MBIとMBOでは経営権を持つ主体が異なります。具体的な違いは以下のとおりです。

- MBIファンド・投資家・金融機関など、買収を行った「外部」のものが経営権を握る

- MBO「内部」の現経営陣が自社株式を買い上げ、継続して経営権を握る

2-2. 主たる目的の違い

MBIは、現経営陣の交代により経営の立て直しを目指すことが目的です。優れた技術力やブランド力といったリソースを外部の経営専門家が有効に活用し、企業価値の向上を図ります。

一方、MBOの場合には、現経営陣が株式を買い上げることによって、独立した経営体制を目指すことが目的です。経営体制を維持したままで、外部株主の圧力を受けることなく、より自由度が高く、意思決定のスピードが速い経営を行うことを目指します。

3. MBIが実施される状況

MBIは、経営の立て直しを目的に実施されるケースが多いですが、後継者不足解消のためのスキームとしても利用されることがあります。MBIが実施される状況について、より具体的に見ていきましょう。

3-1. 不採算事業を立て直すケース

まず、不採算事業の立て直しを目指すケースです。不採算事業の立て直しには、事業の選択と集中といった、高度な経営戦略の知識・経験が求められる場合があります。また、現経営陣に過去のしがらみや事業への思い入れがあるような場合には、こうした経営決断が困難となることもあるでしょう。

そのため、このようなケースでは、外部の専門家による経営再建を行うMBIの手法が有用となります。

3-2. 経営面に懸念があるケース

優れた技術やブランド力を保有しているにも関わらず、宝の持ち腐れとなっているようなケースもMBIの実施対象です。例えば、経営陣がエンジニア出身であるなど、他領域の専門家である場合、優れた技術や技術に関するノウハウを持っていても、経営分野においてはノウハウが無いといったケースも想定されます。

このような場合には、MBIによって外部の専門家を送り込むことで経営を立て直し、企業価値の向上が見込めます。

3-3. 後継者がいない会社を事業承継するケース

後継者不足により、現経営者の後任が見つからないようなケースでもMBIが実施されます。従前の経営者が引退し、MBIの実施により経営の専門家へバトンタッチすることで、事業を継続できるといったメリットが得られます。また、買収側の投資家・ファンド・金融機関などが後継者を探すことから、現経営者が後継者を選定する手間が省けるというのもメリットです。

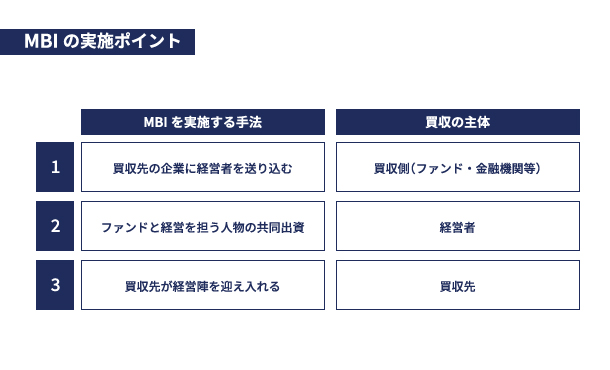

4. MBIを実施する方法

MBIでは、買収側の投資家・ファンド・金融機関側が外部の経営専門家を送り込むケースが一般的ですが、他にもパターンがあります。誰が買収の主体となってMBIを行っていくかという点がポイントです。

4-1. 買収先の企業に経営者を送り込む

もっとも一般的なMBIのパターンは、買収先の企業に外部の経営者(プロ経営者)を送り込む方法です。「プロ経営者」とは、経営手腕への高い評価を受け、外部から企業のトップに就任する経営人材のことをいいます。

他の企業で高評価を受けたプロ経営者が買収先の企業のトップとなることにより、優れた技術やブランド力を有効活用し、企業価値の向上が見込めます。MBIの実施主体は、投資家・ファンド・金融機関などの買収側になります。

4-2. ファンドと経営を担う人物の共同出資

また、ファンドと経営を担う人物の共同出資によるMBIを実施するケースがあります。経営者が買収の主体となることが多く、MBOなどで実績をあげた経営者が有望な会社を選定し、ファンドへ資金を出してもらうよう提案するのが一般的です。

ファンド側としては、経営者の能力を評価のうえ、対象企業の将来性が見込まれる場合に、キャピタルゲインの獲得を目的として経営者と共同でMBIを実施します。

4-3. 買収先が経営陣を迎え入れる

買収先が経営陣を迎え入れる形でMBIを実施するケースです。買収先がMBIの主体となることが多く、既存事業の経営を現経営陣で継続できないと判断した際に、プロ経営者に経営を託す狙いがあります。後継者不足により、現経営陣の経営ノウハウを引き継ぐ先が無い場合や、現経営陣が既存事業から撤退し、新規事業を営む場合などのケースが想定されます。

5. MBIのメリット

MBIでは、外部のプロ経営者が経営の主体となることから、企業価値の向上やマネジメント面でのメリットを得ることができます。具体的な内容を見ていきましょう。

5-1. 企業価値の向上

MBIの主たる目的は、ファンドや金融機関などの買収側が、企業価値の向上によるキャピタルゲインを獲得することです。目的を達成するために、現経営陣を交代させ、プロ経営者を企業に送り込むことによって、いわゆる宝の持ち腐れ状態を解消する必要があります。

プロ経営者の手腕により、従来活用できていなかった会社の資産や従業員の能力をフル活用することで、さらなる企業価値の向上が期待できるでしょう。

5-2. 企業のマネジメント力向上

また、不採算事業の立て直しなど、他社におけるマネジメント経験が豊富なプロ経営者が就任することで、企業のマネジメント力の向上も期待できます。特に、事業の選択と集中といった経営判断は、事業に思い入れのある既存の経営者では実施が困難な場合があります。このようなケースでは、外部のプロ経営者の手腕により経営の推進が期待できるでしょう。

さらに、プロ経営者のマネジメント手法を企業文化として浸透させることで、企業全体としてのマネジメント力の向上も見込めます。

6. MBIのデメリット

特筆すべきMBIのデメリットは、新しい経営者の経営方針が、既存の組織と衝突するおそれがあるという点です。従来と異なる組織風土に従業員が戸惑い、新経営陣とうまく協働できないだけではなく、プロ経営者が有効なリーダーシップを発揮できない可能性もあります。

また、外部のプロ経営者は、内部の経営陣と比べて会社の内部情報および周辺情報に疎く、業務遂行能力が従来よりも落ちてしまう可能性があります。

7. まとめ

MBIは、優れた技術やビジネスを保有していながら、経営がうまくいっていないような企業に対して、プロ経営者を送り込むことにより、企業価値やマネジメント力を向上させることができるM&Aの手法の一つです。

ただし、MBIの実施には専門性が伴うだけでなく、事前の調整を適切に行わないと、既存の従業員との衝突などのリスクが生じます。そのため、MBIをご検討の際には、M&Aの専門家へご相談のうえ、慎重に実施されることを推奨します。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- MBIとTOBの違いは?

- TOBとは「Take Over Bid」の略で、株式公開買付のことをいいます。TOBでは、不特定の株主に事前に買付期間・価格・株式数を公告し、株式を買い付けることで買収を実行します。MBIもTOBも買収手法の一つですが、それぞれ方法が異なります。

- MBIとLBOの違いは?

- LBOとは「Leveraged Buy Out」の略で、買収先企業の資産などを担保として、買収側が金融機関などから資金を借り入れたうえで買収を行う手法のことをいいます。MBIとLBOとでは、買収のスキームが異なります。