更新日

株主間契約について

株主間契約は、複数の株主が企業運営や株式譲渡に関するルールを取り決め、合意をもとに作成する契約です。株主間での意見対立を防止し、企業運営の安定を図る重要な役割を果たします。特に中小企業やスタートアップでは、柔軟なルール設定や株主間の調整が必要な場面が多く、事前に明文化しておくことでトラブルを未然に防ぐ効果があります。

本記事では、株主間契約の目的や、締結時の注意点、規定すべき条項などについて、詳しく解説します。

このページのポイント

~株主間契約とは?~

株主間契約とは、企業運営や株式譲渡に関するルールを定める契約です。この記事では、株主間契約の目的、メリット・デメリット、規定すべき事項について詳しく解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #株主間契約とは?

~その他 M&Aについて~

目次

株主間契約とは

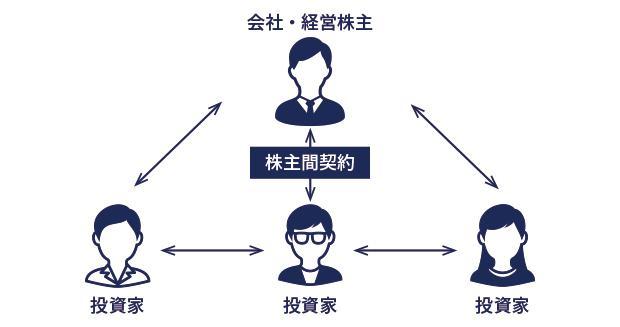

株主間契約(株主間協定)とは、ある会社の株式を持っている複数の株主が、特定の事柄についてルールを設けたり、そのルールを守るよう契約したりすることです。株主間契約の具体的な内容は、株式の売却や譲渡、経営への関与などさまざまです。

締結するタイミング・場面

株主間契約は、株主同士の合意さえあれば、どのようなタイミングでも締結することができます。具体的には、以下のような場面で締結されます。

- 合弁会社の設立時

- 設立後に第三者による資本参加があったとき

- 株式譲渡を自由にできないようにしたいとき

- デットロックを避けたいとき

- M&AやIPOを効率的に進めたいとき

- 少数派株主が意向を反映させたいとき

また、スタートアップがシード期にエンジェル投資家から初めて投資を受け、ベンチャーキャピタルや事業会社からシリーズA以降の資金調達を行う時点においても、株主間契約が締結されます。

効力発生の範囲

株主間契約は、合意した株主間でのみ効力があります。株主間契約の効力は、契約に署名した当事者間に限定されるため、他の株主や第三者には直接影響しません。また、新たな株主が契約に加わる場合は、別途合意が必要です。

定款との違い

定款とは、会社を経営するうえでのルールをまとめた書類です。会社を設立する際に作成することが、会社法第26条によって義務付けられています。

また、記載する内容についても、会社法第27条によって、以下のように定めがあります。

- 会社の目的

- 商号

- 本店所在地

- 設立に際して出資される財産の価額、あるいはその最低額

- 発起人の氏名もしくは名称、住所

株主間契約は、あくまで当事者のあいだだけで結ばれるルールなので、法的な拘束力はありません。このため、株主間契約と定款の内容が競合する場合は、定款が優先されます。

種類株式との違い

株式には、普通株式と種類株式があります。種類株式とは、権利の内容を普通株式とは異なるものに設定できる株式です。種類株式には次の9種類があります。

- 剰余金の配当

- 残余財産の分配

- 議決権の制限

- 譲渡の制限

- 取得請求権

- 所得条項

- 全部取得条項

- 拒否権

- 役員選任権

また、種類株式は定款によって定められるため、契約を締結している当事者間に限り効力が生じる株主間契約と異なり、あらゆる当事者に対して効力を生じます。

種類株式と株主間契約の違いは、株式が第三者の手に渡った際にも、その効果が残るか否かです。種類株式の権利は、株式そのものに付与されています。そのため、株式が第三者に譲渡された際には、付与された権利も一緒に譲渡されます。

一方で株主間契約は、株式ではなく、株主同士で締結され、当該株主に限って効力を生じるため、株式が第三者の手に渡った場合であっても、契約の効果が移ることはありません。

投資契約書との違い

投資契約書とは、スタートアップ企業などの成長企業が、株式発行による資金調達の際に投資家から出資を受ける際に締結する契約書のことです。この契約書には投資家が株式を取得する際の投資実行条件が中心に記載されており、投資実行に至るまでの事項に関する合意を示します。

一方、株式間契約は、投資実施後の事項について取り決めるものです。

株主間契約を締結する目的・メリット

株主間契約は、株主同士の合意に基づく柔軟なルール設定を可能にし、意見対立の回避や企業運営の安定に役立ちます。以下のメリットがあり、非公開で進められるため、外部に知られたくない内容を含む場合にも有効です。

簡易な手続きで締結できる

株主間契約は簡単な手続きで締結できる点がメリットです。定款を変更する場合、株主総会での決議を経なければなりません。しかし株主間契約であれば、当事者同士の合意と契約書の作成だけで、契約を成立させることができます。

柔軟なルール設定が可能

株主間協定では、当事者間でのみ効力を持つ私的な取り決めが可能です。会社法の厳格な規制を受けないため、種類株式のように明確な類型が定められていません。

そのため、会社の実情や株主の意向に合わせた細かな取り決めがなされるケースも多いです。また、種類株式や定款変更や株主総会決議などの複雑な手続きを経ず、迅速にルールを設定できるため、株主間の利害調整にも用いられます。

株主間の対立リスクを回避できる

株主間契約は、株主同士の対立リスクを回避するうえでも有効です。

中小企業やスタートアップでは、複数の株主が経営に関与するため、経営方針や利益配分、株式譲渡などで意見が対立し、企業運営に悪影響を及ぼすリスクがあります。

しかし、株主間契約を事前に結んでおき、株主の権利や義務、意思決定のルール、株式の取扱いなどについて明文化しておけば、対立を回避することにつながります。

このとき、契約に違反した場合のペナルティも設定しておけば、合意が破られることを抑止できるでしょう。

契約内容の公開が不要

内容を公開しなくても良い点も、株主間契約のメリットとして挙げられます。定款は誰でも閲覧することができますが、株主間契約であれば部外者に知られることがありません。そのため、外部に知られたくない内容を盛り込みたい場合も、株主間契約は適しています。

株主間契約のデメリット

続いて、株主間契約のデメリットとして次の2つを見ていきましょう。

法的な位置付け・効力が弱い

株主間契約は、会社に対しては法定拘束力は無く、あくまでも株主当事者間でのみ効力を有するため、定款や種類株式に比べて、法的な位置づけが弱い点がデメリットです。締結者に契約違反があった場合に当該違反行為を無効としたり、契約に従った状態を法的に実現するよう強制したりすることは当然にはできません。

契約違反があった場合に違約金を支払う旨の条項があれば、契約違反があれば違約金を請求することはもちろん可能です。しかし、違反への責任追及はこれに限られるため、「契約違反があっても違約金を払えば済む」という安易な考えを持つ株主が出る可能性があります。

複数の契約締結により複雑化しやすい

株主の人数が増え、株主間契約の数も多くなってくると、すべての契約に違反することなく会社を運営することが徐々に難しくなっていきます。また、別々の株主とそれぞれ異なる株主間契約を結ぶことで、どちらか一方を履行できなくなってしまうといった事態に陥る恐れもあります。

株主間協定書で規定すべき条項

株主間協定書は、株主間のトラブル防止や企業運営の安定を目的として、多岐にわたる条項を規定できます。ここでは、株式間協定書によって規定されることの多い項目と、その内容を紹介していきます。

出資比率に関する条項

株主間契約で、出資比率についての条項を定める場合があります。例えば「この会社の出資比率は、株主Aが70%、株主Bが30%とする」などの決まりごとを設定することも可能です。

また、会社が資金調達のために新株を発行する際に出資比率が大きく変わらないよう「新株が発行されるとき、株主はそれぞれの出資比率に応じて、優先的に新株を購入することができる」などのルールを設定することもあります。

会社の事業に関する条項

会社の事業内容についても株主間契約で定めることがあります。定める内容としては、会社と株主の間で行う取引の内容や条件、従業員の派遣、資金調達や配当、株主に対しての情報提供などさまざまです。

株式譲渡に関する条項

株主間契約では、株式譲渡に関する以下のような権利や制限が記載されることがあります。

- 先買権:株主が株式を第三者に譲渡する際、他の株主が優先的に購入できる権利

- 共同売却請求権(タグアロング権):ある株主が第三者に株式を売却する際、他の株主も同条件で売却できる権利

- コールオプション:特定の条件下で、他の株主の株式を買い取ることができる権利

- プットオプション:特定の条件下で、自身の株式を他の株主に売却できる権利

- 譲渡制限:相手方の同意なしに株式譲渡を禁止する条項

- 強制売却請求権(ドラッグアロング権):大口株主が第三者への売却に合意した場合、他の株主にも売却を義務付ける権利

- 退任時の株式譲渡義務:特にスタートアップにおいて、退任した共同創業者の株式譲渡を義務付ける条項

各項目の目的は、既存株主の利益保護、望まない第三者の参入防止、円滑な事業売却の実現など、多岐にわたります。

コールオプションとプットオプションの行使条件には、経営の意思決定の停滞や経営者の交代などが含まれます。また、譲渡制限は絶対的なものではなく、一定期間経過後に条件付きで譲渡を認めることも少なくありません。

これらの条項により、株主構成の安定性を保ちつつ、将来の不確定要素に対応できる可能性が高まります。

ガバナンスに関する条項

取締役会や監査役を設置するかどうか、取締役や監査役をどのように選任・解任するのかといった、会社のガバナンスに関わる事柄も株主間契約で規定することがあります。また、少数株主も経営に意向を反映できるよう、株主間契約による拒否権条項が設けられる場合もあります。

契約終了やデッドロックに関する条項

株主間契約は、当事者が株主ではなくなったときに契約終了となりますが、それ以外にも契約終了となる条件を、契約のなかに盛り込むことがあります。具体的には、契約違反があった場合や信用不安があった場合などに契約解除とするケースが多くあります。

また、デッドロックが発生した場合に、どのように解決するのかを明記するケースもあります。デッドロックとは、株主間の意見が食い違うことで、会社が意思決定をできなくなり、経営が止まってしまうことです。

解決方法としては、例えば「まずは株主間で協議を行い、当事者同士の協議で結論が出なければ第三者が介入、それでも解決しない場合はコールオプションやプットオプションによって株式を譲渡する」のようなものが考えられます。より強い措置としては、会社の解散まで盛り込まれるケースもあります。

株主間契約に関する注意点

株主間契約を締結する際には、締結する当事者同士での公平性が保たれているかに注意を払う必要があります。

また、法的な縛りが無く柔軟なルール設定ができるからといって、現実的でない義務を課してはいけません。法的に問題が無いかを事前に確認する必要もあるため、弁護士やM&A専門家などに相談のうえ、実施するのが望ましいでしょう。

まとめ

株主間契約は、株主間の対立を防ぎ、企業運営を安定させることを主な目的とした契約です。柔軟なルール設定が可能で、トラブルを未然に防げるのが利点です。ただし、締結時には法的リスクや公平性への配慮が不可欠です。専門家のサポートを受けながら実施することが望ましいでしょう。

M&Aキャピタルパートナーズでは、株主間契約のサポートも実施しています。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 株主間協定のメリットは何ですか?

- 株主間協定のメリットには、簡易な手続きで締結できること、柔軟なルール設定が可能なこと、株主間の対立リスクを回避できること、契約内容の公開が不要なことが含まれます。

- 株主間協定と定款の違いは何ですか?

- 定款は会社の基本ルールを定める書類で法的拘束力がありますが、株主間協定は株主間でのみ効力を持つ契約で、法的拘束力はありません。

- 株主間協定で規定すべき事項は何ですか?

- 株主間協定で規定すべき事項には、出資比率、会社の事業内容、株式譲渡に関する権利や制限、ガバナンスに関する事項、契約終了やデッドロックに関する条項などがあります。