更新日

NPV(正味現在価値)について

NPV(正味現在価値)は、将来に得られるキャッシュフローを現在価値に換算し、初期投資額との差額で投資価値を判断するための指標です。特にM&Aや設備投資などの意思決定において、客観的な根拠を示すために活用されます。

この記事では、NPVの基本的な考え方や重要性、計算方法の具体例、そしてその活用上のメリットと注意点について詳しく解説しています。

このページのポイント

~NPV(正味現在価値)とは?~

NPV(Net Present Value:正味現在価値)は、将来のキャッシュフローを現在価値で評価し、投資判断の可否を導く財務指標です。投資額との比較により有効性を測定し、M&Aや設備投資など幅広い場面で活用されています。割引率設定の精度が結果に大きく影響する点に注意が必要です。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #NPV(正味現在価値)とは?

~その他 M&Aについて~

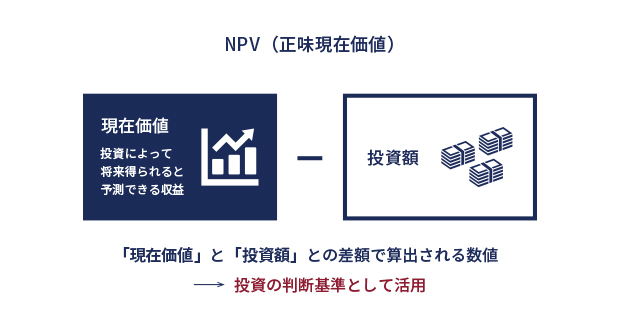

NPV(正味現在価値)とは

NPVは、Net Present Valueと表記され、「正味現在価値」や「純現在価値」を示す指標です。正味現在価値とは、投資額に対して将来的に期待できる価値を算出することで、プラスの場合に投資価値があると評価できます。

NPVは投資の意思決定における重要指標

NPVは投資の意思決定を行う際の重要な指標です。NPVの概要を理解するにあたり、前提となる指標がPVです。PV(現在価値)は、将来獲得するキャッシュフローの時価価値を意味します。

一方のNPVは、PVに割引率という投資効率を示す指標を加味して算出される指標です。投資額と評価額との差額を勘案し、投資によって得られる将来的な価値を導き出すため、投資価値の見極めに有用です。具体的には、投資額に対して将来的に期待できるキャッシュフローを現在価値で評価して、その数値から投資金額を差し引いて算出されます。

投資の原則からは、NPVがプラスであれば投資価値があり、マイナスであれば投資価値は無いと判断できます。投資対象が複数ある場合には、NPVの大きいものほど将来的なリターンが見込めると判断できるでしょう。

NPVの重要性

NPVは、M&Aや不動産投資において特に重視されます。なぜなら、NPVは企業価値の評価手法であるDCF法の基礎となっているからです。

DCF法は、日本語では割引現在価値法とも呼ばれ、インカムアプローチの計算手法として活用されています。将来価値、つまり、将来的に獲得すると予測されるフリーキャッシュフローから適切な割引率を勘案して現在価値に割り引いたものの合計を評価対象の価値として算出します。そのため、NPVは、投資対象が投資に値する価値を有しているかを判断する重要な指標となりえるのです。

NPVの求め方

NPVを求める際は、まず基準となるフリーキャッシュフローや割引率などの前提条件を設定します。条件が整えば予測収益を算出し、判断指標を導き出します。

算出の前提

NPV算出の前提条件は次の2つです。

精度の高いNPVを算出するには、この2点を適切に設定することが重要です。前提条件の設定を誤ると正確な数値が導き出されないため、留意しましょう。

フリーキャッシュフロー(FCF)

NPVの算出にあたっては将来的なキャッシュフローを求めなければならず、どのようにして利益であるかを判断するのか、その基準を定める必要があります。そこで、活用されるのがフリーキャッシュフローです。

算定の元となる指標には、損益計算書の営業利益や当期純利益などが候補にあげられますが、これらの指標には財務会計上のテクニカル要素(現金を伴わない損益)が含まれるため、正確なキャッシュ増減を表すのは困難です。

NPVでは、営業利益を土台として、ノンキャッシュの項目を加味してフリーキャッシュフローを算出します。フリーキャッシュフローとは、企業が自由に用いることのできる現金を指し、以下のように定義されます。

フリーキャッシュフロー= 営業利益 × ( 1 - 法人税率 ) + 減価償却費 - 設備投資額 - 正味運転資本増加額

長期的な予測は市場の影響や事業の変化を反映しづらいため、一般的には、3年から5年程度の期間で見積もったフリーキャッシュフローがNPVの算出に用いられます。

割引率

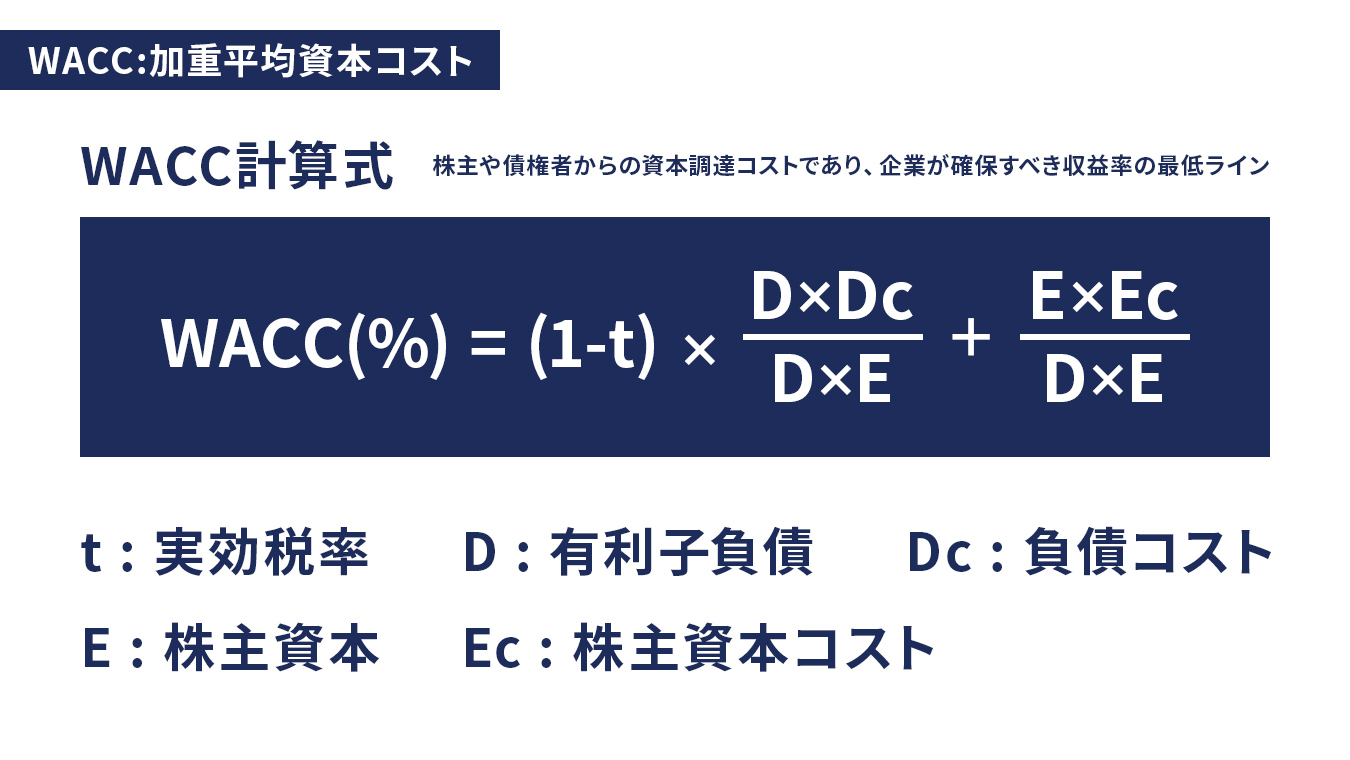

割引率は、投資の効率性を図る指標で、一般的に4〜7%が妥当とされています。「NPV = 0」となる割引率をIRRと呼び、投資金額と将来のリターンの現在価値が等しいことを意味します。

NPVの算出には、適切な割引率の設定も重要です。なぜなら、割引率が1%増減するだけで計算結果が大きく異なるからです。また、実務において資金調達率はさまざまに異なるため、精度の高いNPVを算出するには適切な割引率の設定が求められます。

割引率の算定は、一般的に、「WACC(加重平均資本コスト)」が用いられます。WACCは、企業の支払い利率(負債コスト)と株主や債権者の資本コストをそれぞれの割合に応じ加重平均した資本調達コストであり、企業が確保すべき収益率の最低ラインを示す指標です。

NPVの計算式

NPVはフリーキャッシュフローと割引率の設定を前提に用いて、以下の公式によって求められます。

NPV = t年後に見込めるキャッシュフロー ÷ ( 1 +割引率 ) - 初期投資額

この計算式から導き出された数値に、求めたい年数分の「t年後のキャッシュフロー ÷ ( 1 + 割引率 )t乗」を加えます(以下、t乗は^Nとして表記)。最終的な数値から、初期投資を差し引き、プラスであれば投資価値がある、マイナスであれば投資価値は無いと判断できます。

算出した数値による投資判断方法

NPVを投資判断に活用するために、具体的な数値を用いた判断方法を解説します。

投資判断例①

- 前提条件

-

- 投資額:5,000万円

- 割引率:4%

- フリーキャッシュフロー:300万円

- 想定期間:5年

NPV= {300÷(1+0.04)^1 + 300÷(1+0.04)^2 + 300÷(1+0.04)^3 + 300÷(1+0.04)^4 + 300÷(1+0.04)^5}-5,000

= -3,664.4533 = -36,644,533円

例1では、NPVが約-3,664万円とマイナスとなっているため、投資価値は無いと判断できます。

投資判断方法の例②

続いて、同様のケースで年間のフリーキャッシュフローが1,200万円であったと仮定します。

- 前提条件

-

- 投資額:5,000万円

- 割引率:4%

- フリーキャッシュフロー:1,200万円

- 想定期間:5年

NPV= {1,200÷(1+0.04)^1 + 1,200÷(1+0.04)^2 + 1,200÷(1+0.04)^3 + 1,200÷(1+0.04)^4 + 1,200÷(1+0.04)^5}-5,000

= 342.1868 = 3,421,868円

例2では、NPVは約342万円とプラスに転じ、投資価値があると判断できます。

実際のM&Aでは、収益は変動しますし、投資に伴うコストや顕在化していない評価価値も想定されます。上記はあくまで概算の計算方法である点にご留意ください。

NPVを活用するメリット

NPVを活用するメリットは、投資の判断基準をわかりやすい指標で示せる点です。実際には、現在と将来のお金の価値は変動しますが、NPVでは将来的な収益を現在価値に置き換えて算出します。

案件が有するリスクやリターンに応じた割引率を設定できるため、他の基準に比べて投資価値を比較しやすい点も特長です。複数の案件がある場合でも同一の基準で比較できる点も利点といえるでしょう。なお、NPVは利回りではなく、利益やリターンの大きさを示す指標であるので、数値が大きいほど利益を見込めます。

また、NPVでは慎重な割引率を設定して投資状況を具体的に評価・判断できるため、少額案件であっても過大評価となりにくい点もメリットにあげられます。NPVをもとにリターンを見込める投資先を検討でき、実態に即した判断が可能です。

NPVの注意点

NPVを投資判断に利用する際は以下の2点に注意し、併せて収益減少のリスクも考慮することが重要です。

割引率の設定が難しい

注意点として、まず理解しておきたいのが、割引率の設定は簡単ではない一方で、NPVの算出に大きな影響を与える点です。理論的には、WACC(加重平均資本コスト)を用いて割引率を設定しますが、必ずしもWACCが使えるとは限らず、また、納得のいく数値設定は困難であるのが実情です。

例えば、資金調達などの理由から割引率が高め、もしくは、低めに設定されたとしても、ケースによってそのような設定は珍しくない場合もあるため、恣意的であるかどうかの判断基準が課題となります。

また、投資をしたいがために割引率を低めに設定したとすれば、事実に沿うものではなく、正確なNPVは導き出せません。精度の高いNPVを利用するためにも、事実に基づいた数値設定が求められます。

利用場面が限られる

NPVは利用場面が限られる点にも留意が必要です。NPVは将来期待できるフリーキャッシュフローを根拠に求める指標であるため、過去のデータに基づく計算や現在進行している投資への評価、収益の変動が大きく予測が難しい投資には適していません。

また、初期投資に加えて、途中で追加投資をした際の再評価が難しい点にも注意しなければなりません。NPVは、あくまで初期投資額に対する価値(新規投資)の判断に活用する指標であり、万能ではないことを理解しておきましょう。

まとめ

NPVは、正味現在価値と呼ばれ、投資価値の判断に用いられる指標です。投資によって将来的に得られる価値を現在価値とし、投資額との差額を数値にして算出されます。NPVがプラスであれば投資価値あり、マイナスであれば投資価値無しとして、投資判断の指標として利用されています。

NPVの算出には、前提条件として、フリーキャッシュフローや割引率の設定が必要です。ただし、これらの条件は算出されるNPVに影響を与えるので、事実に基づき慎重に設定しなければなりません。

NPVの活用をはじめとする投資判断やM&Aに関してお悩みの方は、企業価値の調査や交渉などにおいてM&Aの専門家へご相談するのもおすすめです。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- NPVとは何ですか?

- NPV(正味現在価値)は、将来のキャッシュフローを現在価値に割り引いて、初期投資額との差を示す投資評価指標です。

- PVとNPVの違いは何ですか?

- PVは将来キャッシュフローの現在価値、NPVはそこから投資額を引いた指標で、投資価値の有無を判断するために使われます。

- NPVとIRRの違いは?

- NPVは、投資額をもとに、将来獲得できるであろう価値を意味します。一方のIRRは「NPV = 0」となる割引率であり、投資金額と将来のリターンの現在価値が等しいことを意味します。精度の高いNPVの算出には適切な割引率の設定も重要です。

- NPVの割引率の目安はありますか?

- NPVの割引率の目安は、事業によってさまざまに異なります。一般的には4〜7%程度とされています。WACC(加重平均資本コスト)という基準はあるものの、客観的に妥当であるかどうかを判断しにくいため、ケースごとの実態に即して設定しなければなりません。

- NPVがマイナスの場合はどう判断しますか?

- マイナスの場合は、投資価値がないと判断されます。数値が大きいほど収益性が高いとされます。

- NPVはどのような場面で使えますか?

- 主にM&Aや設備投資など、新規投資判断の際に用いられます。ただし予測が困難な投資には適していません。