更新日

税務デューデリジェンスについて

税務デューデリジェンスは、M&Aの意思決定において不可欠なプロセスです。譲渡企業の納税状況や税務申告の正確性を確認することで、税務リスクの有無を把握し、買収価格や契約条件への反映、PMI計画の策定に役立ちます。適切なタイミングでの実施と、調査範囲の明確化が成功の鍵となります。

本記事では、「デューデリジェンスデューデリジェンス(dd)とは?|詳細記事へ」の基本的な理解を踏まえたうえで、税務デューデリジェンスの概要、実施目的、調査内容、流れ、そして注意点を詳しく解説します。

デューデリジェンスについて詳しく知りたい方は、以下の記事もご覧ください。

このページのポイント

~税務デューデリジェンスとは?~

税務デューデリジェンスは、M&Aにおける税務リスクの把握と企業価値評価の適正化を目的に、過去の納税状況や申告の正確性を調査する工程です。法人税や消費税などの税目に関する申告漏れや誤りを精査し、バリュエーションやPMI計画に活用されます。買収後の追徴課税リスクを未然に防ぎ、戦略的意思決定を支える重要な調査とされています。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #税務デューデリジェンスとは?

~その他 M&Aについて~

税務デューデリジェンスとは

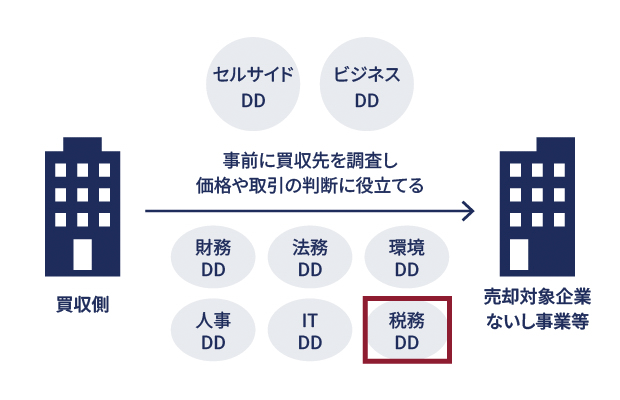

税務デューデリジェンスとは、譲渡企業の納税状況や税務申告の正確性について調べる調査のことです。過去の税務申告書や税務調査の関連資料を分析します。

M&Aを実施する際に、対象企業の実態を調査し、M&Aの実施や価格設定、取引プロセスに向けた適切な判断を下すために行う、デューデリジェンスの一環として行われます。

M&Aの実施の正当性や価格交渉などの判断材料とするため、申告漏れや誤りなどの税に関するリスクやM&Aスキームへの影響があるかどうかの調査が必要です。

税務デューデリジェンス以外の各種デューデリジェンスに関して詳しくは、以下のページもご覧ください。

税務デューデリジェンスを実施する目的

税務デューデリジェンスを実施する目的は、大きく分けて以下の4つです。

それぞれ見ていきましょう。

税務リスクを把握するため

税務デューデリジェンスを実施することで、M&Aによる税務リスクを把握できます。過去の税務申告に漏れや誤りがあると、買収後に発見された場合、買い手企業が支払い責任を負うことになります。事前に税務デューデリジェンスを実施し、税務リスクを把握することで、買収後に生じうる損失についても予測が可能です。

M&A実行可否の検討のため

税務デューデリジェンスにより、売り手企業が抱える税務リスクが発覚した場合、適切な対策を取る必要が出てきます。

発見された税務リスクが、企業の長期的な事業戦略やシナジー効果の実現に支障をきたす可能性がある場合は、M&Aの実施が戦略的に適切か再評価を行います。場合によっては、M&Aの実行そのものを検討し直さなければならないかもしれません。

バリュエーションへの反映のため

税務デューデリジェンスによって発覚した税務リスクは、バリュエーションに反映します。

税務デューデリジェンスの結果見つかった、納税漏れや追加徴税などの税務リスクは、企業価値を下げる要因です。企業価値はM&Aの取引価格に影響するため、税務デューデリジェンスの結果を反映し、定量的にバリュエーションを行ったうえで、買収金額や契約条件を見直す必要があります。

なお、買収した企業に繰越欠損金があった場合、その損金を引き継ぐことで将来の利益に対する課税額が減少し、節税効果を得られるというメリットもあります。ただし、節税を目的としたM&Aは禁止されており、繰越欠損金の利用には一定の制限があるため注意しましょう。

PMI計画の作成のため

税務デューデリジェンスの結果は、買収後のPMI(経営統合プロセス)にも影響します。

M&Aの成功にはPMIの成功が必要不可欠です。このとき、税務デューデリジェンスを行うことで、対処が必要な事項の有無を確認できます。リスクが見つかった場合にも、適切な対応策の検討が可能です。効率的な経営統合を実施するためにも、税務デューデリジェンスの実施が求められます。

税務デューデリジェンスを行うタイミング

税務デューデリジェンスは、原則として基本合意の締結後、最終条件の交渉に移る前に実施します。

タイミングは非常に重要で、早すぎると売り手企業の従業員を不安にさせてしまう可能性があります。一方で、遅すぎると、価格等の最終条件に反映できない、他の買い手に先に買収されてしまう可能性がある、といったデメリットもあるでしょう。

また、税務デューデリジェンスは売り手からの協力が欠かせません。トップ面談が終了し、基本合意で一定の合意形成が行なわれたタイミングでの実施が一般的であり、そのタイミングになると適切な情報収集ができ、リスク評価が可能です。

税務デューデリジェンスの調査内容

続いて、税務デューデリジェンスの調査内容について、詳しく見ていきましょう。

調査対象となる法人

税務デューデリジェンスの対象は、売り手企業(対象会社)です。売り手企業に子会社がある場合は、対象範囲を子会社まで広げるのかを検討します。子会社まで対象を広げた場合、調査内容だけではなく費用も増加し時間も必要です。子会社が海外にある場合は、海外の税制に詳しい専門家に依頼する必要もあります。時間と予算が限られるため、どこまで調査対象にするか検討する必要があります。

調査税目

税務デューデリジェンスの調査対象となる税目は以下のとおりです。

- 法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

- 消費税

- 地方消費税

- 源泉税

- その他の税目

金銭的な影響の大きい法人税を中心とした調査を行います。その他の税目は、対象企業の状況や、買い手企業が希望とする調査範囲に応じて異なることが一般的です。

調査項目

調査項目として重点的に調査すべき項目は以下のとおりです。

- 過去に行われた税務申告が正確であり、納税義務が履行されているか

- 組織再編やその他の取引、関連当事者間の取引に関して正しく税務処理がなされているか

- M&A後に課税問題などの潜在的なリスクが生じる可能性がないか

- 越欠損金の発生有無および買収後の利用可能性があるか

- 移転価格税制やタックス・ヘイブン対策税制など国際課税への検討の必要はないか

- 会計・税務体制に対し、内部管理体制や顧問税理士がどの程度関与しているか

このほか、過去に売り手企業に対して税務調査が入ったことがある場合、調査時の指摘事項やその後の対応も税務デューデリジェンスの調査対象です。また、繰越欠損金がある場合には節税として活用するケースもあります。税務デューデリジェンスによって繰越欠損金が発覚し、当該欠損金が活用できそうな場合には、スキームの検討も実行します。

調査期間

税務デューデリジェンスでは、基準日から3年間を調査範囲とするのが一般的です。過去に税務調査があった場合、次の税務調査では「前回の税務調査以降の期間」が対象となります。基準日は、買収後の追徴課税リスクを洗い出すためにも、「税務調査が入っていない期間」を中心として設定することが多いです。

ただし、過去に大規模な組織再編や事業変革があった場合には、3年の範囲を超えて調査対象期間は長くなります。あくまでも、買収後の税務調査時に向けてのリスクを洗い出すことを目的に税務デューデリジェンスを実施するため、必要に応じて調査対象期間も長くなります。

税務デューデリジェンスの流れ

税務デューデリジェンスを実施する際の流れは、以下のとおりです。

それぞれの手順について詳しく見ていきましょう。

専門家へ依頼する

デューデリジェンスは専門的な知識が求められるため、専門家に依頼する必要があります。

税務デューデリジェンスの場合は、税務に関する専門知識を持った専門家に依頼するのが一般的です。具体的には、税理士や公認会計士が挙げられます。

ただし、税理士や公認会計士でも、M&Aに詳しいとは限りません。M&Aの実績があり、自社の属する業界の知識がある専門家を選ぶことが必要です。

調査範囲を特定する

専門家が決まったら、調査範囲を特定します。調査範囲は、対象企業の規模やM&Aのスキームによって異なります。また、調査範囲を広げることで企業の状況を把握できるものの、税務デューデリジェンスには多くの時間とコストが必要です。

自社のリソースの範囲内で最大限の調査を行えるよう、専門家に相談のうえ、調査範囲を決定していくことが大切です。

資料開示請求をして調査を開始する

調査範囲が決まったら、売り手企業に対し、その範囲に該当する資料を請求します。資料が揃い次第、専門家による税務デューデリジェンスを実施します。調査期間は対象企業の規模によって2~4週間と変動するため、余裕を持ったスケジュールを心がけましょう。

また、売り手企業が資料を請求されてから、実際にその資料を揃えるまでには、時間と手間がかかる場合があります。売り手の負担を軽減するためにも、繁忙期を避けて提出を依頼することで、売り手側の負担を軽減する配慮も重要です。

結果報告書を作成する

税務デューデリジェンスが終わったら、結果報告書を作成します。なお、この結果報告書は売り手企業には開示されません。重要な指摘事項があった場合は、売り手企業によって適切な対応ができるよう、株式譲渡契約書に反映させます。

まとめ

税務デューデリジェンスは、M&Aによる税務リスクを把握し、適切に対応するために欠かせないプロセスです。専門知識を必要とするため、税理士や公認会計士などの専門家に依頼する必要があります。

しかし、すべての税理士や公認会計士が、M&Aに関する知識を持っているわけではありません。税務デューデリジェンスは問題点が見つかったときのリスクが大きいため、M&Aの知識がある専門家に依頼するべきです。

M&Aキャピタルパートナーズは、豊富な経験と専門知識を持つプロフェッショナルが揃っており、安心してお任せいただけます。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 税務デューデリジェンスとは何ですか?

- 税務デューデリジェンスとは、M&Aに際し、売り手企業の納税状況や税務申告の正確性を調査するプロセスです。リスク把握と適正な取引判断のために行われます。

- なぜ税務デューデリジェンスが必要なのですか?

- 税務リスクの把握、M&Aの可否判断、企業価値評価(バリュエーション)への反映、PMIへの活用など、M&Aの成否に関わる重要な判断材料となるからです。

- 税務デューデリジェンスはいつ実施するのが適切ですか?

- 基本合意書の締結後、最終条件の交渉前に実施するのが一般的です。早すぎても遅すぎてもリスクがあるため、適切なタイミングを見極める必要があります。

- 税務デューデリジェンスの調査項目には何がありますか?

- 納税義務の履行、組織再編時の処理、繰越欠損金の有無、税務調査の対応状況、国際税務への対応など多岐にわたります。

- 税務デューデリジェンスの調査は誰に依頼すべきですか?

- 税理士や公認会計士など、M&Aに精通した専門家への依頼が推奨されます。業界知識や実績も考慮して選定することが重要です。