更新日

サーチファンドについて

サーチファンドは昨今、中小企業における新しい事業承継の手法として、多くの関心を集めています。経営者を目指す人が最適な中小企業を見つけて、投資家の支援を受けつつ、その会社を経営するスキームのことです。

特に、アメリカやイギリスでは広く知られており、経営の経験が無い人でも挑戦できるところが魅力となっています。

本記事では、サーチファンドによる事業承継の仕組みや流れ、PEファンドとの違いなどを整理したうえで、メリットやデメリットについて解説します。

このページのポイント

~サーチファンドとは?~

サーチファンドは、経営者志望の個人が中小企業を発掘し、投資家の支援を受けて経営権を取得する手法です。経営経験が無くても挑戦しやすく、高額な成功報酬が得られるメリットがあります。サーチファンドの仕組みや流れ、メリット・デメリットについて詳しく解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #サーチファンドとは?

~その他 M&Aについて~

1. サーチファンドとは

サーチファンドとは、経営者志望の個人が自ら中小企業を探し、投資家の支援を受けながらM&Aを通じて経営権を取得し、企業価値向上を目指す投資手法のことです。

この方法は、プライベートエクイティ(未公開株式)投資の一形態であり、1984年に米国のビジネススクールで誕生しました。

サーチファンドを行う経営者候補は「サーチャー」や「ネクストプレナー」と呼ばれ、MBA取得後のキャリアとして注目されています。特に、英米圏での設立が急増しており、ビジネスシーンで耳目を集めています。

日本では活用事例はまだ少ないものの、優秀な経営者と中小企業をつなげる事業承継や地域活性化の手法の一つとして、徐々に関心が高まっているのが現状です。

2. サーチファンドの仕組み

次は、サーチファンドの仕組みや、PEファンドとの違いについて解説します。

サーチファンドによる事業承継の仕組み

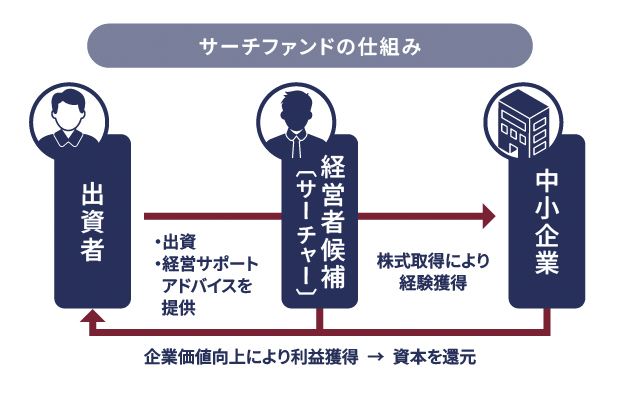

サーチファンドでは、「経営者候補」「出資者」「譲渡企業」の三者が連携してM&Aを行います。まず、出資者は企業経営に強い意欲を持つ経営者候補に投資します。その資金は企業の発掘、買収資金、デューデリジェンス費用など、M&Aに必要な費用に充てられるケースが大半です。

経営者候補は自ら、買収対象となる中小企業を見つけ、51%以上の株式を取得して経営権を手に入れます。そして、その企業の経営者として企業経営を担当します。通常、3〜7年の時間をかけて企業価値の向上に取り組み、最終的には上場、MBO(マネジメント・バイアウト)、または第三者への譲渡を通じてイグジットに向かう流れです。

サーチファンドを活用した事業承継では、経営者候補が自らの手で企業を成長させ、出資者に対して資本を還元することを目指しています。

サーチファンドは、企業経営の経験が浅い人でも、出資者からのサポートを受けながら経営に挑戦できるため、投資家やビジネス界などから近年注目を集めています。

サーチファンドとPEファンドの仕組みの違い

サーチファンドとよく似た投資手法に、PE(プライベートエクイティ)投資が挙げられますが、両者の大きな違いは投資対象にあります。詳しくは、下図をご覧ください。

| ファンドの種類 | 投資対象 | 出資回数 |

|---|---|---|

| サーチファンド | 経営者を目指す個人 ※買収後は経営する企業が対象 |

2回(活動資金、買収資金) |

| PEファンド | 企業 | 1回(買収資金) |

サーチファンドでは、投資対象が「個人」であるのに対し、PEファンドでは「企業」が対象となります。サーチファンドの場合は、対象企業の発掘からM&A、経営体制の構築までを経営候補者個人が担います。このため、経営者を目指すサーチャー個人が投資対象となるのが一般的です。

さらに、サーチファンドでは通常、企業探索の段階と買収時の2回にわたって資金提供が行われることが多く、場合によっては増資も実施されます。

したがって、経営候補者個人への責任は大きくなるものの、2度の資金提供により、金銭面の負担は軽減されます。

3. サーチファンドの流れ

サーチファンドのプロセスは、いくつかの段階に分かれています。本章では、それぞれのステップを順番に解説します。

1.対象企業発掘の支援を依頼する(1〜2ヶ月)

サーチャー(経営者候補)はまず、買収対象となる企業を見つける際に必要な資金やサポートを投資家に依頼します。この段階では、自分が投資に値する人物であることを証明するために、過去の経験や強み、熱意をアピールすることが求められます。

そのため、プレゼンテーションを通じて、投資家に対して自分が適任であることを納得してもらうことが大切です。なお、このプロセスは通常、1〜2ヶ月程度かかります。

2.サーチ活動を行う(6ヶ月~2年)

次に、サーチャーは、投資家から提供された資金を用いて、魅力的な買収候補となる企業を探します。この期間中に多くの企業を精査し、最適な買収先を見つけることが目標です。

候補企業が見つかったら、先方の経営者と対話したり、企業の実態調査を行ったりして、自分の経営スキルや強みが対象企業に適しているかどうかを見極めます。

この過程では、企業の財務状況や市場における優位性、今後の成長の可能性などを徹底的に評価することが求められます。サーチ活動には、6ヶ月から2年ほど要するのが通例です。

3.投資家への出資依頼と企業買収を行う(3~6ヶ月)

対象企業が決定したあとは、M&Aのための資金調達を行います。このプロセスでは、サーチャーは企業の成長戦略やリスク回避策を詳細に計画し、自分と企業との適性を投資家にアピールします。

具体的には、企業のビジネスモデルや競争優位性、将来の収益予測などを含む詳細な計画を作成し、投資家に「この企業は投資に値する」と納得してもらうことが必要です。

投資家から資金提供の承諾を得たら、具体的なM&A計画を立て、実行に移します。通常、このステップには3〜6ヶ月ほどかかります。

4.投資先企業を経営する(3~5年)

サーチャーは買収後、その企業の経営者として、企業価値を向上させるための経営を行います。戦略的方向性を定め、経営資源の最適な配分を行い、成長を促進していくのが標準的です。

経営がうまくいかない場合や企業価値が向上しない場合は、出資者の信頼を失うリスクがあるため、細かな実行計画を立てて実績を上げるよう、努力を続けることが欠かせません。

企業価値向上のための具体的な施策としては、

- 新市場への参入

- 製品ラインの拡充

- コスト削減策の実施

などを行うケースが一般的です。この段階は概ね、3〜5年かかります。

5.回収資金を投資家へ還元する

企業価値が向上し、資金回収や利益獲得が実現した段階で、投資家に対して資本を還元します。還元方法としては、上場(IPO)や経営陣・従業員による株式の買い取りなど、企業の成長において最適な方法を選択するのがスタンダードです。

また、サーチャー自身も、ストックオプションなどの報酬を通じて経済的利益を受け取ります。このようにして投資家への還元を完了し、サーチファンドのサイクルは終了します。

4.サーチファンドのメリット

サーチファンドを活用した事業承継には、さまざまな利点があります。これらのメリットを、譲渡企業、サーチャーの立場ごとに解説します。

譲渡企業にとってのメリット

従来のファンドによるM&Aでは、取引後に譲受側企業が新しい経営体制を構築するため、交渉時には次期経営者が決まっていないことが多いです。

一方、サーチファンドを通じたM&Aでは、経営者候補が次期経営者として確定しているので、譲渡側企業は交渉段階で後継者の人柄や能力、価値観、熱意を事前に知ることができます。そのため、安心して経営を引き継ぐことが可能となります。

サーチャーにとってのメリット

続いては、サーチャーにとっての利点について解説します。サーチャー側の主なメリットは、以下の2つです。

経営経験が無くても挑戦しやすい

サーチファンドの大きな魅力は、経営経験が無い人でも、企業経営に挑戦しやすい点です。

どれだけ優秀な人でも、会社の買収から統合までを一人で行うのは、簡単なことではありません。個人で確保できる融資額には限界があり、M&Aに必要な資金を単独で調達するのは困難でしょう。

そうした際に、サーチファンドを利用すれば、出資者からの資金援助を受けられるだけでなく、買収プロセスや経営に関するサポートやアドバイスも得られます。これにより、経営経験が無くても、企業経営を試みるハードルを大幅に下げることが可能です。

サーチファンドは、経営未経験者にとって、新たなビジネスチャンスをつかむための強力な手段といえます。資金面でのサポートに加えて、経営戦略や実行計画についても専門的な支援を受けられるため、自信を持って経営に取り組めます。

高額な成功報酬を獲得できる

サーチファンドを通じて企業価値の向上に成功した場合、サーチャーには高額な成功報酬が支払われるというメリットがあります。

サーチャーは、通常の給与に加えて、事業規模拡大等の企業価値の向上に成功した分に応じて報酬を受け取ることが可能です。これは非常に高い割合です。

自分の努力が企業の成長に反映され、その成果に応じて収入を得られるため、モチベーションを高く保ちやすい点も大きな魅力といえるでしょう。

譲渡企業・サーチャーに共通するメリット

最後は、譲渡企業とサーチャーの双方に共通するメリットです。主な利点としては、以下の2つが挙げられます。

当事者間のミスマッチが起きにくい

譲渡企業・サーチャーの両方に共通する利点の一つは、買収後のトラブルが少ないことです。従来のM&Aでは、仲介会社を通して効率的に進められる一方で、当事者同士が直接顔を合わせる機会が少ないため、価値観や経営方針の違いによるミスマッチが起こるリスクがありました。

これに対し、サーチファンドでは、売却企業と買収を行うサーチャーが直接対話を重ね、相互理解を深めたうえで買収を進めるため、トラブルが起きにくいといわれています。

企業を守りたい譲渡側にとっても、企業価値向上を目指すサーチャーにおいても、安心して取引が進められます。

社歴や社名を存続できる

サーチファンドによる企業買収では、サーチャー(個人)が主体となるため、買収後も企業の社歴や社名を維持できるという利点があります。

実質的には、親族内承継に近い形で事業を引き継ぐことになるので、現経営者が築いてきた企業文化や経営理念を次の世代に残しやすいです。この点においても、譲渡側の大きなメリットとなります。

また、サーチャーにとっても、既存のブランド力や信頼性を活用して経営を進められるため、事業の早期拡大や収益化を図りやすくなり、結果として企業価値の向上が期待できます。

5. サーチファンドのデメリット

ここからは、サーチファンドのデメリットについて解説します。先述のとおり、サーチファンドには多くのメリットがある反面、さまざまなデメリットがあります。

なかでも、特に注意しておかなければならないことは、以下の2つです。

成否はサーチャーの能力に依存する

サーチファンドが成功するか否かは、サーチャーである経営者候補の能力に依存します。サーチャーが経営者としての能力に欠けると、企業の経営がうまくいかず、期待されるリターンを得られない可能性が高くなります。

また、投資家にとって出資に見合うリターンが見込まれない場合、出資は行われません。投資家はリターンを重視するため、サーチャーの経営能力に対する信頼が不可欠です。

譲渡側企業は、サーチャーに高度な経営手腕や取引条件の受け入れを期待します。そのため、サーチャーが適任でないと判断されれば、M&Aの話は進みません。自社の将来を託す相手として、信頼性や能力を重視しており、サーチャーの評価は厳しく行われます。

こうしたことから、サーチファンドを成功させるには、サーチャーが「優れた譲渡案件の発掘能力」や「企業の経営能力」を持っていることが重要です。これらの能力が欠けていると、譲渡側企業や投資家からの信頼を得ることが難しくなります。

サーチャーは継続的な学習や経験を積み、自身の能力を高める努力をし続けなければなりません。また、信頼できるアドバイザーやメンターの支援を受けることも、成功への鍵となります。

サーチファンドの認知度が低い

日本では、サーチファンドの認知度が低いため、出資者が仕組みや魅力を十分に理解していないことがあります。サーチファンドを活用するには、出資者に対して、システムやメリットをわかりやすく説明することが重要です。

サーチャー自身の理解が不足している場合、出資者に納得してもらうまで何度も説明をくり返す必要があり、その結果、M&Aの実行までに時間がかかってしまうことがあります。最終的に理解を得られなければ、資金面のサポートが得られず、サーチファンドを活用できなくなる恐れも生じます。

サーチファンドでは、サーチャー自らが企業の発掘からM&Aの完了までを行うため、多くの時間と労力が必要です。サーチファンドを成功させるには、サーチャー自身が仕組みやプロセスを深く理解し、出資者や対象企業に納得してもらえるような準備を整えることが不可欠です。

まずは、基礎知識をしっかりと学び、自信を持って説明できるようにすることが、サーチファンド活用の第一歩となります。

6. まとめ

サーチファンドは、経営者志望の個人が中小企業を発掘し、出資者の支援を得て、経営権を取得する手法です。成功にはサーチャーの能力が必須であり、出資者や対象企業に対して十分な説明が求められます。

また、譲渡企業との交渉や出資者への説得には専門的知識も必要となるため、M&Aの専門家に相談しながら進めていくのが望ましいでしょう。

M&Aキャピタルパートナーズは、こうした専門家ならではのサポートを提供し、サーチファンドの成功を支援しています。サーチファンドについて検討する際は、ぜひお気軽にご相談ください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- サーチファンドとは何ですか?

- サーチファンドとは、経営者志望の個人が中小企業を発掘し、投資家の支援を受けながらM&Aを通じて経営権を取得し、企業価値向上を目指す投資手法です。

- サーチファンドとPEファンドの違いは何ですか?

- サーチファンドは経営者を目指す個人が対象で、PEファンドは企業が対象です。サーチファンドでは、企業探索と買収時の2回にわたって資金提供が行われます。

- サーチファンドのメリットは何ですか?

- サーチファンドのメリットには、経営経験が無くても挑戦しやすいこと、高額な成功報酬が得られること、当事者間のミスマッチが起きにくいことなどがあります。