基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

M&Aキャピタルパートナーズとは

- リーグテーブル国内案件数

- 成約案件の譲渡株価総額

- 譲渡企業の売上高総額

- 社名認知度

- CM認知度

- 支払手数料率の低さ

- 成約案件の平均譲渡価格

- コンサルタントの士業資格保有者率

- コンサルタントの1人あたり売上高

- コンサルタントの1人あたり経常利益

リーグテーブル 国内M&A件数No.1※2

M&Aキャピタルパートナーズは、LSEG※1が発表したM&A市場リーグテーブル「日本M&Aレビュー 2024年 フィナンシャル・アドバイザー」において、M&A 仲介専業企業で唯一ランクインし、3部門※2で1位を獲得いたしました。

※1 LSEG(ロンドン証券取引所グループ) ※2 1位獲得「国内案件 アドバイザー上位 5 位 案件数ベース」,1 位獲得「日本企業関連 完了案件(AF23a) 案件数ベース/不動産案件を除く」,1 位獲得「日本企業関連 公表案件 (AD19a) 案件数ベース/不動産案件を除く」豊富な支援実績

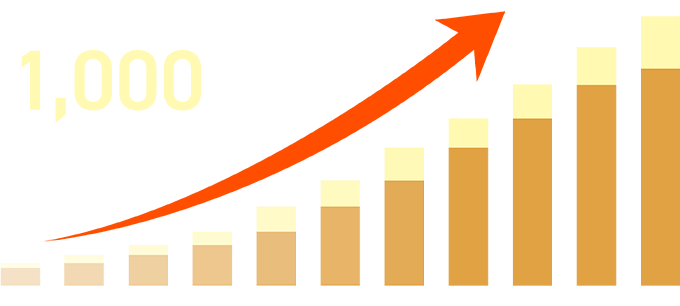

弊社では、創業以来、累計1,000組以上のお客さまをお手伝いしてまいりました。国内トップクラスの調剤薬局業界のM&A実績の他、多種多様な業界・業種において多くの実績がございます。

CM放映中

人気の報道番組で絶賛放映中!

テレビ朝日・テレビ東京系列

ライオン社長は、会社の将来を考える孤高のオーナー社長を表現しています。

社員を率いて重責に挑む社長の姿は、群れを率いて孤独に戦う百獣の王=ライオンと重なり、

事業承継に思い悩む様々なオーナー社長の姿を、CMで描いています。

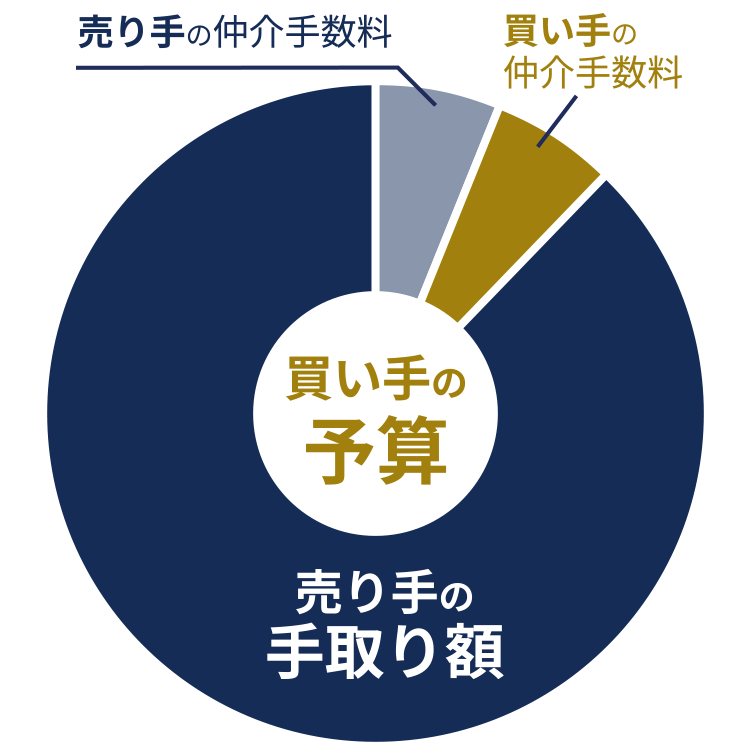

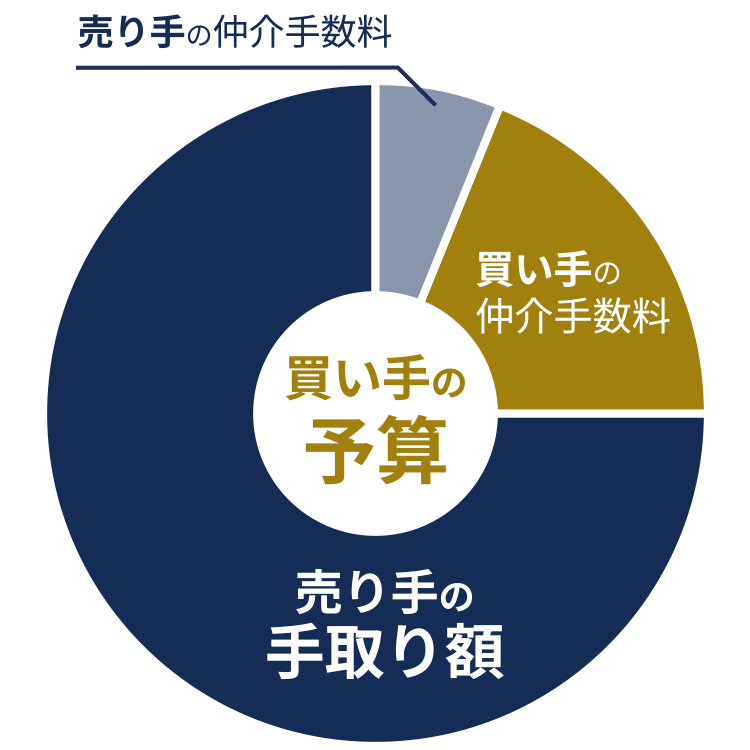

明瞭かつ納得の手数料体系

「着手金無料、売り手・買い手同一の

株価レーマン方式」

売り手・買い手に対する

手数料(報酬)体系の違いによる影響

【弊社】

売り手・買い手同一の手数料

【他社】

買い手企業の手数料が

売り手企業よりも高い設定

※出所:中小企業庁「中小M&Aガイドライン(第3版)」、「Ⅴ 仲介者・FAの手数料についての考え方の整理」より当社作成

M&A仲介会社の売り手・買い手のお客様への手数料体系が異なる場合、「売り手の手取額が減額」してしまうというリスクを孕んでいます。

弊社では、創業以来、着手金無料で売り手企業と買い手企業の双方から同一の手数料(報酬)体系を採用。

公正かつ相談しやすい手数料体系を続けています。

お客様に寄り添う

アドバイザリー

すべての中小企業オーナー経営者様を支えるM&Aのプロフェッショナルとして、私たちは的確な事業承継スキームのご提案、実行支援などのサービスをご提供いたします。

成約事例インタビュー

それぞれの選択

「様々な思いと葛藤の末に、最終的になぜM&Aを決断したのか?」

弊社でM&Aを実施し、事業の承継や発展を選択した経営者の方々のインタビューを、

「M&Aご成約事例インタビュー“それぞれの選択”」としてご紹介しております。

M&A案件情報

弊社にてご紹介できる譲渡(売却)案件の一部を掲載しております。

TOPICS

IR情報

M&A関連記事

- 後継者不足の実態

- 廃業

- 従業員への事業承継

- 中小企業のM&Aの現状

- 中小企業のM&A実績

- 医療法人の事業承継

- ハッピーリタイア

- 親族外承継

- 倒産

- 経営不振

- 会社売却

- 後継者のいない会社を買う

- 非上場株式の譲渡

- 株式譲渡にかかる税金

- アーリーリタイア

- 事業承継計画書の記載項目

- 事業承継ガイドライン

- 事業承継とは

- 事業承継とM&Aの違い

- 事業承継における課題

- 事業承継対策の必要性

- 事業承継を実施するタイミング

- 事業承継で活用できる融資

- 事業承継M&A

- 事業承継問題

- 事業譲渡の相場

- 事業承継における生命保険

- 事業承継コンサルティング

- 事業承継の専門家

- 持株会社を活用した事業承継

- 事業承継と資産移転

- 事業承継の税務対策

- 事業承継計画

- 相続時精算課税制度

- 事業承継税制

- M&Aとは?

- 企業価値

- 事業譲渡

- 株式譲渡

- スモールM&A

- M&Aのメリット

- 経営戦略とM&A

- 売手側、買手側の課題

- M&Aとシナジー効果

- 会社売却の相場

- M&Aの情報漏洩対策

- M&A取引における金融商品取引法

- M&Aと節税

- 会社法

- M&A仲介

- 日本のM&Aの歴史

- 代表取締役と社長の違い

- 事業提携

- ファイナンシャルアドバイザー

- 決算(M&Aにおける決算の重要性)

- 損切り

- M&Aの手数料

- 敵対的買収

- 事業売却

- 休眠会社

- M&Aのスキーム(手法)

- 会社の解散

- COC条項(チェンジ・オブ・コントロール条項)

- M&Aの条件交渉

- 買収防衛策

- M&Aの市場規模

- 投資と融資の違い

- M&Aにおける必要書類

- M&Aの注意点

- 吸収合併における存続会社

- 株式分割

- 事業譲渡における消費税

- 総合課税と分離課税の違い

- M&Aにおける独占禁止法

- 中小M&Aガイドライン

- M&Aの事例

- 第二会社方式

- 株価の決まり方

- ポストM&A

- テール条項

- 税理士が担う役割

- M&A実施時の実務

- M&Aにおける失敗

- 親族間株式譲渡の方法

- M&Aにおける借地権譲渡

- M&Aでの債権者保護手続き

- 事業譲渡の「のれん」

- 合併と買収の違い

- 会社分割における債権者保護手続き

- 吸収合併における仕訳・会計処理

- 会社分割の登記方法

- 吸収合併での契約承継

- スタートアップにおけるM&A

- 買収にかかる費用

- 廃業する会社を買う

- 休眠会社を買う

- 有限会社の株式譲渡

- TOBの規制

- TOBの不成立

- 無償の株式譲渡

- 株式譲渡と消費税

- 家族への株式譲渡

- M&Aの会計処理方法

- 株式譲渡の仕訳方法

- M&Aにおける意向表明書

- M&Aにおける退職金

- M&Aと株価

- 合併における債権者保護手続き

- 事業譲渡の株主総会

- 事業譲渡でかかる費用

- 個人事業主の事業譲渡

- 株式移転の仕訳

- 株式交換の適格要件

- TOBの手続きの流れ

- 株式交換の仕訳

- 業務提携と業務委託の違い

- 会社分割の税金

- 会社分割の不動産取得税

- 事業譲渡と株式譲渡の違い

- M&Aマッチングサイト

- M&Aのリスク

- M&Aにおける弁護士法人

- M&Aにおける税理士法人

- 株式価値

- M&Aにおける営業権

- M&Aにおける表明保証保険

- 範囲の経済

- M&Aにおけるディール

- M&Aにおけるアドバイザリー契約

- マッチングを成功させる方法

- M&A仲介とFAの違い

- M&Aアドバイザリー

- M&Aと税金

- M&Aの着手金

- M&Aのリテイナーフィー

- M&Aの中間報酬

- レーマン方式

- 企業価値評価(バリュエーション)

- M&Aの企業価値算定費用

- 収益拡大

- 中小企業の課題

- 会社買収

- M&Aの相談先

- 選択と集中

- 個人M&A

- 事業承継補助金

- 財務分析の指標

- M&A支援機関登録制度

- M&Aの目的

- 親族内承継

- M&Aにおける資格

- M&Aのティーザー

- M&Aにおける銀行の役割

- 株式取得でかかる費用

- 個人で会社を買う方法

- 新設分割の手続き

- M&Aによる多角化戦略

- 経営資源集約化税制

- M&Aにおける監査法人

- SWOT分析

- アンゾフの成長マトリクス

- 商法と会社法の違い

- 買収

- 資本業務提携

- 業務提携

- 企業の合併

- 会社分割

- 第三者割当増資

- 株式移転

- 株式交換

- 提携仲介契約

- 経営統合

- 資本参加

- 株式持ち合い

- LBO(レバレッジド・バイアウト)

- MBO(マネジメント・バイアウト)

- 株式取得

- 吸収合併

- 新設合併

- 異業種参入

- 子会社売却

- EBO(エンプロイーバイアウト)

- バイアウト

- エスクロー

- 組織再編

- TOB(株式公開買付)

- MBI(マネジメント・バイ・イン)

- 株式交付

- マルチプル法

- イグジット(EXIT)

- カーブアウト

- クロスボーダーM&A

- 不動産M&A

- ベンチャー企業にとってのM&A

- 逆さ合併

- 分社型分割

- 三角合併

- M&Aによる投資

- M&Aを活用した起業

- 新規事業のM&A

- 適格株式移転

- M&Aの手法

- M&Aの手続きの流れ

- 株式譲渡の留意事項

- M&Aとノンネームシート

- M&Aと契約書

- M&Aの基本合意契約書

- 法務のポイント

- デューデリジェンス

- M&Aの表明保証

- M&Aのクロージング

- M&AにおけるPMI

- 最終契約

- マネジメントインタビュー

- 合弁会社

- M&Aの資金調達

- IM(企業概要書)

- ロングリスト

- ショートリスト

- M&Aのソーシング

- 資金調達

- トップ面談

- 株式譲渡の議事録

- 個人事業におけるM&A

- 株式上場

- マーケットアプローチ

- 医療法人の出資持分

- 会社の廃業手続き

- M&Aグロース

- EBITDAマルチプル

- VDR(バーチャルデータルーム)

- ディスクロージャー

- ビジネスデューデリジェンス

- ITデューデリジェンス

- ベンダーデューデリジェンス

- 人権デューデリジェンス

- 累進課税

- キャピタルゲイン

- 退職所得

- 新株予約権

- EPS(一株当たり純利益)

- IRR(内部収益率)

- EVA(Economic Value Added)

- 環境デューデリジェンス

- 超過収益力

- 期待収益率

- 法務デューデリジェンス

- オーガニックグロース

- インカムアプローチ

- コストアプローチ

- のれん

- EBITDA

- 正常収益

- 時価純資産法

- DCF法(割引現在価値法)

- SPC(特別目的会社)

- ストックオプション

- 株主間契約

- ROA(総資産利益率)

- BS(貸借対照表)

- PL(損益計算書)

- 連結決算

- PBR(株価純資産倍率)

- ROE(自己資本利益率)

- 自社株買い

- 株式消却

- 持分法適用会社

- ステークホルダー

- コンプライアンス

- スピンオフ

- 完全子会社

- 非連結会社

- リーグテーブル

- 株式併合

- 買戻条項

- ポイズン・ピル

- スクイーズアウト

- フリーキャッシュフロー

- NDA(機密保持契約)

- ホワイトナイト

- インサイダー取引

- 事業拡大

- 事業再生

- 経営者保証

- 業務移管

- 債券

- 適時開示

- MOU(基本合意書)

- SPA(株式譲渡契約書)

- テンダー・オファー

- ペーパーカンパニー

- 黄金株

- リストラクチャリング

- スコーチドアースディフェンス

- 包括利益

- 偶発債務

- DDS

- NPV(正味現在価値)

- 黒字倒産

- プライベートエクイティ(未公開株式)

- TSA

- プロラタ方式

- 割引現在価値

- サクセッションプラン

- 事業再生ADR

- 負ののれん

- フィナンシャルバイヤー

- XBRL

- 匿名組合

- 特別決議

- ノンリコースローン

- オーバーアロットメント

- シニアローン

- スーパー・マジョリティ条項

- スタンドスティル条項

- ブリッジローン

- DIPファイナンス

- 労働契約承継法

- 純有利子負債(ネット デット)

- 財務シナジー

- コストシナジー

- 連結子会社

- ホールディングス

- 投資銀行

- サイトM&A

- カバレッジ部門

- 適格合併

- コングロマリット

- 債務超過

- インカムゲイン

- 零細企業

- 持株会

- アライアンス

- 非適格組織再編

- 適格組織再編

- 配当所得

- 株式譲渡所得

- 組織再編税制

- 投資ファンド

- 事業戦略

- 技術提携

- 企業再生

- ベンチャーキャピタル(VC)

- 関連会社

- ノンコア事業

- コア事業

- 規模の経済

- 企業生存率

- 子会社化

- オーナー企業

- キラー・ビー

- クラウン・ジュエル

- グリーン・メール

- ゴールデンパラシュート

- ジューイッシュ・デンティスト

- スタッガード・ボード

- 財務デューデリジェンス

- 分社化

- スケールメリット

- ストラクチャー

- DES(債務の株式化)

- PER(株価収益率)

- 利益相反

- IPO

- エグゼキューション

- 個人保証

- 株式相続

- 民事再生

- 創業者利益

- M&Aシニアエキスパート認定制度

- PPA(取得原価の配分)

- 100日プラン

- 従業員リテンション

- 事業承継ファンド

- 事業承継信託

- 垂直型M&A

- M&Aファイナンス

- M&Aブティック

- サルベージ・レシオ

- アーニング・マルチプル・レシオ

- 譲渡承認取締役会

- 産業再生法

- 源泉徴収

- みなし配当

- 地位承継

- コーポレートガバナンス

- 合併比率

- 事業承継士

- 事業譲渡契約書

- 株式譲渡承認請求書

- 合併契約書

- 簡易合併

- 逆三角合併

- 競業避止義務

- プロキシー・ファイト

- パールハーバー・ファイル

- Qレシオ

- MSCB

- IFRS

- 株式譲渡制限会社

- 大量保有報告

- 自己株式

- 現物出資

- チャイニーズ・ウォール

- コントロールプレミアム

- キャッシュ・テンダー・オファー

- 買収プレミアム

- 海外M&A

- 友好的買収

- 事業買収

- M&Aコンサルティング

- EV(事業価値)

- MEBO

- アセットパーチェス

- ゴーイング・プライベート(Going Private)

- シェルカンパニー

- バックエンド・ピル

- パックマン・ディフェンス

- 事業譲渡類似株式

- 株式移転計画書

- 簿外債務

- 売渡請求

- 財務アドバイザー

- レバレッジ効果

- 減損価格

- 合併公告

- LBOファイナンス

- アーンアウト

- オリジネーション

- シナジーバイヤー

- シャーク・リペラント

- スーイサイド・ピル

- ティン・パラシュート

- 事業再生ファンド

- PEファンド

- バイアウトファンド

- MBOファンド

- 低廉譲渡

- 独占交渉権

- 基本合意

- 企業再生支援機構

- 監査法人

- ネームクリア

- M&Aアドバイザー

- IN-IN・OUT-IN・IN-OUT

- 吸収分割契約書

- 人事デューデリジェンス

- 再生ファンド

- サーチファンド

- 税務デューデリジェンス

- 第三者承継

- 総数引受契約

- TMK(特定目的会社)

- SPAC(特別買収目的会社)

- 相対取引

- LOI(レターオブインテント)

- アナジー効果

- エクイティファイナンス

M&Aへの疑問

M&Aに関する疑問に市場統計や弊社実績情報から、分かりやすくお答えします。

業種別M&A動向

日本国内におけるM&Aの件数は近年増加傾向にあります。その背景には、企業を取り巻く環境の変化があります。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。