更新日

完全子会社について

完全子会社化は、親会社が子会社の株式を100%保有することで、迅速な意思決定や経営資源の効率的な活用を可能にする戦略です。ただし、完全子会社化には、運営コストの増加や子会社の赤字補填リスクなど、検討すべき課題も存在します。

ここでは、完全子会社化の概要や方法を紹介したうえで、メリットやデメリット、成功のためのポイントなどについても解説していきます。代表的な事例も掲載しているので、ぜひ参考にしてください。

このページのポイント

~完全子会社とは?~

完全子会社化とは、親会社が子会社の株式を100%取得する企業再編の手法です。これにより意思決定の迅速化や経営資源の最適化が可能になります。本記事では、完全子会社化の定義や通常の子会社との違い、株式交換・株式移転・TOBなどの手法、メリット・デメリット、成功事例について詳しく解説します。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #完全子会社とは?

~その他 M&Aについて~

目次

完全子会社とは

完全子会社とは、発行済数式の100%を親会社に保有されている子会社です。すべての株式を保有することで、親会社は子会社を完全に支配下に置くことができます。

完全子会社化は、M&A(Merger And Acquisition:合併と買収)の手法として用いられることが多く、企業グループの経営効率化や意思決定の迅速化を図る際に活用されます。

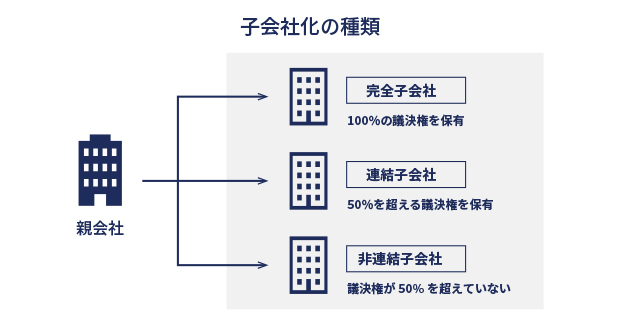

完全子会社と子会社の違い

子会社とは、親会社が議決権の過半数を保有し、経営を支配している会社です。会社法第2条第3号によって「会社がその総株主の議決権の過半数を有する株式会社その他の当該会社がその経営を支配している法人として法務省令で定めるもの」と規定されています。

言い換えると、親会社が50%を超える株式を保有している会社を「子会社」と呼び、そのなかでも親会社が100%の株式を保有している子会社を「完全子会社」と呼ぶということです。

ただし、株式の保有割合が50%以下であっても、役員の派遣状況や契約関係などから実質的に親会社が支配していると判断される場合は、子会社とみなされることがあります。

完全子会社と関連会社の違い

関連会社とは、親会社が20%以上の議決権株式を保有している会社を指します。親会社から一定の影響を受けるものの、親会社が100%の株式を保有する完全子会社や、50%超の株式を所有する子会社ほど、強い支配を受けるわけではありません。

なお、会計ルール上、議決権株式の保有割合が20%未満であっても、15%以上を保有し、かつ役員派遣や重要な取引関係にあるなど、親会社が実質的な影響力を持っていると判断される場合には、関連会社として扱われることがあります。

完全子会社化する方法

完全子会社化を実施する方法は、以下のように複数の方法があります。

それぞれの特徴と実施手順を詳しく解説します。

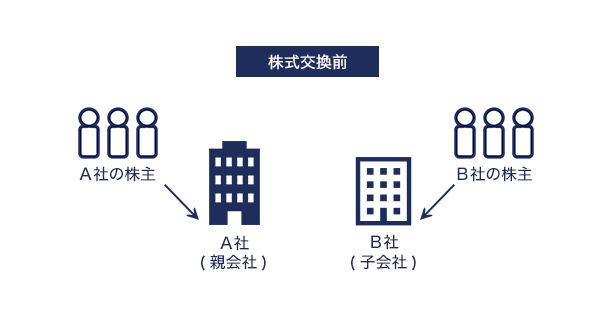

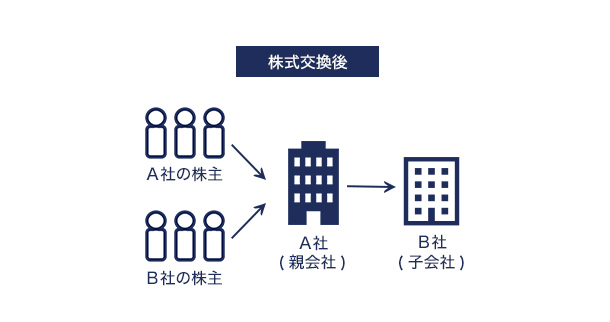

株式交換

株式交換とは、売り手企業の株主が保有する株式を、買い手企業が発行する株式と交換する手法です。これにより、買い手が売り手の全株式を取得することで、完全子会社化します。

この際、株式交換比率によって、完全子会社になった売り手企業の大株主が、親会社になった買い手企業の大株主になるケースもあります。また、親会社の既存株主は、株式交換による持株比率の変動リスクに注意が必要です。

- 関連記事

- 株式交換とは? メリットや手続きの方法

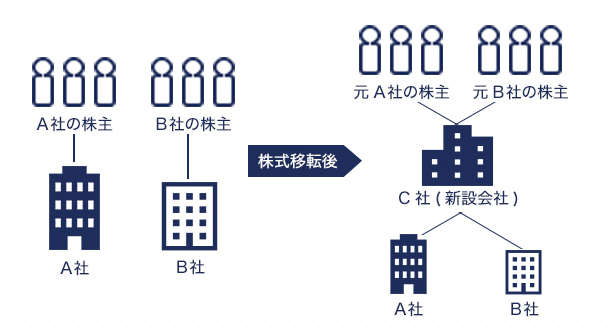

株式移転

株式移転は、既存の株式会社が1社あるいは複数社で新たに会社を設立し、その新設会社に既存会社の発行済株式のすべてを移転する手法です。新設会社は既存会社の株式を取得することで親会社となり、株式を移転した既存会社は子会社となります。

株式交換が既存会社を親会社とするのに対し、株式移転では新設会社が親会社となります。

- 関連記事

- 株式移転とは? メリットや手続きのやり方

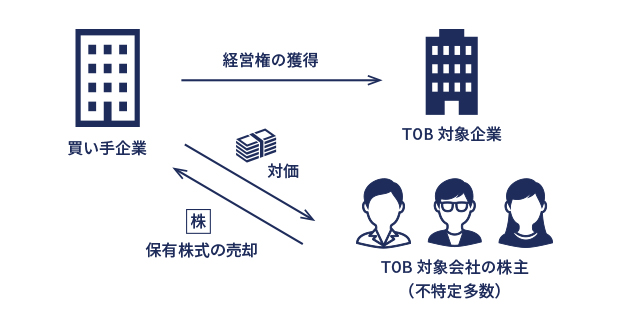

TOB

株式公開買付(TOB)は、不特定多数の株主から株式を買い取る手法です。株式市場を介さず「買付期間」「買付価格」「買付予定株数」を公表して実施されます。友好的TOBと敵対的TOBの2種類があり、前者は双方の合意に基づき、後者は買い手側の一方的な意思で行われます。

買い手側から見たTOBのメリットは、手間やコストが少なく、一度に大量の株式を取得できる点です。スピーディーな完全子会社化が可能で、事前に買収価格を把握できるため、コストコントロールも容易です。

一方で、相手側の防衛策や、競合他社、アクティビストファンド等の介入により失敗するリスクもあります。特に敵対的TOBの場合、この可能性は高くなります。

- 関連記事

- TOB(株式公開買付け)とは? メリット・デメリットや流れを解説

- 敵対的買収とは? メリット・デメリットや対策、企業の成功・失敗事例

- 友好的買収とは? 敵対的買収との違いやメリット・デメリットを解説

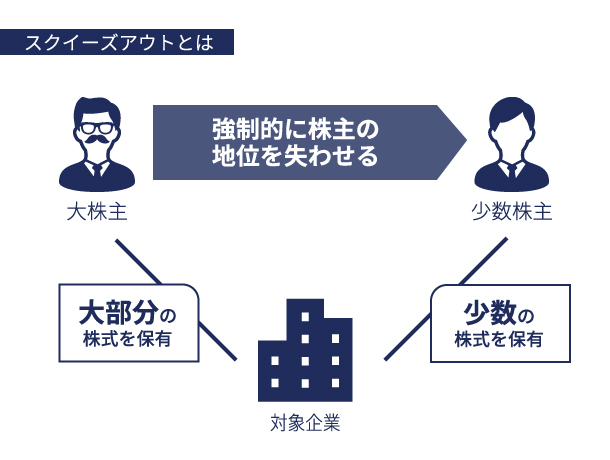

スクイーズアウト

スクイーズアウトは、大株主が少数株主や特定株主の保有する株式を強制的に取得する手法です。強制的な手続きとなるため、少数株主とのトラブルに発展しやすい特徴があります。

少数株主の権利保護は法的にも重視されているため、実施にあたっては慎重な計画立案と手続きの遂行が求められます。重要なのは、適切な株価算定や手続きの透明性の確保です。

完全子会社化するメリット

完全子会社化の主なメリットとしては、以下のようなものが挙げられます。

それぞれのメリットについて、詳しく解説していきます。

リスクを分散できる

一つの企業が複数の事業を展開する場合、特定の事業で問題や不祥事が発生すると、企業全体の評判が失墜し、他の健全な事業にも悪影響を及ぼす可能性があります。

そこで、事業ごとに会社を分割し、完全子会社として管理・運営を行う方式を採用すれば、不祥事や業績不振の影響をその子会社内に限定し、リスクの分散が可能です。

また、特定事業の収益が悪化し、事業継続が困難になった場合でも、当該事業を運営する子会社をグループから切り離すことで、他のグループ会社や事業への影響を最小限に抑えることができるでしょう。

意思決定の迅速化につながる

経営における重要な事項を決定する際には、株主の合意を得なければなりません。しかし、複数の株主が存在する場合、それぞれの意見調整に時間を要し、迅速な意思決定の妨げとなることがあります。

その点、完全子会社化は親会社が100%の株式を保有しているため、親会社単独の判断で事業の方向性を決定できます。その結果、迅速な事業運営が可能となり、市場の変化に柔軟に対応できるようになるでしょう。これは変化の激しい現代において、事業機会の損失を防ぐ重要な要素となります。

グループ内でのシナジー効果が向上する

完全子会社化により、親会社と子会社が持つ経営資源を統合することで、大きなシナジー効果が生まれる可能性があります。

例えば、研究開発部門の連携を強化すれば、それぞれが持つ技術やノウハウを共有することで、新たな商品やサービスの開発が促進されるでしょう。

完全子会社化するデメリット

完全子会社化にはメリットだけでなく、以下のようなデメリットもあります。

それぞれのデメリットを詳しく見ていきましょう。

運営コストが増加する

完全子会社化の際には、顧問弁護士や税理士といった外部専門家への依頼が必要となり、これらは管理コストの増加につながります。

また、完全親会社と完全子会社は別法人であるため、子会社にも経理や総務などのバックオフィス部門を設置する必要があり、人件費の増加は避けられません。

さらに、バックオフィス業務に必要なシステムの導入や維持費用も発生し、これらも運営コストを押し上げる要因となります。

子会社の赤字補填が必要になる場合がある

完全子会社化を実施すると、親会社の連結決算につき、子会社の業績が100%反映されることになります。グループ通算制度を採用した場合には、子会社が計上した赤字を親会社を含むグループ内の他の会社の所得と損益通算できるため、税務上のメリットを享受できる場合もありますが、同時にリスクも伴います。

例として、子会社のキャッシュフローが悪化し、親会社が資金を補填しなければならないケースを考えてみましょう。少数株主として出資する場合や関連会社として関係を維持する場合には、このような資金援助はほとんど求められません。しかし、完全子会社化すると、経営主体が親会社と同一視されることが多いため、親会社は子会社の業績悪化に伴う金銭的リスクを負う必要が生じます。

完全子会社化する際のポイント

ここでは、完全子会社化を成功させるためのポイントを、2点紹介します。

関係者との信頼関係を構築する

完全子会社化を成功させるには、親会社と子会社の間で良好な関係を築くことが重要です。良好な親子関係は、シナジー効果創出の基盤となり、グループ全体の価値向上につながります。

また、会社単位だけでなく、親会社の経営陣と、子会社の従業員のあいだにも、良好な関係構築が欠かせません。労使が互いに理解し、協力し合うことで、企業文化の融合や一体感のある組織風土を形成でき、従業員のモチベーション向上につながります。

専門家から助言をもらう

完全子会社化には、財務、税務、法務など専門的な知識が欠かせません。そのため、自社だけで判断するのではなく、M&Aの専門家への依頼も検討するべきです。

特に、子会社化実施後の統合プロセスであるPMIは、M&Aの成否を大きく左右します。このプロセスは多岐にわたり、多くの知識と労力を要するため、自社の経営陣のみで遂行するにはリスクが高いと言わざるを得ません。

専門家のサポートのもと子会社化を進めることで、利益の最大化、成約期間の短縮、成約率の向上、徹底したPMIの実施といったメリットが期待できます。

完全子会社化の事例

近年、さまざまな業界で完全子会社化が進められています。代表的な事例から、その目的と効果を見ていきましょう。

日本電産とニデックオーケーケー

2023年3月、日本電産株式会社は、同社の子会社であり工作機械を扱うニデックオーケーケー株式会社を、株式交換により完全子会社化しました。

日本電産は2022年2月にOKK(現ニデックオーケーケー)を約55億円で子会社化し、発行済み株式の66%を保有していました。この完全子会社化は、工作機械分野における相乗効果の更なる強化を目指すものです。

ノジマとコネクシオ

2022年12月、株式会社ノジマは、伊藤忠商事の子会社で携帯電話販売業界3位のコネクシオ株式会社を買収し、完全子会社化しました。

ノジマの携帯電話販売店事業は、通信事業者によるオンライン販売との競争激化や店頭販売の低迷といった課題を抱えていました。この完全子会社化は、携帯電話販売店事業の強化を図るためのものです。

NTTとNTTドコモ

2020年9月、NTT(日本電信電話株式会社)は、株式会社NTTドコモに対するTOBを実施し、完全子会社化しました。

この完全子会社化の狙いは、NTTドコモの6Gを見据えた通信基盤の整備を、NTTグループの資源によって移動固定融合型で推し進め、上位レイヤビジネスまでを含めた総合ICT企業へと進化させることにあります。

また、NTTは完全子会社化により、ドコモの経営を完全に掌握し、意思決定の迅速化を実現しました。さらに、NTTの研究開発能力とドコモの顧客基盤を組み合わせることで、新たなサービスや技術の開発にも期待がかかります。

まとめ

完全子会社化は、グループ経営の効率化や競争力強化のための経営戦略の一つです。リスク分散や意思決定の迅速化、シナジー効果の創出など、多くのメリットがある一方で、運営コストの増加や赤字補填の可能性など、デメリットも存在します。成功させるためには、専門家の助言を得ながら、関係者との信頼関係構築に注力することが重要です。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 完全子会社化とは何ですか?

- 完全子会社化とは、親会社が子会社の発行済株式を100%取得することで、完全に支配下に置く企業再編の手法です。

- 完全子会社と通常の子会社の違いは?

- 通常の子会社は親会社が50%以上の株式を保有する企業ですが、完全子会社は親会社が100%の株式を保有し、意思決定の自由度が高い点が異なります。

- 完全子会社化の方法にはどのようなものがありますか?

- 株式交換、株式移転、TOB(株式公開買付)、スクイーズアウトなどの方法があります。

- 完全子会社化のメリットは何ですか?

- 意思決定の迅速化、シナジー効果の向上、リスク分散のしやすさなどがメリットとして挙げられます。

- 完全子会社化のデメリットには何がありますか?

- 運営コストの増加や、子会社の赤字補填リスクがある点がデメリットとして挙げられます。