更新日

「SPAC(特別買収目的会社)」は、未上場企業の上場手段として設立される会社のことです。特に米国でSPACの活用が進んでおり、伝統的なIPOに代わる選択肢として急速に注目されています。

本記事では、SPACの基本的な仕組みや、SPACを活用するメリットとデメリットを説明したうえで、日本でのSPACの動向も解説します。

このページのポイント

~SPACとは?~

SPACとは、未上場企業の上場手段として設立される特別買収目的会社のことです。SPACは、上場後に未上場企業を買収し、逆さ合併を行うことで、その企業を実質的に上場させます。特に米国で注目されており、伝統的なIPOに代わる手段として急速に普及しています。SPACのメリットには、迅速な資金調達や上場のハードルが低いことが挙げられますが、24ヶ月以内に買収を完了させる必要がある点や、投資家が買収企業の実態を把握しにくい点がデメリットです。日本でもSPACの導入が検討されていますが、規制整備が課題となっています。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #SPACとは?

~その他 M&Aについて~

目次

SPAC(特別買収目的会社)とは

はじめに、SPACの概要とSPCとの違いを整理しておきましょう。

SPACの意味

SPACは「Special Purpose Acquisition Company」の頭文字を取った用語です。自社では事業を持たずに、上場後に未上場企業を買収することを目的として設立されます。そのため、通常の企業とは異なり、事業活動を行わない「箱」として機能するのが特徴です。

詳しくは後述しますが、まず、スポンサーと呼ばれる代表者(設立者)がSPACを設立し、上場させます。その後、特定の企業を買収して逆さ合併を行い、買収した未上場企業を実質的に上場させてしまうのです。

SPACは現在、アメリカを中心に幅広く普及しており、伝統的なIPOに代わる上場手段として注目されています。

日本では現時点でSPACの設立が認められていませんが、日本企業を対象としたSPACがアメリカ市場には登場しており、今後の日本企業への影響や動向が注目されています。

SPCとの違い

SPC(特別目的会社)は、「Special Purpose Company」の頭文字を取ったもので、日本語では「特別目的会社」と訳されます。

SPCは、特定の資産を証券化するために設立される法人のことで、M&Aでの資金調達やLBOスキームの際などに活用されます。買収のみを目的として設立されるSPACとは異なり、SPCは資産の流動化や共同事業など、さまざまな目的で利用される点が特徴です。

現状ではSPACが日本での設立を認められていない一方で、SPCは日本でも設立できます。SPCは国内外での資産運用やプロジェクトファイナンスにおいて、重要な役割を果たしています。

米国でSPACが注目されている背景

米国でなぜSPACが注目されているのか、その背景にはどのような理由があるのかを解説します。

IPOに代わってSPACを活用するケースが増加した

米国でSPACが注目されている背景には、従来のIPOに代わる手法としての期待があります。

IPO(Initial Public Offering)とは、非上場企業が上場して株式を公開し、市場から直接資金調達を行う従来のプロセスのことですが、準備には長い時間がかかるうえに、厳しい審査や高額なコストが伴うため、企業にとって大きなハードルとなっていました。

SPACの活用は、これらの課題を一気に克服できる新たな手法として、多くの起業家から注目されています。審査が少なく、上場までの時間やコストを大幅に削減できることから、企業が上場を検討する際にSPACの活用を選ぶケースが急増しているのです。

特に2020年から2021年にかけて、SPACの件数や資金調達額が劇的に増加しました。理由としては、新型コロナウイルスの影響で従来のIPO計画が頓挫した企業や投資家が、迅速かつコスト効率の良いSPACを、代替手段として選ぶようになったことが挙げられます。

また、SPACを通じた上場は、企業価値の評価においても柔軟性が高い点が評価され、さらなる普及が期待されています。

取引のルール化と著名人の活用により信頼性が向上した

SPACが注目されているもう一つの背景としては、SPACの信頼性の向上が挙げられます。米国におけるSPACは、実は1980年代から存在していましたが、当時は市場取引の規制が緩かったため、調達資金の私的流用や自身が出資する企業を高額買収するなどの不適切な行為が多発し、イメージは決して良いものではありませんでした。

しかし、1990年代に入り、トラブル防止のための取引ルールが厳格化された結果、徐々に信頼性が向上し、近年では著名な実業家や有名人がSPACに参加するようになったため、認知度も大幅にアップしました。

特に、ヴァージンアトランティックの創業者であるリチャード・ブランソン氏などの参加により、SPACへの期待値と信頼性は大きく上昇しています。

SPACの仕組み

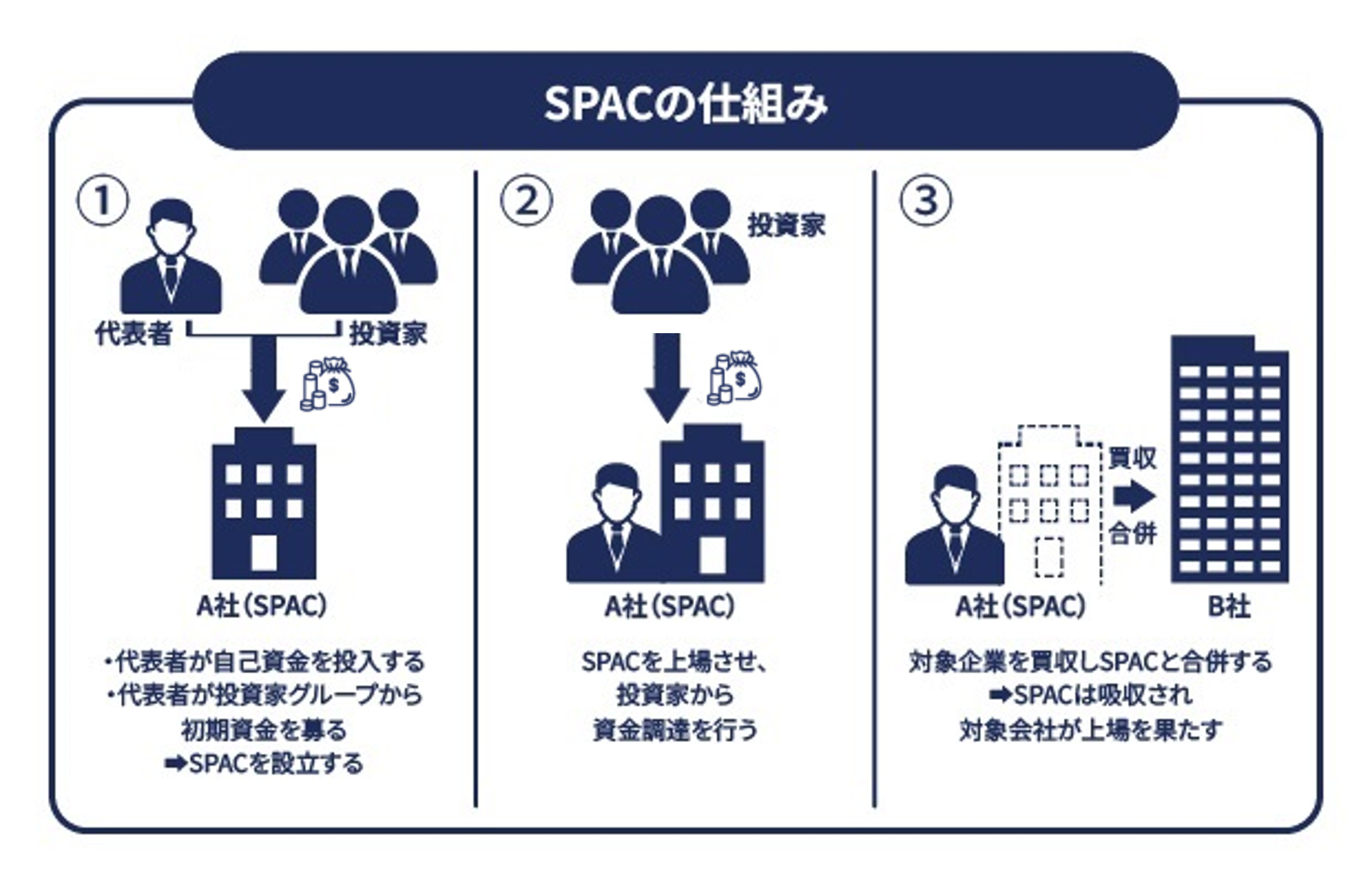

SPACが具体的にどのような仕組みで未上場企業を上場させるのかを解説していきます。SPACの設立から、未上場企業が上場を果たすまでのプロセスは、大きく分けると以下の3段階となります。

1.SPACを設立する

第1段階はSPACの設立です。SPACを設立する際には、代表者が投資家グループから初期資金を募ります。

米国では、一般的に過去に成功を収めた実績のある経営者や投資家がSPACの代表者として選ばれることが多く、彼らの信頼性をてこに、更なる投資家を募ります。

代表者は単に投資家から資金を集めるだけでなく、自らも自己資金を投入します。将来的な合併に向けた資金を確保するためです。また自己資金の投入は、代表者がプロジェクトに対して真剣にコミットしていることを示す、重要な要素となります。

なお、SPACの設立時点では具体的な買収対象企業はまだ決まっておらず、ターゲットとする業種や企業規模についての大まかな戦略があるに過ぎません。この柔軟なアプローチにより、SPACはさまざまな市場環境に対応しやすくなっています。

2.一般投資家からの資金調達を行う

第2段階は、SPACを証券取引所に上場させ、一般投資家からの資金調達を行います。この資金は、将来の買収資金として活用されます。

資金が調達できたら、次に買収対象企業の選定に移ります。SPACでは投資家保護のためのルールが整備されており、上場から24ヶ月以内、つまり2年以内に、買収対象企業の選定から交渉、買収成立までを完了させなければなりません。

期限内に買収が成功しなかった場合、SPACは一般投資家に返還しなければなりません。

3.買収・合併を実施する

第3段階は、買収対象となる未上場企業の買収、およびSPACとの合併です。

具体的にはまず、買収対象企業を選定し、対象企業から合意を得た後で、株主の承認を得るために総会を開きます。総会で過半数以上の株主の承認を得られたら、SPACは対象企業の買収を実行します。

買収が完了すると、SPACは事業を行う対象企業に吸収(逆さ合併)され、対象企業は実質的に上場を果たす形となるわけです。

SPACのメリット

続いてSPACのメリットを、企業・起業家と投資家のそれぞれに分けて解説します。

企業・起業家のメリット

企業・起業家にとって、SPACを使って上場を果たすメリットは、主に以下の二つです。

まとまった資金を調達しやすくなる

SPACに買収されることで、未公開企業やその起業家は、上場後の運転資金を容易に調達できるというメリットがあります。未公開企業は、将来性が不確実と見なされることが多いため、リスクを受け入れて株を購入してくれる投資家を見つけるのは簡単ではありません。

しかし、有名な投資家が設立したSPACに買収されれば、その信用力を背景に資金調達が容易に進められます。また、買収される企業は企業価値の決定に一定の影響力を持ち、公開価格の設定にも関与できます。この点も大きなメリットといえるでしょう。

審査が簡素であるため上場のハードルが低い

一般的なIPOでは、厳格な審査を通過する必要があり、手続きや準備には多くの時間とコストがかかります。通常、上場の準備期間として2〜3年は確保しなければならず、審査をクリアするために多くの書類作成や内部体制の整備が求められます。また、これに伴うコストも、企業にとって大きな負担です。

これに対し、SPACを使った上場の場合、SPAC自体は単なる「箱」に過ぎないため、上場のための審査が簡素であり、短期間で上場を果たすことができます。また、事前に一定の準備が整っていれば迅速に上場手続きが進められるため、コストも抑えながら上場のハードルを大きく下げることもできます。

そのため、スタートアップ企業や実績の少ない企業にとってSPACを活用した方法は、迅速かつ低コストで上場を果たせる、非常に有効な手段となり得るのです。

投資家のメリット

次に、投資家にとってのメリットを二つ説明します。

投資家の保護制度があるため安心して参加できる

米国では、SPACのスキームを用いる場合に投資家を保護する制度が整備されています。そのため、未公開株へ投資した場合と比べ投資に失敗するリスクが低く、安心して参加できます。

具体的な投資家保護の内容は以下のとおりです。

- 上場後は、調達資金の9割以上を信託する。

- 上場後、12ヶ月から18ヶ月以内に買収を告知し、24ヶ月以内に買収を成立させる。

- 買収対象となる企業の市場価格は、SPACの純資産の8割以上とする。

- 買収の決定には、過半数の株主の承認が必要となる。

- 買収が失敗した場合には、利息を付けて投資資金を返還する。

このような制度により、経営者による資金の乱用や、不当な利益追求を目的とした買収を防止でき、投資家は安心して投資に参加できるのです。

将来性が不透明な企業への投資リスクを抑えられる

少額の資金で有望なスタートアップ企業に投資できるのも、SPACのメリットです。

未公開株式への投資ができる投資家は限られており、小口募集を行わないケースが多いため、一般の個人投資家にはハードルが高いといえます。

一方、SPACによって上場している企業であれば、市場を通じて間接的にスタートアップ企業の未公開株式を購入できます。特に公開後間もなければ、小口からの投資も可能なため、少額での投資が可能です。

また、SPACに買収された後で上場企業となるため、途中で株式を売却することが容易となり、非常に流動性が高くなります。こうした点も大きなメリットといえるでしょう。

スタートアップ企業のように将来性が不透明な企業の未公開株式を買う場合でも、SPACを使えば市場での株式売却ができるため、投資リスクを最小化できます。

SPACのデメリット

次は、SPACのデメリットを説明します。SPACには多くのメリットがある反面、いくつかのデメリットがあります。なかでも特に注意が必要となるのは、以下の二つです。

24ヶ月以内に買収を完了させなければならない

SPACは、不正利用防止のルールにより、上場後24ヶ月以内に買収が完了していなければなりません。そのため、十分なデューデリジェンスの時間が確保できない可能性があります。また、期限が迫るにつれ、買収対象企業側(未上場企業側)はSPACに対して不利な条件を提示する可能性が高まるでしょう。

場合によっては、期限内に買収を完了させることを条件に、買収価格が釣り上げられる恐れもあります。

取引期間が限られている以上、SPACの代表者やチームは、迅速かつ慎重に買収候補を選定し、交渉を進めなければなりません。大きなプレッシャーのなか、慎重な計画と戦略的な判断がより一層求められることになります。こうした点は、SPACのデメリットといえるでしょう。

投資家が買収企業の実態を把握しきれない

上場企業と比べると、未上場企業は開示される情報が少ないため、投資家は買収対象企業の実態を把握しにくいというリスクがあります。簿外債務が存在しないか、法令違反が無いかなどの経営の実態を、投資家自身が調査する必要があります。

例えば、2014年に設立された米国の電動自動車メーカーである「ニコラ」は、2020年6月、SPACを活用してナスダックに上場を果たしました。しかしその後、証券詐欺や技術に関する虚偽報告が発覚し、創業者が辞任、株価が急落する事態となりました。

この事件を受け、現在ではSPACに関する制度や規制が整備されていますが、買収対象企業の実態を十分に把握できないリスクは、依然としてSPACのデメリットの一つといえるでしょう。

日本におけるSPACの動向

日本でのSPACの動向は、多くの起業家や投資家から注目を集めています。

日本企業の株式会社A.L.I. Technologiesの米国法人であるAERWINS社が、ナスダックにSPACを活用して上場を果たした事例がありますが、日本ではまだSPACを用いた上場は認められていません。

2021年には成長戦略会議や「新しい資本主義実現会議」などでSPAC制度の導入が検討される方針が示されており、日本におけるSPAC導入の議論も徐々に進んでいます。

とはいえ、日本でSPACを制度化するためには、1980年代の米国SPAC市場のような不正を防ぐための規制整備が不可欠です。また、スタートアップの上場適格性評価や、マザーズ市場との関係性も課題となるでしょう。

まとめ

SPACは、迅速な上場手段として米国で注目されており、日本でも今後の導入が期待されています。しかし、投資リスクや規制整備の必要性など、課題も多く残されているのも事実です。

M&Aキャピタルパートナーズでは、こうした国内外の動向を視野に入れたM&A支援や企業価値の向上に貢献する業務を行っています。専門的な知識と経験を持つパートナーとして、貴社の成長をサポートいたします。どうぞお気軽にお問い合わせください。