更新日

会社の売却金額の相場について

会社売却を検討する際に気になるのが「相場はどれくらいなのか」「どれくらいの価格で売れるのか」という点です。会社売却の価格は、企業規模や業種、業界動向など、さまざまな要素によって左右されます。

本記事では、会社売却の相場を決める要因や、評価方法について解説したうえで、売却価格を高めるためのポイントを紹介します。

このページのポイント

~会社売却の相場はいくら?~

会社売却の相場とは、企業の規模や業種、将来性、財務状況など複数の要素をもとに決まる売却価格の目安を指します。一般的な算出法としては「純資産+営業利益の数年分」などが用いられ、評価手法にはマーケットアプローチやインカムアプローチなどがあります。売却価格を高めるには、財務健全化や強みの強化、適切なタイミングの見極めと専門家の活用が鍵です。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #会社売却の相場はいくら?

~その他 M&Aについて~

目次

会社の売却金額の相場は?

会社売却の価格には、明確な相場は存在しません。会社の売却価格は、買い手企業との交渉や、市場動向、会社の将来性など、さまざまな要素によって変動するためです。しかし、中小企業における目安としては、「純資産(時価)+営業利益3年~5年分」という計算式が多く用いられます。

会社売却の金額に影響する要素

会社売却の価格を左右する主な要素としては、以下が挙げられます。

それぞれ見ていきましょう。

企業規模

一般的に、企業規模が大きいほど、売却価格は高額になります。

売上高や資産規模が大きい企業は安定した経営基盤を持ち、取引先や顧客も多く抱えているため、買収後の経営戦略を立てやすく、買い手企業からも高く評価されます。また、内部統制やガバナンスが整っており、リスクが低い点も、大企業の魅力です。

ただし、規模が大きい企業は組織が複雑な傾向にあるため、統合の難易度が高くなる可能性もあります。スムーズな引き継ぎのための体制管理が重要です。

業種

業種も、会社売却の価格を左右する要素の一つです。製造業、IT、医療、小売など、業種によって利益率やビジネスモデルが大きく異なるためです。

例えば、IT業界や医療業界の企業は、成長性や高収益性が評価されやすく、営業利益等が価格に影響するため、高額で取引されるケースが多く見られます。一方、競争が激しく、利益率が低い業界では、売却価格が抑えられる可能性があります。

また、金融業や建設業などの規制業種では、許認可の有無が売却価格に影響を与える要因です。業界の特性を理解し、自社の強みの明確化が重要です。

業界動向

会社売却の価格は、業界の成長性や市場環境にも左右されます。市場規模が拡大している業界では、将来の成長が期待され、収益性が上がる可能性が高いため、売却価格が上昇する傾向にあります。

近年では、DX(デジタル・トランスフォーメーション)やAI技術を活用する業界が注目を集めており、こうした分野の企業は高い評価を受けやすい状況です。

一方で、市場が縮小傾向にある業界では、収益性が下がる可能性が高いため、売却価格が下がる可能性があります。

業界の動向を把握し、適切な売却タイミングを見極めましょう。

将来性

買い手企業は、売り手企業の将来性にも注目しています。将来的に多くの収益が期待できる新技術を開発中であったり、成長市場への展開が見込まれる場合、売却価格は高額になりやすいでしょう。

ただし、不確定要素が多い場合や、特定のキーパーソンに依存しすぎている場合は、リスク要因と見なされてしまいます。「特許技術を持っている」「新規事業が軌道に乗っている」など、将来性の裏付けとなるポイントをアピールすることが重要です。

経営状態

会社の経営状態も、売却価格に直結する要素です。バランスシートが健全で、負債が少ない企業は、買収後のリスクが小さいため、高額での売却が実現しやすいでしょう。また、監査法人による適正な会計処理が行われている企業や、コンプライアンス体制が整っている企業は、リスクが抑えられており、買い手に対して安心感を与え、高く評価されやすくなります。

一方、経営者が売却後に早期退任する予定の場合や、従業員の引き継ぎ体制が不透明な場合は、企業の安定性が懸念され、評価が下がる可能性があります。事前に引き継ぎ計画を立て、リスクを最小限に抑えることが大切です。

ブランド力・知名度

ブランド力や知名度も、会社売却の価格に影響を与えます。長年の実績があり、市場での評価が高い企業は、収益性が高いため、買い手企業にとって魅力的な買収対象です。

例えば、強いブランドを持つ企業は、買い手にとって新規市場参入の足がかりとなるため、プレミアム価格で売却できる可能性があります。また、SNSや口コミで高い支持を得ている企業は、成長性を期待され、評価が上がる傾向にあります。

ただし、ブランド価値が、経営者など特定の個人に依存している場合は、売却後の維持が難しく、リスクと見なされる可能性もあります。

シナジー効果

買収後にどのような相乗効果(シナジー効果)が見込まれるかも、売却価格に影響する要素です。

例えば、買い手企業が新市場への参入を目的としている場合、売り手企業がその市場での顧客基盤を持っているのであれば、高値での売却が期待できるでしょう。また、共同事業の展開やコスト削減が実現できる場合も、買い手企業の評価が高まります。

そのため、自社がどのような形で買い手企業の成長に貢献できるのかを明確にし、シナジー効果をアピールすることが重要です。

M&Aスキーム

M&Aには株式譲渡や事業譲渡などさまざまなスキームがあります。どのスキームを選択するかも、会社売却の価格を左右します。

株式譲渡は会社全体の譲渡となるため手続きが比較的シンプルですが、売却価格が高くなりやすい傾向です。一方、事業譲渡は特定の事業のみを売却する方法で、対象範囲によって価格が変動します。

最終的な売却条件は、買い手企業との交渉によって決定されるため、専門家の助言を受けながら慎重に進めることが重要です。

会社売却時の評価額の算出方法

会社売却時の株式価値の算出方法は、大きく分けて次の3種類があります。

一つずつ解説していきます。

マーケットアプローチ

マーケットアプローチは、市場の取引価格をもとに株式価値を算出する方法です。特に、上場企業を対象とするケースや、類似の上場企業と比較できるケースに多く用いられますM&A市場や株式市場のデータを参考にするため、客観的な評価が可能です。

マーケットアプローチの方法には、主に以下の2つがあります。

市場株価法

上場している企業の株価をもとに、時価総額や財務指標から売却価格を算出する方法。対象企業が上場している場合に採用される。

類似会社比較法(マルチプル法)

売却を検討している企業と類似の業界に属する上場企業を選び、その企業の財務指標(PER、PBR、EV/EBITDA倍率など)を参照して算出する方法。対象企業が非上場でも利用可能。

マーケットアプローチは、実際の市場データを使用するため、客観性の確保に優れています。ただし、類似企業の選定や市場の変動に左右されやすく、業種や企業の個別事情を完全に反映するのは難しいという側面もあります。

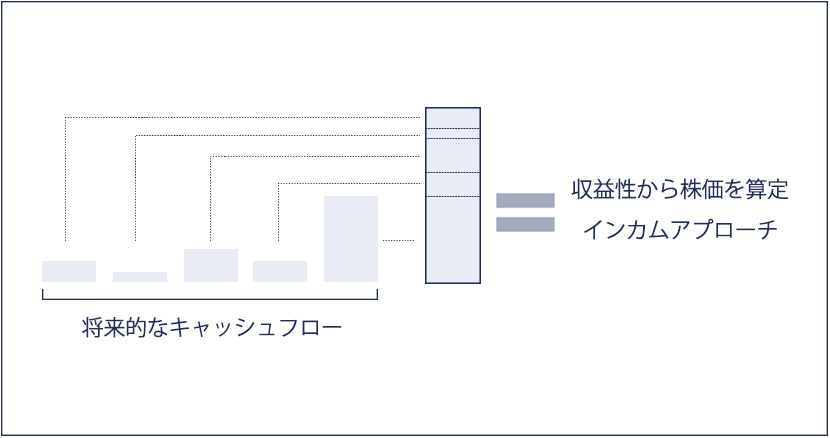

インカムアプローチ

インカムアプローチは、企業が将来生み出す「収益力」や「キャッシュフロー」に着目し、割引計算などを用いて現在価値を求める方法です。将来性が高い企業や安定したキャッシュフローが見込める場合に適しています。主に以下の3つの方法があります。

DCF法(Discounted Cash Flow法)

将来のキャッシュフロー(FCF)を予測し、一定の割引率(リスクを織り込んだ率)で現在価値に換算して株式価値を算定する方法。将来の収益力を売却価格に反映しやすいが、予測や割引率の設定が難しく、計算が複雑。

配当還元法

将来支払われる配当金を予測し、割引現在価値を求める方法。配当主体のビジネスモデルなど、配当を重視した評価が必要な場合に用いられる。

収益還元法

会社の将来収益を現在価値に割り引いて算定する方法。DCFほど複雑ではないが、同様に将来の収益予測が必要になる。

インカムアプローチは、将来の成長戦略やシナジー効果などの個別の事情を考慮しやすい点がメリットです。しかし、収益予測の精度が重要であり、前提条件の設定によって評価額が大きく変動するため、慎重な分析が求められます。

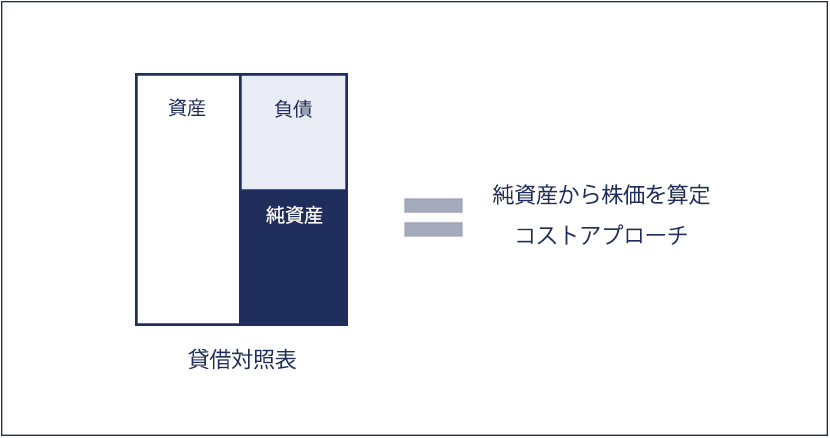

コストアプローチ

コストアプローチは、企業が保有する資産・負債に着目し、純資産価値をもとに株式価値を算定する方法です。中小企業を対象とするケースに多く用いられます。主に以下の3つの方法があります。

簿価純資産法

帳簿上の資産から負債を差し引いた額(純資産)を評価額とする方法。会計上の数値がそのまま反映されるため計算が容易だが、時価との乖離が大きい場合には適切な評価にならない。

時価純資産法

簿価純資産法を修正し、資産・負債を時価で評価し直して純資産を算定する方法。

より実態に近い価値を反映できるが、時価評価に手間がかかる。

年買法(年倍法)

純資産に加えて「営業権(のれん)」を考慮するため、営業利益×一定年数(3〜5年など)を上乗せする形で株式価値を算定する方法。中小企業の売却相場をシンプルに把握する際に、最もよく用いられる。

コストアプローチは、比較的少ないデータで実施でき、直感的に理解しやすいのがメリットです。年買法を活用すれば、一定程度の収益力やブランド価値を考慮した評価も可能です。

ただし、現時点の資産価値を基準に評価するため、インカムアプローチほど将来性を反映しにくい側面があります

会社売却価格を相場より高くするためのポイント

ここでは、会社売却の価格をより高額にするためのポイントを5点紹介します。ポイントを押さえて、相場を上回る価格での売却を実現しましょう。

財務状況を見直す

買い手企業は、株式価値を算出する際に財務指標を重視します。そのため、財務の健全性が価格交渉の基盤です。会社の売却価格を高めるためには、財務状況を見直し健全化を図ることが求められます。

例えば赤字部門や将来性の低い事業を整理すれば収益性の向上が見込めます。また、経費削減やコスト構造の最適化を進めれば、利益率が改善され、買い手企業にとって魅力的な買収対象となるでしょう。

さらに、売掛金や在庫管理を徹底し、資金繰りを安定させることも重要です。資金繰りが円滑であれば、買い手企業は投資リスクを低いと判断し、より高い価格での買収を検討する可能性が高まります。借入金の返済やリスケジュールを行い、バランスシートを健全化すれば、企業の財務的な安定性を示すことができ、売却価格の向上につながります。

健全な経営を行う

会社の売却を成功させるためには、財務面だけでなく、経営の安定性も重要な要素です。M&Aにおいては、経営の透明性や継続性が高く評価されるため、経営基盤の整備が求められます。

まず、コンプライアンス体制を強化し、法令遵守を徹底しなければなりません。企業の不正リスクやトラブルを未然に防ぐことで、買い手企業に対する信頼を高めることができるでしょう。

また、経営者や幹部のリーダーシップとマネジメント能力も株式価値に大きく影響します。適切なリーダーシップが発揮されている企業は、M&A後の経営もスムーズに進むと判断されるため、売却価格が高くなる傾向にあります。

さらに、従業員の定着率が高い企業は、組織の安定性が高いとみなされやすいです。定着率を高めるには、業務プロセスの標準化やマニュアル化といった施策が効果的です。

他社との差別化につながる自社の強みを強化する

他社との差別化ポイントが明確な企業は、より高い評価を受けやすくなります。

例えば、長年培ってきたブランドや顧客からの信頼が強みとなる場合、買い手企業にとって既存の顧客基盤を活用できるメリットが生まれます。特に、ロイヤルカスタマーの獲得や高い継続率を示すデータがあると、安定した収益基盤を確立している企業として高く評価されるでしょう。

さらに、他社が容易に模倣できないコア技術や知的財産を保有している企業は、競争優位性が高く、高い収益性を維持することができることから、買い手企業が価格を上乗せしてでも取得を検討するケースが多くなります。

独自のビジネスモデルや市場での強いポジションを持つ企業は、買い手にとって戦略的価値が高く、高額での売却が期待できます。

適切な売却時期を見極める

株式価値が最大化するタイミングで売却することも重要です。企業の業績が成長している時期や、将来的な収益の見通しが明るいタイミングで売却を検討すると、買い手企業の関心を引きやすくなります。また、M&A市場が活発で、景気が上向いている時期は、買い手企業の投資意欲が高まり、売却価格が上昇しやすい傾向です。

加えて、法改正や新技術の普及など、業界の変化が株式価値を押し上げる要因になることもあります。例えば、規制の緩和によって事業拡大のチャンスが生まれたり、新しい市場が形成されたりすると、その分企業の将来性が高く評価されます。

一方で、売却のタイミングを誤ると、買い手企業との交渉が不利になる可能性があるため、慎重に計画を進めることが重要です。余裕を持った売却準備を行い、最適なタイミングで売却を進めることで、より高い価格での売却が実現できるでしょう。

専門家の活用

M&Aのプロフェッショナルの力を借りることで、売却価格を最大限に引き上げることが可能です。専門家の活用はM&A市場の相場観を把握し、適正な価格での売却を後押しします。また、最適な買い手企業を見つけるためのマッチングや、スムーズかつ有利な交渉もサポートします。

さらに、売却価格を向上させるためには、デューデリジェンス(DD)への準備が不可欠です。専門家のサポートを受けつつ、財務・税務・法務の精査を早期に行うことで、買い手企業が安心して投資を決断しやすくなるでしょう。

まとめ

会社の売却価格を相場より高くするためには、財務の見直しや経営の健全化、企業の強みの強化が重要です。さらに、適切な売却時期を見極め、専門家を活用することで、より有利な条件での売却が可能となります。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 会社売却の相場はどのように決まりますか?

- 会社売却の相場は企業規模や業種、業界動向、将来性などの要素によって決まります。

- 会社売却の価格を高くするにはどうすればいいですか?

- 会社売却の価格を高くするためには、財務状況の見直しや経営の健全化、他社との差別化などが重要です。

- インカムアプローチとは何ですか?

- インカムアプローチは、企業が将来生み出す収益力やキャッシュフローに基づいて現在価値を求める方法です。