更新日

エクイティファイナンスについて

エクイティファイナンスとは、株式などの資本を活用して資金調達を行う手法です。企業が成長を加速させるためには、時に多額の資金調達が必要になります。中でも、株式などの持分を活用する「エクイティファイナンス(Equity Finance)」は、返済義務がないという大きなメリットを持ちながら、経営や株主構成に影響を与える重要な資金調達手段です。

近年では、企業買収や成長戦略の一環として、M&Aにおいてエクイティファイナンスが選択肢の一つとして活用されるケースも見られます。

本記事では、M&Aの資金調達についてM&Aの資金調達とは?|詳細記事への基本的な理解を踏まえたうえで、エクイティファイナンスの定義から、公募増資・第三者割当増資・転換社債型新株予約権付社債(CB)などの代表的な手法、それぞれのメリット・デメリット、活用時の注意点、実施の流れまでを徹底解説します。

M&Aの資金調達における基礎知識について、詳しく知りたい方は以下の記事もご覧ください。

このページのポイント

~エクイティファイナンスとは?~

エクイティファイナンスは、株式発行などによって資本を調達する手法であり、返済義務が無く財務体質の強化にも寄与します。種類には公募増資、第三者割当、株主割当などがあり、実施には会社法や株主総会の決議が必要です。企業の成長段階や株主構成への影響を慎重に見極めることで、資金調達の成功確率を高めることができます。

関連タグ

- #M&A

- #M&A関連記事

- #M&A用語集

- #エクイティファイナンスとは?

~その他 M&Aについて~

エクイティファイナンスとは

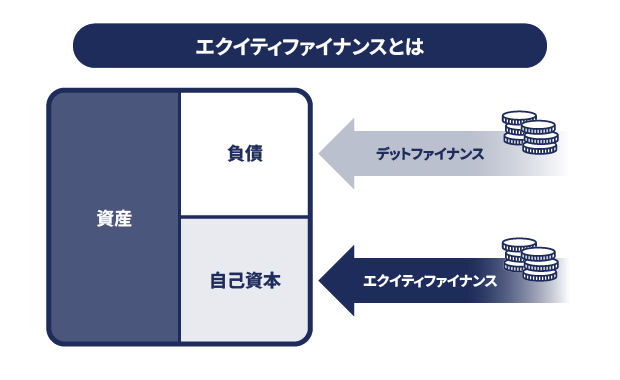

エクイティファイナンスは、株式などの持分を活用して資金を調達する方法です。ここでは、エクイティファイナンスの定義と、よく比較されるデッドファイナンスとの違いについて解説します。

エクイティファイナンスは新株発行による資金調達方法のこと

エクイティファイナンスは、新株の発行などを通じて資金を調達する手法です。代表例としては、公募増資やCB(転換社債型新株予約権付社債)発行などが挙げられます。

言葉としては、株式資本を意味する「エクイティ」と、資金調達を意味する「ファイナンス」が由来です。企業の成長に対する期待をもとに投資家から資金を募り、その成果を利益や株価として還元する仕組みです。

調達した資金は借入金でなく出資金のため、原則として返済義務が無く、資金繰りへの負担が小さいという利点があります。

ただし、株式の発行を前提とするため、エクイティファイナンスを利用するためには株式会社でなければなりません。

デッドファイナンスとの違い

エクイティファイナンスは、新株を発行して投資家から資金を調達する方法であるのに対し、デッドファイナンスは、金融機関からの借入や社債の発行による資金調達です。

貸借対照表上では、エクイティファイナンスによる資金は自己資本として純資産に計上されるため、企業の財務基盤を強化するのに対し、デッドファイナンスによる資金は他人資本として負債に計上されます。

また、エクイティファイナンスには返済や利息の支払い義務が無いため、実施後の資金繰りの柔軟性が高いのに対し、デッドファイナンスでは元本と利息の返済が必要となるため、将来的なキャッシュフローへの影響も大きくなります。

そのため、資本構成やリスクの許容度に基づき、どちらを選択すべきかを検討することが重要です。

エクイティファイナンスの種類

エクイティファイナンスには、出資を受ける形態や対象によって複数の手法があります。ここでは、代表的な4つの方法について、それぞれの特徴や仕組みを紹介します。

| 資金調達方法 | 概要 | 特徴 |

|---|---|---|

| 第三者割当増資 | 特定の第三者向けに新株を発行することによる資金調達方法 |

|

| 株主割当増資 | すべての既存株主に対して持分比率に応じて新株を引き受ける権利を与え、出資を募ることで資金を調達する方法 |

|

| 公募増資 |

不特定多数の投資家に対して、 新株を発行して資金調達する方法 |

|

| 転換社債型新株予約権付社債 | 発行する新株の価格が一定の価格になったときに、株式に転換できる社債を発行して、資金を調達する方法 |

|

第三者割当増資

第三者割当増資とは、特定の第三者向けに新株を発行し、その対価で資金調達を行う方法です。“特定の第三者"は取引先や知人などであることが多く、その場合は自社と既に関係がある人が出資者となるため、資金を短期で集めやすいメリットがあります。

また、出資企業と自社がお互いに重要な取引相手である場合には、自社の発展が出資企業にとっても事業上のプラスになり得るため、出資企業と自社が一丸となって業績向上を目指せます。これも、第三者割当増資のメリットといえるでしょう。

デメリットとしては、全体の発行株式数が増えるため、既存株主の持分比率が低下して既存株主に不利益が生じる可能性が挙げられます。

株主割当増資

エクイティファイナンスの代表的な手法の一つが、株主割当増資です。株主割当増資は、すべての既存株主に対してそれぞれの持分比率に応じて新株を引き受ける権利を与え、出資を得る方法です。

株主は、割り当てられた新株の引受権すべてに応じる必要はなく、新株取得の申し込みを行わない限り出資を行う必要はありません。

ただし、申し込みをしなければ新株の取得権は失効するため、他の株主が新株取得することで相対的に株主の保有率が低下し、議決権割合の低下を招きます。

企業における株主割当増資のメリットは、既存株主との取引であるため、株主の持分比率が変わらず、比較的スムーズな資金調達が可能な点です。一方で、既存株主に限定されるため、既存株主の資金力や出資意欲に左右される点はデメリットといえます。

公募増資(時価発行増資)

公募増資(時価発行増資)は、不特定多数の投資家に対して、市場価格に近い価格で新株を発行して資金調達する方法です。企業の時価が高ければ、少量の新株発行で多くの資金を得られます。メリットは、新たな株主を得られる可能性があることです。一方、株式の発行株数が増えるため、株式の希薄化を招く可能性があります。

転換社債型新株予約権付社債

転換社債型新株予約権付社債は、発行する新株の価格が一定の価格になったときに、株式に転換できる社債を発行して、対価として資金を得る方法です。

出資者にとって転換社債型新株予約権付社債は、株価が上昇していれば株式に転換することで利益が得られ、株価が下落しても社債としての利回りが得られるというメリットがあります。

なお、転換社債型新株予約権付社債は、その名のとおり社債です。したがって企業は、株主が新株予約権を行使しない場合、元金を返済しなくてはなりません。この点が、同じエクイティファイナンスである株主割当増資、第三者割当増資、公募増資と、転換社債型新株予約権付社債との違いです。

ただし、転換社債型新株予約権付社債は通常の社債と比べ、一般的に利回りが低く設定されるため、資金調達のためのコストを抑えることができます。

エクイティファイナンスのメリット

エクイティファイナンスを活用する際のメリットについて解説します。

返済義務が無い

金融機関からの借入などにより資金を調達した場合には、元金と利息の返済が伴います。しかし、エクイティファイナンスは出資者からの出資により資金を調達しているため、原則として返済義務がありません。

利益の一部を配当金として株主に払うことはあるものの、必要な資金を効率的に調達できるのは、企業にとって大きなメリットです。

事業成長のためのサポートが受けられる

エクイティファイナンスを通じて出資する投資家によっては、対象企業の価値向上につながるアドバイスや、豊富な知識を有する人材の派遣など、さまざまなサポートを提供してくれることがあります。

利益を生み出すために、取引先やパートナー企業を紹介してくれる可能性もあります。

投資家がこうしたサポートをしてくれるのは、対象企業が成長すれば、将来的に株価が上昇したり、配当金として還元されるからです。

投資家によるサポートは、企業価値向上はもちろん、長期的な事業拡大にも貢献します。投資家のサポートが期待できる点も、エクイティファイナンスを活用する大きなメリットの一つです。

財務体質の強化により信用度が向上する

株式の発行により調達した資金は、返済義務がありません。財務会計上は「自己資本」として扱われるため、企業の総資本に占める「自己資本比率」が高まります。

自己資本比率の高さは、企業経営の安定性を示す基準です。エクイティファイナンスを通じて自己資本比率が高くなれば、企業の財務的な信頼性も高まります。結果的に、ビジネスチャンスの発見や業績向上、より多くの資金調達につながります。

赤字や実績の少ない企業でも資金調達できる

実績が少ない企業や赤字となっている企業では、デットファイナンスは困難です。

しかし、エクイティファイナンスは、企業の将来性や成長度合いが投資の基準になるため、現状では実績が少ない場合や赤字でも資金調達が可能です。

また、赤字であっても投資家からの評価が高ければ、多額の資金調達も可能であるため、早期の事業回復が期待できます。

エクイティファイナンスのデメリット

エクイティファイナンスを活用する際のデメリットについて解説します。

経営の自由度が制限される

エクイティファイナンスにより株主の株式が増えて、事業者の持ち株比率が低下すると、株主の権限が大きくなり、事業運営に影響をもたらします。経営権を失うリスクもあります

| 取得割合 | 得られる権利 |

|---|---|

| 1%未満(1株以上) |

|

| 1%以上 |

|

| 3%以上 |

|

| 33.4%(3分の1)以上 |

|

| 50.1%(2分の1)以上 |

|

| 66.7%(3分の2)以上 |

|

| 100% |

|

50%を超える持ち株比率の付与は、経営者の意向に関係無く、単独で決議が通過する場合があるので注意が必要です。

優遇税制の対象外になる可能性がある

自己資本がエクイティファイナンスによって増えた結果、優遇税制の対象外になる可能性があります。

優遇制度には以下のようなものがあります。

- 法人税率の軽減

- 固定資産税や都市計画税の軽減措置

- 欠損金の繰越控除

ただし、優遇措置を継続的に享受するためには、税法上の中小企業に該当していなければなりません。一般的に「資本金1億円以下」が中小企業の定義の一つとされていますが、エクイティファイナンスを実施すると株式の発行により資本金が増加するため、この基準を超えてしまう可能性があります。

また、資本金が1,000万円を超えると法人住民税の均等割が増え、1億円を超えると外形標準課税の適用対象となるため、エクイティファイナンスによる資金調達の結果、税負担が増加してしまう恐れもあります。

こうしたことから、エクイティファイナンスを実施する際には、資金調達の効果だけでなく、税制上の影響についても慎重に見極めなければなりません。

参考:中小企業税制〈令和5年度版〉

令和6年度税制改正の大綱の概要 : 財務省

株主との合意形成は難航するリスクがある

エクイティファイナンスを通じて新たな株主を迎え入れると、経営者とは異なる考え方を持つ株主や、十分な理解を持たないまま株式を保有する株主が増えてしまう恐れがあります。

これまでの株主構造に変化が生じ、経営方針に対する意見や要望が多様化すれば、合意形成が難しくなることが懸念されます。

特に、将来的な企業売却や事業承継を検討する場面では、株主間での意見の対立や意思決定の遅れが、経営に支障をきたすリスクとなりかねません。それだけでなく、大量の新株発行によって1株あたりの価値が希薄化すれば、相対的に既存株主の持分比率が下がるため、不満が生じる可能性も否定できません。

したがって、エクイティファイナンスによる大規模な資金調達を行う際には、こうした株主構造の変動リスクが伴うことも十分認識しておくことが重要です。

エクイティファイナンスを活用するまでの流れ

エクイティファイナンスを活用し、実際に資金を調達する流れは以下のとおりです。

| ステップ | 内容 |

|---|---|

| ①出資状況の協議 | 出資者との間で、出資額、出資条件、および今後の関係性について詳細な協議を行う。 |

| ②定款の確認 | 定款に増資に関する制限が無いか、また、必要な手続きが規定されているかを確認する。 |

| ③株主総会の開催 | 株式の発行について、株主の承認を得る。特に、既存株主の権利に影響を与える場合は、慎重な議論が求められる。 |

| ④引受けの募集・申し込み | 新たな株主を募集し、出資の申し込みを受け付ける。 |

| ⑤取締役会の開催 | 応募者の選定、出資条件の最終決定、および新株発行の承認を行う。 |

| ⑥出資金の払い込み | 出資者から出資金の払い込みを受け、資本金を増加させる。 |

| ⑦登記申請 | 資本金の増加や株主の変更など、必要な登記申請を行う。 |

| ⑧その他書類の更新等 | 株主名簿や定款など、関連する書類を更新する。 |

ご覧のように、エクイティファイナンスの実施には、法的・会計的な知識や煩雑な手続きが伴います。そのため、弁護士や公認会計士などの専門家と連携し、的確な助言を得ながら進める必要があります。

また、資金が必要になってから準備を始めるのではなく、成長戦略の一環として早期に検討を始めることが重要です。

エクイティファイナンスを活用する際のポイント

エクイティファイナンスを活用する際に、押さえておきたいポイントを紹介します。これらのポイントを踏まえておけば、効果的な資金調達が可能になります。

企業の成長段階や市場環境を踏まえて実行する

エクイティファイナンスの投資家は、企業の成長や事業価値の向上によって株価が上昇することを期待して出資をします。

したがって、明確な成長戦略や利益拡大の見込みが無い状況でエクイティファイナンスを実施しても、投資家からの信頼を得るのが難しくなるため、予定どおりの資金を調達するのが困難になるでしょう。さらに、実行時期を誤れば、業績悪化や株価下落を招くため、既存株主の不信感を高めるリスクもあります。

こうした事態を避けるためにも、自社の成長段階や財務状況に加え、資本市場の動向や業界全体のトレンドも含めた多角的な視点で内部・外部環境を分析し、慎重に実施のタイミングを見極めることが重要です。

株主に対して丁寧な説明を行う

企業にとってはメリットが多いエクイティファイナンスですが、既存株主にとっては、新株発行により持株比率が低下したり、1株あたりの価値が減少したりといったデメリットが予想されます。

そのため、既存株主との良好な信頼関係を維持するには、丁寧な説明が不可欠です。中長期的に見ればエクイティファイナンスによって企業成長が実現できること、結果として株主にもメリットがあることを納得してもらう必要があります。

実施までに十分な期間を確保する

エクイティファイナンスを成功させるには、実施までに十分な期間を確保することも大切です。エクイティファイナンスは会社法に基づいて実行しなくてはならず、取締役会や株主総会での決議も必要です。既存株主への説明にも十分な時間を割かなければなりません。

加えて、実際に新株を発行したとしても、すぐに資金が調達できるとは限りません。短期間でエクイティファイナンスを実施すれば準備や実施期間の不足により、必要な資金調達がかなわない可能性もあります。

エクイティファイナンスの実施に際しては、可能な限り余裕のある計画を立てることが重要です。

まとめ

エクイティファイナンスは、企業の財務基盤を強化し、将来の成長に向けた資金を効率的に調達できる手法として、多くの経営者にとって魅力的な選択肢となります。ただし、株主構成の変動や経営権への影響、税制面の注意点など、慎重に検討すべき点も少なくありません。

導入を成功させるためには、企業の成長ステージや外部環境を正確に分析し、適切なタイミングで実行することが重要です。また、既存株主との信頼関係を保ちながら透明性あるプロセスを進めることも不可欠です。

資金調達を単なる手段とせず、企業価値を高める戦略の一環として活用できるよう、プロフェッショナルな支援も積極的に取り入れていきましょう。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- エクイティファイナンスとは何ですか?

- 株式などの資本を発行することで資金を調達する手法で、返済義務がない点が特徴です。

- エクイティファイナンスの種類には何がありますか?

- 第三者割当増資、公募増資、株主割当増資、転換社債型新株予約権付社債などがあります。

- エクイティファイナンスのメリットは?

- 返済不要で資金が得られるほか、財務体質の強化や投資家からの支援が期待できます。

- デメリットはありますか?

- 経営権の希薄化や株主構成の変化、税制面での不利益が生じる可能性があります。

- どうやってエクイティファイナンスを進めるのですか?

- 協議、株主総会、募集・登記などの手続きを経て資金調達を行います。専門家との連携が重要です。