更新日

M&Aによる節税とは?

M&A(企業の合併・買収)は、適切に実施することで節税効果にも期待できます。しかし、M&Aによる節税効果を得るには、それぞれのスキームの特徴や税務上の注意点を理解することが必要です。

本記事では、M&Aスキームごとの節税効果について詳しく解説します。効果的に節税するための注意点も紹介しているので、ぜひ参考にしてください。

このページのポイント

~M&Aで節税する方法とは?~

M&Aによる節税とは、企業の合併・買収を通じて税務負担を軽減する方法です。この記事では、株式譲渡、事業譲渡、合併、会社分割などのスキームごとの節税効果と注意点について詳しく解説します。適切なスキームを選択することで、効果的に節税を実現しましょう。

関連タグ

- #M&A

- #M&A関連記事

- #M&A基礎知識

- #M&Aで節税する方法とは?

~その他 M&Aについて~

目次

節税効果を得られるM&Aのスキーム

M&Aを活用することで、企業は税務負担を軽減し、効率的な財務管理を実現することが可能です。ここでは、各スキームにおける節税効果について解説します。

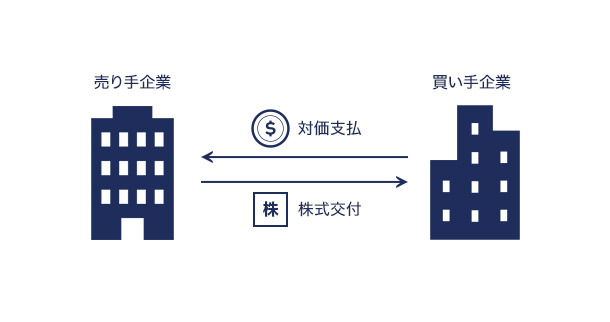

株式譲渡

株式譲渡とは、売り手企業の株主が保有する株式を売却して、会社の経営権を買い手企業に渡す手法です。比較的簡便な手続きで対価を受け取れ、売り手企業の法人格も継続できます。

株式譲渡では、売り手企業の役員が退職するケースが少なくありません。売り手企業の株主である役員が退職する場合、株式譲渡の対価の一部を退職金として支払うことで、所得税の負担を軽減することができます。これは、株式譲渡の場合、譲渡益に対する税率が一律20.315%であるのに対し、退職金は退職所得を計算の際に退職所得控除と1/2計算が適用され、非常に優遇されているためです。

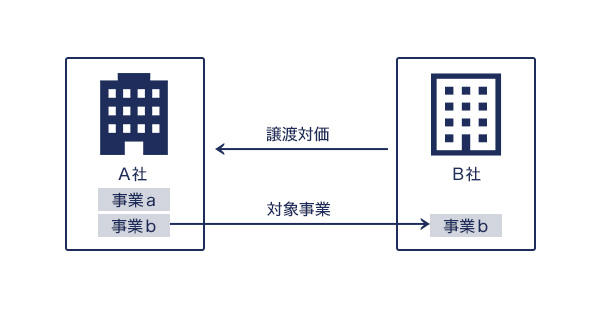

事業譲渡

事業譲渡とは、売り手企業が買い手企業に、特定の事業部門を譲渡するM&Aのスキームです。

このスキームでは、譲渡対価と譲渡対象事業の純資産(資産から負債を差し引いた額)の差額を「のれん」として計上します。のれんとは、顧客からの信頼やブランド力、従業員のノウハウなど、財務諸表には表れない無形資産のことです。

買い手企業は、のれんを5年間で償却することが認められています。これを毎年の損金に算入することで、法人税の節税効果を得ることが可能です。

先述した株式譲渡では、企業全体を譲渡するため、のれん相当額を個別に認識することはなく、損金算入による節税効果はありません。事業譲渡は、株式譲渡に比べて、節税効果を享受しやすいスキームといえます。

合併

合併とは、複数の会社を一つに統合することです。合併によって消滅する会社が持つ権利や義務を存続会社が引き継ぐ手法である「吸収合併」と、新規に会社を設立し、消滅するすべての会社の権利・義務を新会社に承継させる手法である「新設合併」の2種類があります。

合併における税務上のメリットとしては、繰越欠損金を活用できる点が挙げられます。繰越欠損金とは、過去に発生した事業の損失を、将来の利益と相殺できる制度です。合併の際に、存続会社または新設会社が、被合併会社の繰越欠損金を引き継ぐことで、将来発生する課税所得を減少させ、法人税を節約することが可能です。

ただし、繰越欠損金の引き継ぎには、法人税法等の規定による一定の要件を満たすことが必要です。合併の形態や事業の継続性などが審査対象となり、単なる節税目的の合併では認められないケースもあります。

会社分割

会社分割は、企業の事業部門や資産を分割して、他の会社に承継させるM&Aスキームです。

このスキームでは、M&Aの対象となる資産と負債のみを分割するため、対象外の資産を売却する必要がありません。そのため、株式譲渡のような極端な株価の高騰が起こりにくく、不要な課税や資産の買戻しに伴うコストが発生しない点が特徴です。

また、分社型分割の場合、株式譲渡益に対して法人税が課されますが、売却原価には事業譲渡と同様、資産・負債の簿価が用いられます。資本金が売却原価となる株式譲渡と比較して譲渡益が圧縮されるため、売り手企業に大きな節税効果をもたらす可能性があります。

また、買い手企業にとっても、買収対価と移転した資産・負債の時価との差額を税務上のれんとして計上できるため、節税効果が見込めるでしょう。

M&Aで節税する場合の注意点

M&Aによって節税効果を狙う場合は、以下の注意点を抑える必要があります。

- M&Aの実施自体に税金が発生する

- 赤字企業買収では要件を満たす必要がある

- 海外企業とのM&Aでは追加税負担が生じる恐れがある

それぞれ見ていきましょう。

M&Aの実施自体に税金が発生する

M&Aでは、その実施自体に次のような税金が発生します。適切な節税効果を得るためには、税務上の負担を十分に理解することが大切です。

株式譲渡で発生する税金

中小企業のM&Aで多く採用される株式譲渡では、売り手企業の株主が保有する株式を買い手企業に譲渡し、その対価として現金等を受け取ります。株式譲渡によって生じる利益は「譲渡所得」と呼ばれ、株主が個人か法人かによって課税される税金の種類や税率が異なる点に注意が必要です。

株主が個人の場合、譲渡所得に対して所得税、復興特別所得税、個人住民税が課税されます。個人の場合、これらの税金は、他の所得とは分けて計算する分離課税方式を採用しており、税率は一律20.315%で計算します。

株主が法人の場合、法人税、地方法人税、法人住民税、事業税、特別法人事業税などが課税対象です。法人税率は、会社の規模や所得に応じて変動するため、個人の場合と比べて税負担の計算は複雑になります。

株式譲渡による譲渡所得は、他の所得とは区分して税額を計算する「申告分離課税」となります。

事業譲渡で発生する税金

事業譲渡では、設備や店舗などの資産を売却した売却益に対して課税が行われます。譲渡側が個人の場合、所得税や住民税、法人の場合は法人税などが科せられます。

譲渡益に対して課税される点は株式譲渡と同様です。ただし、事業譲渡では譲渡対象が異なるため、税金の計算方法も異なります。

また、譲渡資産のなかに消費税の課税対象となる資産が含まれている場合、譲受側が消費税を負担する必要があるため、注意が必要です。

合併・会社分割で発生する税金

合併や会社分割によるM&Aは、税制適格か税制非適格かに分けられます。税制適格の要件は以下のとおりです。

| 100%支配関係にあるグループの場合 |

|

|---|---|

| 50%超支配関係にあるグループの場合 |

|

| 共同事業を行うための組織再編の場合 |

|

税制適格M&Aでは、資産・負債を「帳簿価格」で引き継ぎます。税制適格M&Aでは売却損益が発生せず、課税も生じません。

一方、税制非適格M&Aの場合、資産・負債を「時価」で引き継ぎます。こちらは売却損益が発生するため、課税も発生します。

赤字企業買収では要件を満たす必要がある

赤字企業は安価で買収できることが多く、自社とのシナジー効果が見込めるのであれば、低コストで大きなリターンを得られる可能性があります。

また、買収した赤字企業の繰越欠損金を引き継ぎ、自社の未来の利益と相殺できる点は、赤字企業買収ならではのメリットといえるでしょう。

ただし、繰越欠損金の引き継ぎには、一定の要件を満たすことが必要です。主な要件は以下のとおりです。

- 買収する企業と売却する企業が同業者であること(事業関連性要件)

- 買収後も既存事業を継続すること(事業継続要件)

- 双方の企業規模の差が概ね5倍以内であること(事業規模要件)

(事業継続要件と事業規模要件を満たせない場合には、買収する企業と売却する企業それぞれの特定の役員が、合併後の合併法人に残ること(特定役員引継要件)を満たすことでも可)

海外企業とのM&Aでは追加税負担が生じる恐れがある

海外企業とのM&A(クロスボーダーM&A)は、新たな事業機会をもたらす一方で、税務リスクに対する細心の注意が必要です。具体的な注意点の例は以下のとおりです。

【移転価格税制】

企業が海外子会社との取引価格を操作し、税率の低い国へ所得を移転することを防ぐための制度です。意図的な所得移転でなくても、税務調査で否認されれば多額の追加税負担が生じる可能性があります。

【タックスヘイブン対策税制】

租税負担の軽い国にある会社を利用して日本の税負担を軽減しようとする行為を規制する制度です。税負担割合が20%未満の国に所在する海外子会社が多額の利益を計上している場合、たとえ事業実態のある子会社であっても、合算課税を受ける可能性があります。

海外企業とのM&Aを検討する際には、これらの税務リスクを十分に理解し、専門家による綿密な調査と対策が必要です。

まとめ

M&Aを適切に活用すれば、税務負担を軽減し、経営資源を効率的に活用することが可能です。しかし、スキーム選択や税務対応を誤ると、予期しないコストが発生するリスクもあります。M&Aの成功には、専門知識を持つ信頼できるパートナーの支援が欠かせません。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- M&Aによる節税とは何ですか?

- M&Aによる節税とは、企業の合併・買収を通じて税務負担を軽減する方法です。適切なスキームを選択することで、節税効果を得ることができます。

- M&Aで節税効果を得られるスキームは何ですか?

- 株式譲渡、事業譲渡、合併、会社分割などのスキームがあります。それぞれのスキームには異なる節税効果があります。

- M&Aで節税する際の注意点は何ですか?

- M&Aの実施自体に税金が発生すること、赤字企業買収では要件を満たす必要があること、海外企業とのM&Aでは追加税負担が生じる恐れがあることなどです。