更新日

- #業種別M&A動向

- #家具・オフィス業界 M&A

家具業界は、コロナ禍の影響により一時的に市場規模が増加したものの、再度横ばい状態に戻っています。いわゆるウッドショックや、少子高齢化に伴う住宅着工件数の漸減などは、家具業界が抱える課題です。

一方で、EC市場の成長や、リユース家具の需要増加など、消費者の購入形態にも変化が見られます。新たなニーズに応えつつ、事業を成長させるために、業界内では異業種からの新規参入や海外市場への進出を目的としたM&Aが増加している傾向があると言えるでしょう。

この記事では、家具業界のM&A動向やトレンド、具体的な事例を通じて、業界の現在と今後を解説します。

目次

家具業界の定義

家具とは、室内に据え置いて日常的に使用する、椅子、机、ソファー、ベッド、棚、シューズボックスなどの道具を指す言葉です。家具の歴史は古く、古代エジプト時代に発明された「のこぎり」による加工技術の発達から、高度な家具が製造されていました。

以降、世界各地の文化に沿って、ロココ様式やインド=ヨーロッパ様式など、さまざまなデザインの家具が製造されています。

家具業界の特色

家具業界は、高級家具と低価格家具の二極化が進んでいます。高級家具で有名なのは大塚家具であり、低価格家具で有名なのはニトリやイケア、無印良品です。

家具業界で堅調な業績を記録しているのが、ニトリです。ニトリの強みは、独自のSPAモデル「製造物流IT小売業」を確立している点にあります。製造物流IT小売業とは、商品企画から原材料の仕入れ、生産、プロモーション、販売、発送までを一貫して自社で行うビジネスモデルです。このSPAモデルにより、コストを抑えた高い利益率を実現し、低価格の家具を提供しながら、30年以上連続で増収増益を達成しています。

家具業界内では「ホームファッション」や「ホームファニシング」を主体とした販売戦略も重要なポイントとなっています。ニトリやイケアでは、実店舗においてリビングやキッチン、寝室などをさまざまなコンセプトに沿ってトータルコーディネートすることで、商品を提案し、売り上げを伸ばしている状況です。

また、近年は、持続可能で環境に優しい家具への需要が高まっているとされます。実際に、消費者庁による「令和6年度第3回消費生活意識調査結果」では、エシカル消費を実践していると答えた消費者は36.1%と、前年度の27.9%と比べて大きく増加しました。

消費者ニーズに応えつつ企業のブランドイメージを向上させるために、リサイクル素材を使用した家具や、エネルギー効率の高い製造プロセスを採用する企業も見られます。

家具業界の市場規模と現在のトレンド

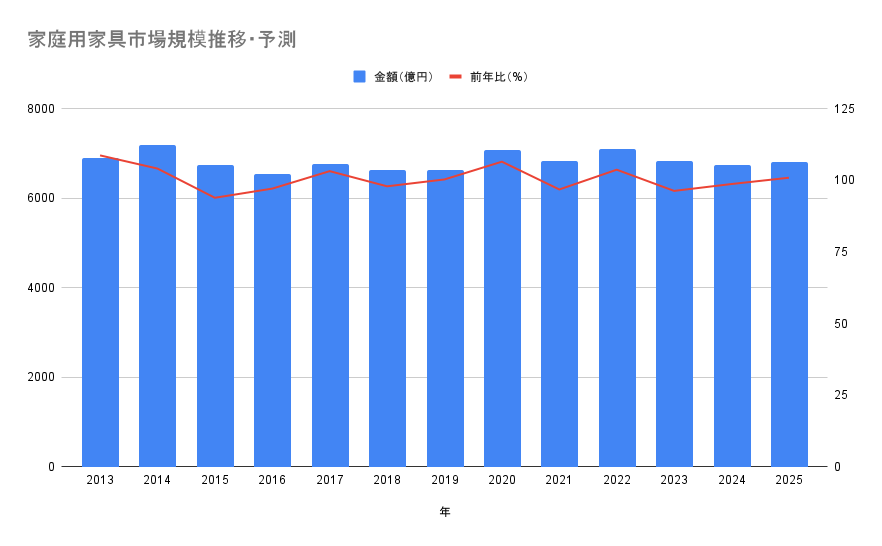

※出典:矢野経済研究所「家庭用・オフィス用家具市場に関する調査を実施(2023年)」

2022年における家具市場の規模は1兆1,330億円と、1兆円を超えています。コロナ禍に合った働き方に対応した住環境の見直しにより、新規購入・買い替え需要があったためです。家庭用家具に限定した場合の市場規模も7,090億円と、ほぼ横ばいで推移しています。

矢野経済研究所は2023~2025年の家具市場は引き続き横ばいになると予測しています。今後、家具業界の各企業は成長が頭打ちにならないよう、M&Aなどを活用した規模拡大を目指す必要があるでしょう。

回復後横這いになった住宅着工件数

大型家具の売り上げは、住宅市場の影響を大きく受ける傾向があります。住宅の購入やリフォームに合わせ、大型家具の買い替えを検討する人が多いためです。

新設住宅着工戸数は、新型コロナウイルスの影響で2020年に落ち込んだものの、2021年以降には持ち直しています。政府の建築着工統計調査によれば、2024年9月時点の新設住宅着工戸数は月間68,548戸と、前年同月比でほぼ同水準です。

ただし、野村総研の調査では、2040年まで新設住宅着工件数は漸減していくと予測しています。今後家具業界は、住宅市場の変化に対してより依存が小さい、新たなビジネスモデルを作る必要があると言えるでしょう。

家具EC市場の伸長

「令和5年度 電子商取引に関する市場調査報告書」によれば、2023年時点における生活雑貨・家具・インテリアECの市場規模は2兆4,721億円と、前年比で5.01%成長した状況です。生活雑貨・家具・インテリア分野のEC化率は31.54%と、前年比で約2%伸長しています。

家具EC市場の伸長は巣ごもり需要の落ち着きによって2022年に一旦鈍化したものの、家具自体は以下の理由からオンライン販売と相性の良い商材だと経産省は指摘しています。

- 色違いやサイズ違い商品へのニーズが高い

- パターン別のコーディネート例を確認したい消費者も多い

特に、AR技術を活用した便利な機能・サービスを提供できる強みが、家具業界にはあります。例えば、AR技術による、ECサイト上の家具を消費者の室内に設置するシミュレーションといったサービスが、すでにいくつかの家具ECでは取り入れられている現状です。消費者に利便性が高く評価された場合、家具EC市場はさらに伸長する可能性もあるでしょう。

生活雑貨を含むトータルコーディネートが中心に

実店舗における生活雑貨の品揃えを充実させ、トータルコーディネートの提案を行うことも、家具業界のトレンドです。従来の家具業界では、家具・生活雑貨・インテリアを別の店舗で扱っていました。従来のビジネスモデルで消費者が家具やインテリアを揃える場合、複数店舗を回る手間がかかる上、統一感を出すことが困難とされます。

家具事業者が生活雑貨も扱った場合、消費者はより効率的に買い物でき、利便性が向上します。家具事業者は家具と比較して単価の低い生活雑貨を通じて多くのファンを育成でき、将来的な売り上げアップを狙うことも可能です。

したがって、大手の家電量販店などと提携する形でショールームを展示する企業も生まれています。例として、ニトリはエディオンと資本業務提携し、エディオン店舗へニトリコラボブースを設置、公式ECサイトでの相互送客などの形でトータルコーディネートを目指しています。

大手家具事業者は海外展開を加速

一部の大手家具事業者は海外市場に目を向け、グローバル展開を加速させています。海外には都市化の進行やライフスタイルの変化を受け、家具需要が継続的に成長している国も多いためです。

アジア圏は特に家具市場の成長が顕著で、多くの家具事業者が注目する市場にあたります。一部の大手家具事業者はすでにアジア圏でのシェア獲得を狙い、新規出店を進めている状況です。日本の高品質な家具に対する世界の評価は高く、販売経路を適切に構築できれば、さらなる市場の拡大も期待されます。

リユースやカーボンオフセット対応を展開する事業者も

環境省の公表資料によると2022年のリユース市場規模は2兆8,976億円にのぼり、2009年以降、継続的に拡大しています。環境省は、2025年には3兆2,500億円までリユース市場が拡大すると予測しています。

理由は、エネルギー価格の上昇や円安による物価高の影響で消費者の節約意識は高まり、割安に購入できるリユース品を評価する人が増加したためです。

一部の家具事業者ではリユース市場の拡大をビジネスチャンスと捉えて、不要家具を引き取って再生し、再販売する事業に取り組んでいます。不要家具を再生・再販売する取り組みが浸透すれば持続可能な社会の実現をサポートでき、より環境に優しいものづくりが可能です。

また、環境に優しいものづくりを推進する活動の一環として、カーボンオフセット済みの商品を販売している家具事業者も存在します。

家具業界の課題と展望

家具業界の市場規模自体は拡大しているものの、特有の課題も抱えています。家具業界の市場競争を勝ち抜く戦略を立てるにあたって理解しておきたい目先の課題は、以下3点です。

木材をはじめとした原料価格の高騰

2021年初旬頃から発生したウッドショックは落ち着いているものの、木材の価格は、2020年より以前と同程度まで戻っていません。

以下は、2024年1月時点における日本市場の主な製材価格を示します。

| スギ正角(乾燥材) | 88,200円/m3 |

|---|---|

| ヒノキ正角(乾燥材) | 107,900円/m3 |

| スギ間柱(乾燥材) | 87,100円/m3 |

| ホワイトウッド間柱(乾燥材) | 90,800円/m3 |

| 針葉樹合板 | 1,790円/枚 |

※出典:林野庁「木材需給動向関連資料」

上記の価格はいずれも、2021年3月以前の価格を大きく上回る水準です。

近年では円安の影響もあって、梱包材の価格も上昇しています。しかし、日本経済が好調とは言い切れない今、原料価格の上昇分を商品に転嫁した場合、家具の売り上げに影響しかねません。

少子高齢化に伴う需要の減少・変化

家具を積極的に新規購入もしくは買い替えるタイミングは、進学・結婚といった大きなライフイベントを迎えるときです。少子高齢化が進行している日本では将来的に、家具需要の減少も見込まれます。

少子高齢化時代に市場競争を勝ち抜く戦略としては、高齢者世帯をターゲットにした商品開発を行う方法などが考えられます。もしくは、単身世帯の増加を見込み、ワンルームマンションにマッチするサイズの商品を揃える戦略が検討できるでしょう。

ただし、さまざまな世帯のニーズに対応する目的で少量多品種展開を進める場合、従来型の大型店舗による販売スタイルは非効率になりかねません。少子高齢化への対応を検討する際には、同時にビジネスモデル自体の見直しも必要です。

物流業界の新たな労働時間規制の影響

2024年に話題となった、いわゆる「物流の2024年問題」への対応も、家具業界の課題と言えます。物流の2024年問題とは、ドライバーの労働時間規制などの影響で輸送能力が不足し、配送に支障が生じることです。

家具業界では原料や完成品を輸送する必要があるため、労働時間規制による影響を大きく受けるリスクがあります。影響を小さくするには、物流業界の事情に配慮した対策を取ることが必要です。

一部の家具ECでは、当日受取注文の対応時間短縮・配送リードタイムの延長などの対策を取っています。また、イケアのように、商品受取センターの設置数を増やす事業者もあります。

家具業界のM&A動向と事例

家具事業者は、買収側としてM&Aに参加するケース・売却側としてM&Aに参加するケースの両方が存在します。家具事業者が参加するM&Aに多く見られる特徴は、以下2点です。

- 異業種からの家具業界への参入が増えている

少子高齢化の影響はあるものの、トータルコーディネート需要が見られる家具市場は、異業種企業にとって魅力的なマーケットです。異業種企業が家具業界へ参入する手段として、M&Aを活用する事例が多数あります。 - 他業界への家具事業者の進出も増えている

異業種の新規参入も多い中で、競争優位性を維持・確保するのは容易とは言えません。M&Aを活用して家具業界から他業界に参入し、新規収益源確保を目指す事例も存在します。

以下では、具体的な事例を踏まえて、家具業界のM&A事情をより詳細に紹介します。

サンゲツによるD’Perception Pte.Ltd.の子会社化

株式会社サンゲツは、インテリア内装材で国内トップクラスのシェアを誇り、空間デザインやエクステリア事業も手がける企業です。サンゲツは2024年にシンガポールの現地法人「D’Perception Pte.Ltd.」を買収し、子会社化しました。

子会社化の狙いは、海外事業を強化・拡大することです。サンゲツではD’Perception Pte.Ltd.と連携してアジア全域を視野に入れ、海外事業を展開する方針を打ち出しています。

大塚家具がヤマダ電機に吸収合併

株式会社大塚家具は2021年に株式会社ヤマダホールディングスの完全子会社になり、2022年には株式会社ヤマダ電機へ吸収合併されました。ヤマダHDの狙いは、株式会社大塚家具の経営資源やノウハウをヤマダ電機に集約することです。ヤマダHDでは顧客の利便性向上や業務効率化の狙いも持ち、吸収合併を実施しました。

ヤマダHDでは吸収合併の実施前から、家具・インテリア・家電を統合したサービスの提供を目指す戦略を立て、継続的に実践しています。吸収合併によってより取り組みを本格化させ、企業価値向上を目指す方針です。

ニトリHDによる島忠の子会社化

株式会社島忠は、国内に61店舗を持つホームセンター大手です。株式会社ニトリホールディングスは2020年に株式会社島忠の株式公開買付を実施し、完全子会社化しています。

ニトリHDでは完全子会社化により、ホームセンター事業への新規参入を達成しました。島忠が保持していた首都圏の店舗網に魅力を感じたことも、完全子会社化の狙いです。

ニトリHDによるタイネゴロ株式会社の子会社化

ニトリHDでは、2018年にタイの現地法人「タイネゴロ株式会社」の全株式の譲渡を受け、完全子会社化しました。子会社化の理由は、タイネゴロがリサイクル繊維を使用したカーペットを製造し、日本へ輸出する唯一の海外工場を保持していたためです。

ニトリHDではリサイクル繊維を使用した商品の製造ノウハウを吸収し、環境負荷を軽減したものづくりの事業を拡大する目的で、子会社化を実施しました。2020年にはタイネゴロの名称を「サイアムニトリ株式会社」に変更し、新社屋を建設して、事業拡大を目指しています。

オリジンとエステイツクがコクヨの子会社化

コクヨ株式会社では2023年に、徳島県に本社を置く兄弟企業「オリジン株式会社」と「株式会社エステイツク」を完全子会社化しました。コクヨは、オフィス家具や文房具の製造販売を行う企業です。オリジンはソファ・ダイニングなどの製造販売を行っていた企業、エステイツクは多様なチャネルを通じて家具の販売を行っていた企業にあたります。

子会社化の狙いは、働き方の多様化に対応したオフィスでのニーズが見込まれるアメニティ家具の販売・生産能力を強化することです。オリジンとエステイツクの子会社化が、コクヨの企業価値向上をサポートすると考えた上での決断でした。

イーナがアント・キャピタル・パートナーズに株式授受

低価格帯商品を主に扱う家具ECの運営企業、株式会社イーナは2021年にアント・キャピタル・パートナーズ株式会社のファンドへ株式を譲渡し、資本業務提携しました。EC市場の将来的な成長を見込み、ファンドの支援を受けることがより一層の成長につながると考えたためです。

なお、アント・キャピタル・パートナーズの運営ファンドでは2024年にイーナの家具EC部門を分社化し、その他の部門を他ファンドへ譲渡しています。

家具業界の企業がM&Aをするメリット

M&Aは家具事業者の多様な経営課題の解決を助けるとともに、売却側・買収側双方にメリットが期待される魅力的な取り組みです。以下では、家具業界の企業がM&Aに参加するメリットを立場別に紹介します。

売却側のメリット

家具事業者がM&Aで自社を売却する場合に期待されるメリットは、以下の通りです。

- 後継者不在による廃業リスクを回避できる

- (大手企業の傘下に入る場合)経営基盤が安定する

- 従業員の雇用を継続してもらえる

- 株式の売却益を獲得できる

- 経営者が個人保証から解放される

家具事業者に限ったことではないものの、日本の中小企業の多くが後継者不在による事業承継問題を抱えています。経営意欲の高い企業に株式譲渡する方法で事業承継を行えば、廃業リスクの回避が可能です。株式譲渡によるM&Aでは現行の企業組織がそのまま引き継がれるため、従業員との雇用契約も維持できます。

家具業界では、M&Aを通じて中小企業が大手企業の傘下に入ることもあります。大手企業の傘下に入ると経営基盤を安定させられる上、資金力やブランド力を活用して、より大規模なビジネスへの挑戦も可能です。

M&Aでは売却側に妥当な対価が支払われることから、引退を検討している経営者の場合は一定の利益を確保した上、経営権を承継できます。M&Aの手法によっては経営者が個人担保していた負債も買収側へと引き継ぎ、身軽になった状態で引退が可能です。

買収側のメリット

M&Aの買収側に期待されるメリットは、以下の通りです。

- 事業拡大のチャンスを得られる

- グローバル展開を加速できる

- 優秀な人材やノウハウを獲得できる

- 内製化によるコスト削減を狙える

単一分野に偏った事業展開は、企業にとってのリスクです。株式譲渡によるM&Aを行う場合は売却側の取引先・ブランド力・顧客基盤などを獲得でき、スムーズな事業拡大を狙えます。海外企業を買収した場合には、グローバル展開の基盤を得られることもメリットです。

家具業界のM&Aでは、家具販売事業のみを行う企業が家具製造業者を買収する事例も存在します。家具販売事業を行う企業は売却側の職人を引き継ぎ、自社で人材育成する負担なく、製造部門の内製化が可能です。製造部門を内製化して販売する商品の仕入れコストを削減すれば、収益性の改善を図れます。

家具業界がM&Aを行う際の注意点

売却側・買収側のいずれの立場でM&Aを行う場合も企業文化の違いを意識し、統合を進める必要があります。売却先や買収先を選定する際には主観的な思考を排除し、シナジー効果を十分に分析した上、慎重に判断しましょう。

家具業界では異業種との垂直M&Aがシナジー効果を発揮するケースも少なくありません。ただし、「付き合いが長い」などの理由で、売却先や買収先を安易に決定することは避けましょう。

売却側としてM&Aを行う際には従業員の理解を得て、人材の流出やモチベーションの低下を回避することも重要です。家具事業者のキーパーソンとして機能している従業員が離職する場合、売却条件に影響する可能性もあります。トラブルを回避するためにもM&Aの必要性をよく説明し、十分な理解を得た上で、事業承継を進めてください。

買収側としてM&Aを行う際にはさまざまなリスクを考慮して入念な事前準備を行い、円滑に取引を進めることが重要です。自社ですべての準備を進めることは難易度が高いため、家具業界のM&Aに精通した専門家のサポートを受け、取引にあたると安心でしょう。

まとめ

日本の家具業界は、国内市場の飽和や少子高齢化、原材料価格の高騰などの課題に直面しています。したがって、M&Aを活用した企業再編や新市場開拓により、成長の機会を模索している状況と言えます。例えば、ニトリホールディングスによる島忠の子会社化や、サンゲツによるシンガポール企業の買収などは、新事業や外国市場の開拓を目的としたものです。

しかし、M&Aには企業文化の統合や従業員の理解促進など、多くの課題も伴うため、成功には専門家のサポートが不可欠です。M&Aを考えている方は、豊富な実績を持つ専門事業者への依頼も視野に入れるとよいでしょう。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬・企業評価レポート作成がすべて無料、秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

よくある質問

- 家具業界の市場規模はどれくらいですか?

- 2022年の家具市場の規模は1兆1,330億円です。

- 家具業界のM&A動向は?

- 異業種からの新規参入や海外市場への進出を目的としたM&Aが増加しています。

- 家具業界の課題は何ですか?

- ウッドショックや少子高齢化に伴う住宅着工件数の減少、物流業界の労働時間規制などが課題です。

- 家具業界のトレンドは?

- EC市場の成長やリユース家具の需要増加、持続可能な家具への需要が高まっています。