更新日

- #業種別M&A動向

- #ゼネコン 業界 M&A

ゼネコン業界は、都市再開発や災害復旧工事の増加に伴い、好調を維持している状況です。一方で、労働者不足や高齢化といった課題を抱えているため、業界再編の一環としてM&Aが進んでいます。

本記事では、ゼネコン業界の市場動向やM&A事例、実施するメリット、成功のポイントについて詳しく解説しています。

M&Aの前に押さえておきたいゼネコン業界の情報

まずは、ゼネコン業界の定義や特色、代表的な企業といった、基本情報を押さえておきましょう。

ゼネコン業界の定義

ゼネコンとは、土木および建築工事において本来独立したプロセスである「設計・施工・研究」を総合的に請け負う「総合建設業」です。発注者からの土木・建築工事の依頼を受け、業者に各業務を割り振り、工事全体をマネジメントする役割を担います。

代表的な企業

ゼネコン業界で代表的な企業は、以下のとおりです。

- ・鹿島建設株式会社

- ・株式会社大林組

- ・大成建設株式会社

- ・清水建設株式会社

- ・株式会社竹中工務店

これらの5社はいずれも売上が1兆円を超え、後述の「スーパーゼネコン」に該当する企業です。

ゼネコン業界の特色

ゼネコンは、「設計」や「施工」など単独の機能を持つ建築会社や工務店と比べると、事業規模が大きい点が特徴です。国や自治体からの案件を受注し、鉄道や道路などの社会基盤の構築、ダム建設などのインフラ整備や復興支援に携わるなど、工事規模の大きさと社会貢献度の高さもゼネコンならではといえます。

ゼネコンは、売上1兆円以上の「スーパーゼネコン」、1兆円未満3000億円以上の「準大手ゼネコン」、3000億円未満1000億円以上の「中堅ゼネコン」、地域密着型の「地場ゼネコン」の4種に分類されます。

ゼネコン業界のM&A動向・市場規模

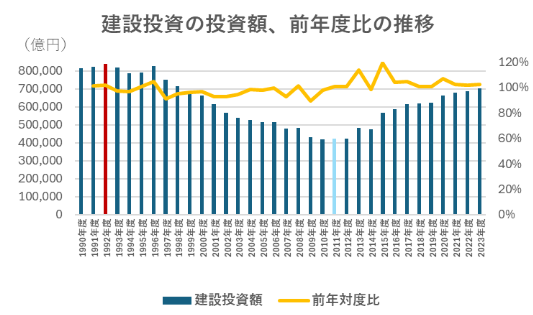

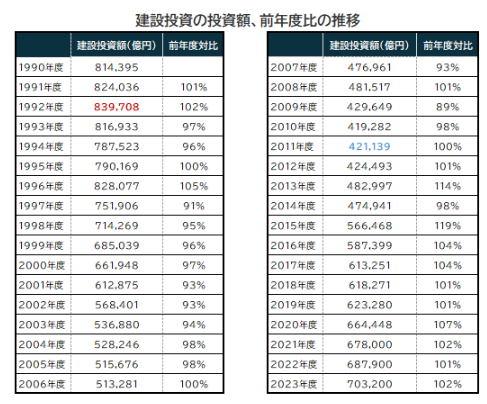

日本国内の建設投資額は1992年度に83兆9708億円とピークを迎え、以降減少傾向にあったものの、2012年度には42兆4493億円と増加傾向に転じました。その背景には、都市圏における再開発や、頻発する災害への復旧工事などがあります。2023年度の建設投資は70兆3200億円で、前年度より2.2%増加する見込みです。

ゼネコン市場は好調に向かっていますが、一方で人材不足や高齢化などの多くの課題を抱えており、M&Aによる再編が進んでいる状況です。国土交通省の調査によると、建設業の子会社数が急増しており、特にM&Aがその要因となっています。

参考:01建設投資の投資額、前年度比及び構成比の推移(名目値・実質値別)

ゼネコン業界のM&A事例

続いて、ゼネコン業界における、M&Aの成功事例を5件紹介します。

メイホーエクステックと三川土建

2022年12月、メイホーホールディングス株式会社は、関連会社のメイホーエクステックを通じて、株式会社三川土建の株式を取得し、孫会社化しています。地元、新潟県内で事業を展開し、県から「優良工事」評価を何度も得ていた三川土建は、メイホーホールディングスという大きなグループの傘下に入ることで事業の継続と成長を目指し、株式譲渡に踏み切りました。

OCHIホールディングスと芳賀屋建設

2022年10月、OCHIホールディングス株式会社は、芳賀屋建設株式会社の発行済み株式を取得し、連結子会社としました。OCHIホールディングスは福岡県内を中心に建材、住宅設備機器の卸売業を展開しており、一方の芳賀屋建設は宇都宮市で建築・土木業を営む会社です。OCHIホールディングスは、芳賀屋建設の持つ関東圏での事業基盤を取り込むことで、事業エリアの拡大と共にグループ全体のシナジー効果を図りました。

清水建設と日本道路

2022年3月、清水建設株式会社は、日本道路株式会社の株式を公開買付けで取得し、子会社化しました。この子会社化は、両社の融合による受注規模の拡大や市場競争力の増強、人材の育成・交流による連携強化など、シナジーの創出を図ることが目的です。

ミライトホールディングスと西武建設

2022年3月、株式会社ミライト・ホールディングスは、株式会社西武ホールディングスの連結子会社である株式会社西武建設の株式の95%を取得し、子会社化しました。ミライト・ホールディングスは、この子会社化により両社の経営資源を融合・補完しあうことで、自社が掲げる「みらいドメイン」の実現化を目指すとしています。

戸田建設と昭和建設

2021年9月、戸田建設株式会社は、昭和建設株式の57%を取得し、その後株式交換を行うことで同社を完全子会社化しました。戸田建設は、昭和建設が持つ茨城エリアでの経営基盤を活かしつつ、両社のノウハウと経営リソースを融合することで、さらなるシェア拡大を目指します。

ゼネコン業界でM&Aを活用するメリット

ゼネコン業界でM&Aを実施する主なメリットとしては、以下の2点が挙げられます。

- ・事業規模の拡大が期待できる

- ・重機や資材入手につながる

それぞれ見ていきましょう。

事業規模の拡大が期待できる

M&Aによって、事業規模の拡大を図れます。同業者同士でM&Aを実施すれば優秀な人材や設備を確保でき、事業拡大が可能です。特に、地域密着型の「地場ゼネコン」を買収すれば、相手企業が持つ顧客や地域シェアをそのまま獲得でき、他地域への参入が容易になります。

重機や資材入手につながる

M&Aによる買収を実施すれば、譲渡企業が所有する重機や、木材などの資源も受け継げます。特に重機は高額なため、M&Aによって獲得できれば大きなコスト削減となるでしょう。

ゼネコン業界におけるM&A成功のポイント

ゼネコン業界でM&Aを成功させるための、2つのポイントを紹介します。

事前に資格取得者の有無を確認する

ゼネコン業界では、有資格者の数が受注できる工事の規模に影響します。そのため、売上を伸ばすには有資格者の確保が必要です。しかし、社内で人材を育成し、資格取得に漕ぎ着けるまでには時間や労力、資金がかかります。加えて、せっかく育成した人材が業界を離れることも珍しくありません。

M&Aによって有資格者を獲得することができれば、人材育成にかかるコストを削減できるでしょう。買い手側はM&A後に得られる権利や資格、なかでも建築施工管理技士や土木施工管理技士などの国家資格を持つ人材の在籍数に注目して候補企業の調査を行うことがポイントです。

信頼できる専門家へ依頼する

M&Aは必ず成功するわけではなく、成功させるには専門知識が必要です。ゼネコン業界には他業界とは異なる特性もあるため、自社だけで進めるのは困難です。業界知識とM&Aの知識を併せ持つ専門家に依頼し、スムーズかつ正確に手続きを進めることが、成功の秘訣といえるでしょう。

ゼネコン業界における今後のM&Aの課題と展望

ゼネコン業界は、現時点では好調を維持しているものの、労働者不足や高齢化といった課題も抱えています。

特に高齢化は深刻で、60歳以上の技能者が全体の約25.7%を占め、10年後には多くが引退する見込みです(2025年問題)。若手人材が不足し、技術やノウハウの継承も順調とはいえません。

また、2024年4月より時間外労働に上限が設定されたことで、これまで長時間労働が常態化していた企業は、労働環境の改善や労働力の確保、収益性の改善といった課題にも追われている状況です。

そういった状況下において、M&Aを用いた業界再編は今後も進んでいく見込みです。ハウスメーカーや設備工事会社、不動産会社との異業種M&Aが活発化しており、事業の多角化やシナジー効果が期待されています。さらに、国内市場の縮小を背景に、ゼネコンなどが海外市場に参入するクロスボーダーM&Aも増加しており、今後も活発化していくでしょう。

M&Aキャピタルパートナーズでは、建設業界M&Aのプロフェッショナルが在籍しており、専門的なサポートを提供しています。

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬・企業評価レポート作成がすべて無料、秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。