更新日

- #業種別M&A動向

- #医薬品卸業界 M&A

医薬品卸業界のM&A動向について

医薬品卸業界は、医療インフラを支える重要な産業でありながら、低収益性や規制対応など、多くの課題を抱えており、業界再編が急がれています。そんな現状のなか経営基盤強化や事業拡大の有効な手段として注目されているのが、M&Aです。

本記事では、医薬品卸業界の現状とM&A動向、具体的な事例から成功のポイントまで詳しく解説します。

医薬品卸業界の概要

医薬品卸業界は、製薬会社と医療機関をつなぐ重要な流通機能を担っています。安定的な医薬品供給を通じて、国民の健康と生命を守ることが役割です。

ここでは、医薬品卸業界の定義と特色について見ていきましょう。

医薬品卸業界の定義

医薬品卸会社とは、医薬品をメーカーより仕入れ販売する専門商社です。

医薬品は、病院や調剤薬局などに販売する「医療用医薬品」と、ドラッグストアなどに販売する「一般医薬品」に分けられます。医薬品卸が取扱う医薬品の販売に占める割合は、医療用医薬品は約96%、一般医薬品(大衆薬)は約4%程度です。

医薬品業界の職種として、MSやMRという職種があります。MSは、Marketing Specialistの略で、医薬品卸会社の営業職のことです。MRとは、Medical Representativeの略で、製薬会社の営業職を指します。前者はマーケティングの観点から医薬品流通に携わり、後者はメディカルの観点から医薬情報の提供に携わることが職務です。

医薬品卸業界の特色

医薬品卸業界には、他業種と比較して収益性が著しく低いという特性があります。「医薬品卸売業の経営概況(令和6年版)」によれば、2024年の営業利益率は、1.00%でした。

巨大化した大手4社も、メディパルが1.50%、アルフレッサが1.35%、スズケンが1.62%、東邦が1.31%にとどまります。地方の有力3社にいたっては、バイタルケーエスケーが1.00%、フォレストが0.80%、ほくやく・竹山が1.00%と1%以下という水準です。

このように医薬品卸業界が薄利体質である背景には、医療機関は納入価格の引き下げを求める一方で、製薬会社は薬価引き下げにつながる販売価格の下落を避けるという、構造的な板挟みが存在します。これにより、価格交渉が難航するケースも少なくありません。さらに、「未妥協・仮納入」「総価取引」など、他業種には見られない商習慣も業界の特色です。

この現状を改善すべく、厚生労働省は2018年に「流通改善ガイドライン」を策定しました。導入以降、商慣習の見直しと共に、収益性にも一定の改善が見られ始めています。

医薬品卸業界のM&A動向・市場規模

医薬品卸売業は、災害時でも医薬品の安定供給を維持することが使命です。各社は強靭な物流ネットワークを構築するため、多大な投資を行っています。

取り扱う製品は、処方薬に限定されません。包帯やガーゼ、注射器、注射針といった医療材料、さらには湿布薬、風邪薬、頭痛薬などの一般用医薬品(OTC医薬品)とさまざまです。

近年では、歯磨き粉やトイレットペーパーなどの日用品を扱う企業を子会社に持つ医薬品卸も存在しています。さらに、調剤薬局チェーンを傘下に収めることで事業領域を拡大する動きも見られます。

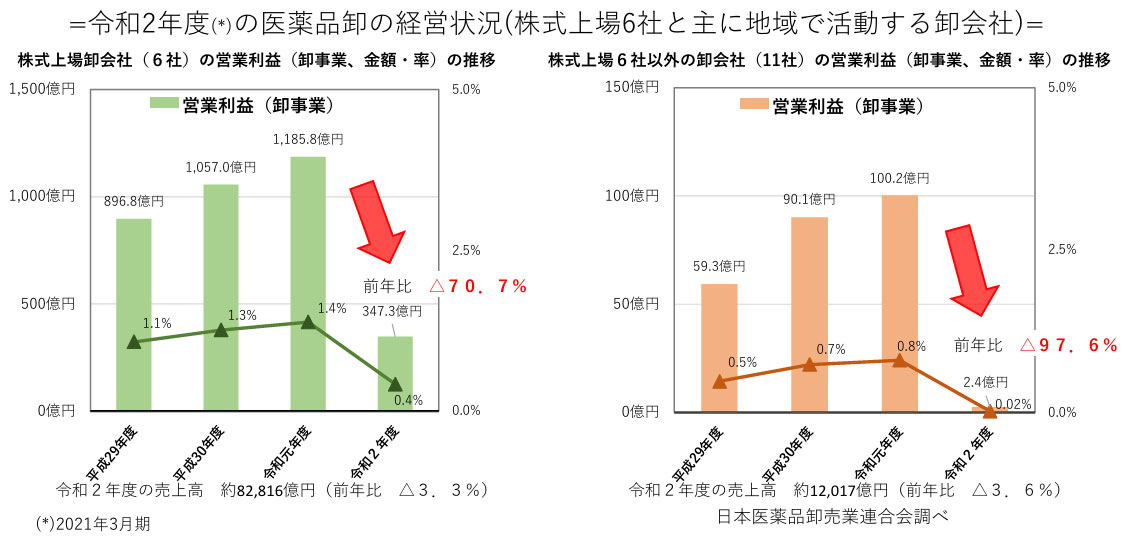

ただし、医薬品卸を取り巻く環境は厳しさを増しており、令和2年度の株式上場卸会社6社における営業利益は347.3億円で前年比70.7%のマイナスとなりました。株式上場6社以外の卸会社(11社)の営業利益も、2.4億円で97.6%のマイナスとなっています。

医薬品卸業界でM&Aを活用するメリット

医薬品卸業界では、収益性の低さや物流網の構築負担といった、構造的な課題を抱えています。その打開策として、M&Aは効果的な戦略の一つです。

例えば、M&Aによる再編で商圏が拡大すれば、スケールメリットによって医薬品の仕入価格を引き下げることができ、営業利益率の改善が実現するでしょう。

また、医薬品卸では、配送や在庫管理、情報提供体制などのインフラ整備に多額のコストがかかります。そこで、M&Aにより他社の仕組みを取り込むことで、外部委託コストの削減や業務の内製化が可能です。

さらに、医薬品の取扱いには「医薬品、医療機器等の品質、有効性及び安全性の確保等に関する法律」やGDPなどの遵守が求められ、新規参入のハードルが非常に高い産業です。そのため、M&Aで既存の卸会社を取得することにより、法規制に対応した体制を迅速に整えられるのは大きなメリットとなります。これにより、海外展開や他業種からの新規参入も現実的な選択肢となるでしょう。

医薬品卸業界のM&A事例

医薬品卸業界では、規模拡大や新事業展開を目的としたM&Aが活発に行われています。ここでは、医薬品卸業界の代表的なM&A事例を見ていきましょう。

株式会社メディカル一光グループと西部沢井薬品株式会社

2023年4月、株式会社メディカル一光グループは、西部沢井薬品株式会社との事業統合に踏み切りました。

このM&Aは、ジェネリック医薬品の使用促進策が推進される市場環境において、事業規模の拡大と収益力の強化を目指したものです。

また、メディカル一光グループは三重県、岐阜県、滋賀県の3県を主要な営業エリアとしていましたが、営業エリアの拡充と経営の効率化が差し迫っている課題でした。そこで、北九州エリアを拠点とする西部沢井薬品を取り込み、広範な地域をカバーする営業ネットワークと、より効率的な流通体制を確立しています。

スギHD株式会社と渡辺貿易株式会社

2022年6月、スギホールディングス株式会社は、ヘルスケア事業の強化を目的として、医薬品卸売業者である渡辺貿易株式会社の買収を完了しました。

スギホールディングスは、子会社であるSトレーディングを介して、本買収を推進しています。渡辺貿易は、これまで医薬品の国外輸出に特化し、特に香港、マカオ、台湾といったアジア地域に強固な販売網を確立してきました。

この買収により、スギホールディングスは、アジア市場における医薬品を含むヘルスケア関連商品の提供体制を一層強化していくことでしょう。

東邦HD株式会社と株式会社セルージョン

2022年1月、東邦ホールディングス株式会社は、株式会社セルージョンとの業務提携を発表しました。

東邦ホールディングスは、医薬品卸業界において売上規模第4位を誇る大手企業です。一方、セルージョンは、水疱性角膜症の治療に特化し、iPS細胞を活用した角膜内皮再生医療を推進するベンチャー企業です。

この提携により、東邦ホールディングスは、セルージョンの手がける角膜内皮再生医療の社会実装に向けた事業開発を強力に支援する体制を構築しました。また、遺伝子治療医薬品や再生医療等製品といった、スペシャリティ医薬品への取り組み強化を図っていくとしています。

アルフレッサHD株式会社と株式会社宮崎温仙堂商店

2022年3月、アルフレッサホールディングス株式会社は、株式会社しんようフォレストホールディングスの子会社である「宮崎温仙堂商店」の全株式を取得し、完全子会社化しました。

買い手となったアルフレッサホールディングスは、国内医薬品卸業界において第2位の売上高を誇り、医療用医薬品等卸売事業、セルフメディケーション卸売事業、医薬品等製造事業、医療関連事業などを多角的に展開する企業です。

一方、株式会社宮崎温仙堂商店は、長崎県、佐賀県、熊本県天草地方を拠点に、医療用医薬品、検査用試薬、医療機器などの卸売事業を手がけている企業です。

アルフレッサホールディングスは、今回の買収を通じて、医薬品卸事業における事業基盤のさらなる強化と、地域特性に合致した営業戦略の展開を企図しています。

株式会社スズケンとドクターズ株式会社

2020年11月、医薬品卸大手である株式会社スズケンと、デジタルヘルスケアの先駆者であるドクターズ株式会社が資本業務提携を締結しました。

買い手企業であるスズケンは、全国47都道府県に営業拠点を持ち、医薬品卸業界において国内第3位の巨大な流通網と規模を誇るリーディングカンパニーです。

一方の、売り手企業であるドクターズは、デジタルヘルスケアサービスの企画・開発から、医療機関への流通・販売に至るまでを一貫して支援する独自のビジネスモデルを確立しています。出口戦略を見据えた本格的なデジタルヘルスケアサービスの事業化と、持続可能なデジタルヘルスビジネスの実現に貢献してきた企業です。

このM&Aにより、スズケンは、ドクターズが持つ専門性とノウハウを最大限に活用し、総合的なデジタルヘルスケアサービスの普及推進と、全国規模での展開を強力に推進していくことを目指します。

医薬品卸業界におけるM&A成功のポイント・注意点

医薬品卸業界のM&Aを成功させるためには、業界特有の要素を考慮することが欠かせません。ここでは、M&A成功のポイント・注意点を解説します。

供給網の統合をスピーディに実行する

医薬品卸は、全国約24万軒の医療機関や調剤薬局に対し、約13,000品目の医療用医薬品を迅速かつ確実に供給する「毛細血管型」の流通網を構築しています。

M&Aによって物流拠点や配送ルートが増加する際には、これらを効率的に統合し、在庫管理や配送体制を最適化しなければなりません。

特に、災害時やパンデミックなどの有事においても安定供給を維持するためには、供給網の再編と効率化が不可欠です。

法規制への対応を確認する

医薬品の流通には、各国・地域で厳格な規制が存在しています。特に、輸送や品質管理における法規制遵守が極めて重要です。

M&Aを実施する際は、売り手企業がこれらの規制に適切に対応できているかを確認しましょう。特に、トレーサビリティの確保や偽造医薬品の流通防止など、医薬品卸ならではのリスク管理体制には注意してください。

なお、買い手側も、M&A後にリスクを犯すことのないよう綿密な体制を整備することが大切です。

医薬品卸業界における今後のM&Aの課題と展望

医薬品卸業界では、低利益率や高コスト構造、厳格な法規制への対応が課題となっています。そのため、M&Aによる効率化や規模の拡大が求められています。

今後は、デジタル技術を活用した業務改革や、在宅医療・地域包括ケアへの対応強化が重要となるでしょう。また、調剤薬局や関連業種との垂直統合を進めることで、収益性の向上やサービスの多様化が期待されます。

一方で、薬価改定による収益圧迫など、業界全体の構造的な課題への対応も欠かせません。これらの課題を乗り越え、持続可能な成長を実現するためには、戦略的なM&Aの活用が鍵となるでしょう。

- 成約実績一覧

- 当社がお手伝いした医薬品・医療機器業界のM&A事例

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 医薬品卸業界でM&Aが増えている主な理由は何ですか?

- 低い営業利益率や物流網維持コストを改善し、スケールメリットで仕入価格を下げるためです。。

- デューデリジェンスで特に確認すべきポイントは?

- 物流拠点の老朽化状況、在庫管理体制、GDPなど法規制への順守状況を実地で確認することです。

- PMIを円滑に進めるコツはありますか?

- 供給網を早期に統合し、配送ルートと在庫配置を見直して安定供給とコスト削減を両立させることが重要です。