更新日

- #業種別M&A動向

- #調剤薬局 M&A

調剤薬局業界のM&A動向について

調剤薬局業界ではM&A(企業の合併・買収)が活発化しています。この業界は、他と比べて大手薬局チェーンと大多数の小規模事業者で構成されている点が特徴的です。そのような構造の中で、規制緩和によるOTC医薬品販売の競争激化や、慢性的な薬剤師不足、薬価・調剤報酬の引き下げなど、経営環境の厳しさが小規模事業者に重くのしかかっています。

本記事では調剤薬局業界のM&A動向や市場規模、最新の事例などについて詳しく解説していきます。M&A成功のポイント・注意点も紹介しますので、M&Aを検討中の経営者の方はぜひ参考にしてください。

調剤薬局業界の概要

そもそも、調剤薬局業界とはどのような業界なのでしょうか。ここでは、調剤薬局業界の定義と特色について解説します。

調剤薬局業界の定義

調剤薬局の定義は、「薬剤師が常駐していること」「調剤を行える設備が整った調剤室があること」「医師の処方箋に基づいた調剤ができること」とされています。調剤薬局では患者から預かった処方箋をもとに調剤を行うため、それを行える調剤室の設置は必須です。

また、薬局には薬剤師が必ず常駐していなければなりませんが、さらに各店舗には、その責任者として「管理薬剤師」を置く必要があります。管理薬剤師は、薬局の薬品を管理するだけでなく、薬局に勤務している薬剤師を統括する役割もあり、複数の店舗で兼任することは禁止されています。

調剤薬局業界の特色

調剤薬局の主な収益源は、薬の販売による収益とそれに伴う調剤報酬が中心であり、どれだけ処方箋を持ってきてもらえるかが売上を大きく左右します。そのため、調剤薬局として成功するには、どれだけ病院の近くに店舗を構えられるかが重要とされていました。

しかし、2018年度の調剤報酬改定によって、処方箋の処理枚数や集中率、医療機関との間で賃貸借契約を交わしている薬局かどうかなどの点で調剤報酬の見直しが行われ(病院敷地内や、門前にて営業している薬局の報酬は低く調整され、街中などかかりつけ薬局として管理コストがかかる薬局の報酬は高く調整されました)、これまで処方箋の数を捌くことだけが業務の中心だった調剤薬局業界が、今ではサービスの品質や多様性を迫られる状態になっています。

調剤薬局業界のM&A動向・市場規模

調剤薬局業界は、他の業種と比べ大手薬局チェーンと、大多数の小規模事業者によって構成されている点が特徴的です。一方、規制緩和によりOTC医薬品の販売は異業種との競合になっていることや、慢性的な薬剤師不足や薬価・調剤報酬の引き下げなどにより、多くの小規模事業者は大手傘下に入ることで、店舗の存続を図っています。

こうした状況を背景に、今後はさらに大手薬局チェーンによるM&Aの取引件数は増加することが見込まれるでしょう。

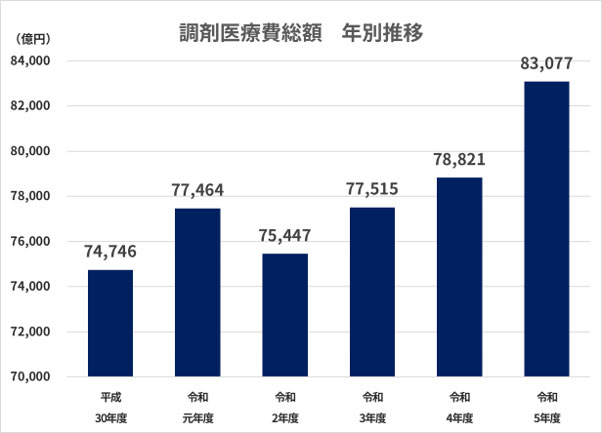

市場規模については、厚生労働省の「調剤医療費(電算処理分)の動向~令和5年度版~」によると、2023年の市場規模と企業の状況は調剤医療費は約8兆3,007億円で前年度から5.4%伸びており、堅調に市場規模を拡大し続けています。

2020年には新型コロナ感染拡大の影響で患者の来院数が減少し、処方箋枚数も減少しましたが、2021年以降は増加に転じ、2022年には大手調剤チェーンで処方箋枚数の回復が見られ、新規出店も増加傾向にあります。

また、オンライン服薬指導が新型コロナ感染拡大で急速に普及したことから、新たな収益源の獲得が期待されています。

調剤薬局でM&Aを活用するメリット

調剤薬局でM&Aを活用する主なメリットは、以下の3つです。

それぞれ見ていきましょう。

薬剤師不足を解消できる

高齢化社会に向けて薬剤師のニーズが増えるため、その対策として多くの大学が薬学部を新設しました。それにも関わらず、今のところ薬剤師不足が解消できていません。

これは、医薬分業の急拡大による薬局・ドラッグストアの急増や、薬剤師免許を必要としない製薬会社などへの就職、結婚や出産により休職する女性薬剤師などが主な原因です。

こうした原因の多くは社会構造的なものであり、一企業の努力で解決するのは簡単ではありません。しかし、薬剤師を多数雇用している企業をM&Aで買収できれば、薬剤師の確保が可能となります。

また、人材の育成や採用活動に際して生じる手間やコストが不要となる点なども、メリットとして挙げられます。

事業規模拡大が期待できる

調剤薬局が事業規模を拡大するためには、新しいエリアに進出しなければなりません。しかし、地域の特性(地域の病院やクリニックなど主な処方元)を理解し、それに合わせたサービスを提供しなければ、顧客満足度を向上させることはできないでしょう。

そこで、進出予定のエリアで事業を展開している調剤薬局をM&Aで買収できれば、地域のニーズに応えたサービスが既に展開されているため、事業規模の拡大と競争力の強化を達成することができます。

また、自社の持つサービスを買収先で展開し、顧客満足度を上げられれば、リピート率も向上し安定収入の確保にもつながります。

薬価改定への対応と設備投資の負担の軽減につながる

2年ごとの薬価改定は、調剤薬局の収益を直接的に圧迫する構造的なリスクであり、経営の安定性を損なう大きな要因です。また、 電子薬歴やオンライン服薬指導システムの導入・更新、対人業務強化、在宅医療対応といった、デジタル化やサービス高度化のための設備投資(初期費用・維持費)も、経営の重荷となっているのが現状です。

この対策として、M&Aを通じて大手等の傘下に入ることで、買い手側の資金力やスケールメリットおよび相手企業が有する設備・システムを活用することが挙げられます。これにより、薬価改定への耐性を高め、単独では困難な設備投資負担を軽減することが可能になるでしょう。

調剤薬局のM&A事例

調剤薬局業界で実際に行われたM&Aの事例として、代表的なものを7つ紹介します。

日本調剤と合同会社水野

>東京都千代田区に本社を置く大手保険調剤薬局チェーンの日本調剤株式会社は、2016年10月1日に調剤薬局経営の合同会社水野をM&Aにより買収しました。

合同会社水野は、売上高が27億8800万円であり、日本で最初の調剤薬局として有名な「水野薬局」を経営しています。このM&Aの狙いは、日本調剤が合同会社水野が持つノウハウを既存店舗の運営に活用し、調剤薬局事業で高度薬学管理機能強化や業界最先端のICT、ブランド価値向上などのシナジー効果を生み出すことです。

なお、合同会社水野の持分(=株式会社の株式に相当するもの)は100%譲渡され、M&A成立後は日本調剤の完全子会社となりました。

- 関連記事

-

買収とは?

~意味や仕組みをわかりやすく解説。~ -

シナジーとは?

~M&Aにおける意味、生み出す方法や注意点などを解説~ -

完全子会社とは?

~完全子会社化の方法とメリットやデメリットを詳しく解説~

藤永製薬とクオールホールディングス

調剤薬局大手のクオールホールディングスは、2019年8月8日に製薬会社の藤永製薬株式会社をM&Aにより買収しました。

藤永製薬は1941年に創業した老舗製薬会社であり、抗てんかん薬「ヒダントール」や抗うつ剤の炭酸リチウムなどの後発薬を手がけており、直近の売上高は約20億円でした。

このM&Aは、医薬品製造事業への進出を目指し製薬会社のM&Aを模索していたクオールホールディングスと、後継者不在により事業承継に課題を抱えていた藤永製薬との間で、両社の思惑が一致したことによるものです。

なお、藤永製薬の株式は100%譲渡され、M&A後はクオールホールディングスの完全子会社となりました。

ウエルシアHDと子会社のウエルシア薬局、金光薬品

2調剤薬局併設型ドラッグストアチェーンの運営を行うウエルシアホールディングス株式会社は、2022年6月1日、同社完全子会社のウエルシア薬局株式会社と、同社子会社の金光薬品株式会社の合併を行いました。

中国地方の基盤拡大を狙い金光薬品を子会社化したウエルシアホールディングスでしたが、コロナの感染症拡大の影響で、調剤専門店の売上高を維持するのが厳しい状況が続いていました。

そこで子会社同士を合併し、業務の効率化や従業員の交流などによるリソースの共有を図り、中国地方の売上シェアをさらに拡大するのが今回のM&Aの目的です。

なお、今回の合併は、ウエルシア薬局を存続会社、金光薬品を消滅会社とする吸収合併で実施されました。

日本調剤とヤジマメディカルブレーンとデュオン

保険調剤薬局チェーン大手の日本調剤株式会社は、2022年1月1日に、100%子会社である有限会社ヤジマメディカルブレーンおよびデュオンを吸収合併しました。

日本調剤株式会社は「医薬分業の実現」を企業理念に掲げ、全国で調剤薬局をチェーン展開しており、全国規模で良質な医療サービスの提供を行うことを目的に事業を展開しています。

このM&Aは、調剤薬局事業の一元管理を目的として管理機能を強化し、経営の効率化を進めていくことが狙いです。

なお、合併については日本調剤が存続会社となり、ヤジマメディカルブレーンとデュオンを消滅会社とする吸収合併方式で行われました。

日本産業推進機構グループ(NSSK)とクラフト

日系投資ファンドの日本産業推進機構グループ (NSSK)は、2022年10月14日、「さくら薬局グループ」ブランドにおいて調剤薬局事業を展開しているクラフト株式会社を、株式譲渡により譲り受けることで合意しました。

このM&Aは、地域の包括的なケアシステムの一翼を担う薬局として、医師や看護師、介護従事者等と連携し、最良の医療・介護サービスを提供し地域住民の健康をサポートする役割を目指すクラフトが、NSSKの独自の経営支援パッケージ「NVP」や国内外のネットワークを活用し、事業拡大を目指すのが狙いです。

ココカラファインとイー・ウェル、ウェル・サポート、メディカル・サポート

2021年7月、株式会社ココカラファインは、有限会社イー・ウェル、有限会社ウェル・サポート、有限会社メディカル・サポートの3社の株式を譲り受けました。

ココカラファインは調剤薬局およびドラッグストア業界の大手企業であり、イー・ウェル、ウェル・サポート、メディカル・サポートの3社は、いずれも三重県内で調剤薬局を1店舗ずつ運営していた、地域密着型の企業です。

このM&Aの目的は、地域におけるヘルスケア提供体制の強化と、事業規模の拡大です。三重県への集中出店(ドミナント戦略)により、地域内での競争優位性を確立すると共に、ヘルスケアネットワークの構築推進を図りました。

また、既存のドラッグストア網と調剤薬局機能の連携による、地域住民へのサービス向上も狙いの一つです。

ツルハHDとドラッグイレブン

2020年5月、株式会社ツルハホールディングスは、九州旅客鉄道株式会社(JR九州)から、株式会社ドラッグイレブンの株式51%を取得し、子会社化を実施しました。

このM&Aは、本件は、九州・沖縄エリアにおける店舗網の拡充と、地域密着型サービスの強化が目的です。地元に根付いた店舗ブランドと人材を取り込むことで、地域支配力を高め、競争優位性を確立する狙いがあります。

両社の共同仕入れや物流の統合により、コスト削減と業務効率化を図ることで、収益性の向上も期待されています。

さらに、2023年5月、ツルハHDはドラッグイレブンの株式のうち、JR九州が保有していた残り49%を取得し、完全子会社化しました。

調剤薬局におけるM&A成功のポイント・注意点

調剤薬局におけるM&Aを成功させるためのポイントと注意点を、4つ紹介します。

それぞれ見ていきましょう。

薬剤師の在籍率を確認する

調剤薬局のM&Aにおいては、薬剤師の在籍状況が譲受後のスムーズな運営に直結します。特に地方では常勤薬剤師が1名体制の薬局も多く、人材不足が慢性化しているのが実情です。

そのため、買い手企業としては、譲受対象の薬局に複数の薬剤師が安定的に在籍しているかどうかを慎重に見極めなければなりません。薬剤師の在籍数が多ければ多いほど、引継ぎ後の人員確保に対する不安も軽減され、M&Aの実効性が高まります。

なお、2022年12月末時点で薬剤師有資格者は約32万人いますが、薬局で勤務するのはそのうち6割ほどです。それ以外の分野で働く有資格者の採用も視野に入れることで、人材戦略の幅も広がるでしょう。

患者情報の引継ぎを適切に行う

調剤薬局のM&Aでは、設備や在庫などの有形資産に加え、患者リストや処方データといった無形資産の取扱いが重要です。

売り手企業が患者情報を正確に整理・保管しており、法令に則った形で引き継がれるかどうかを、買い手企業は事前に確認しましょう。

なかでも、個人情報に該当するデータの取扱いには細心の注意を払ってください。「個人情報保護法」や「医療・介護関係事業者における個人情報の適切な取扱いのためのガイダンス」に準拠しているかどうかチェックが必要です。

また、デューデリジェンスの過程で、システム上のデータ整備状況や、個人情報取扱いに関する社内ルール・研修実施状況なども精査しておくことで、引継ぎ後の運用トラブルを未然に防げるでしょう。

引継ぎの過程では、患者への事前告知や、秘密保持・個人情報保護に関する条項が契約書に明記されているかを確認することが大切です。法令に基づく例外規定を正しく理解し、適切な対応がなされているかを見極めることで、将来的なトラブルのリスクを最小化できます。

組織体制を整えておく

売り手として調剤薬局のM&Aに取り組む場合は、事前に組織体制を整えておいたほうが良いでしょう。

店舗営業を行っている調剤薬局のような業態では、多くの薬剤師やパートなどが働いています。しかし、労務管理が行き届いていないと、残業代の未払いや社会保険の未加入、源泉徴収義務違反など、労務に関わる多くの問題が生じてしまうことも珍しくありません。

こうした状況でM&Aに取り組んでは、最悪の場合M&Aが取り止めになるリスクもあるため、注意しておいたほうが良いでしょう。

これらの整備は、PMIにおいて、スムーズな人材定着と運営の安定化を支える重要な土台となります。M&A後もトラブル無く日常業務を継続できる体制を、あらかじめ整えておくことが大切です。

病院や患者さんへの理解を得る

調剤薬局の売り手側となる病院や医院は、資本関係が変更し何らかの問題が生じる可能性があるため、売却にあたっては、できるだけ慎重に進めていくのが良いでしょう。

また、M&A後にサービスの内容などが変わり、患者さんが離れてしまうことが考えられます。処方箋枚数の減少を防ぐためには、既存の患者さんから理解が得られるように配慮しながら、M&Aを進めて行くことが重要です。

これからの調剤薬局業界:課題とM&A活用の展望

最後に、調剤薬局における今後のM&Aの課題と展望について解説します。

少子高齢化とコスト削減

調剤薬局業界における今後のM&Aの課題として注意すべき点は、少子高齢化とコスト削減についてです。高齢者が増えるため市場規模は拡大しますが、同時に少子化が進んでいるため、政府が組む予算のなかでコスト削減の対象となっています。

調剤薬局業界は医療の一環として社会保障を担う役割があるため、法制度改正による削減傾向が今後も続く可能性が高い点には留意しておかなければなりません。

事業規模の拡大と人材確保

調剤薬局業界のM&Aの展望については、収益の確保を目指して事業規模を拡大する傾向にあります。しかし、上述のように薬剤師不足から、人材確保は困難な状態が続いています。

今後は、地域に密着した高い技術とノウハウを有した薬剤師の確保が重要です。近年広がりつつある「オンライン服薬指導」では、患者が来局せずに薬が入手できるため、処方箋受付枚数の増加が期待されています。

こうしたことから、今後は人材確保を目的とするM&Aがさらに活発に行われると予想されます。

- 成約実績一覧

- 当社がお手伝いした調剤薬局業界のM&A事例

M&Aキャピタルパートナーズは、豊富な経験と実績を持つM&Aアドバイザーとして、お客様の期待する解決・利益の実現のために日々取り組んでおります。

着手金・月額報酬がすべて無料、簡易の企業価値算定(レポート)も無料で作成。秘密厳守にてご対応しております。

以下より、お気軽にお問い合わせください。

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

よくある質問

- 調剤薬局業界でM&Aが進んでいる理由は何ですか?

- 小規模事業者の経営環境悪化や薬剤師不足、薬価改定による圧迫などが背景にあり、大手傘下への再編が進んでいます。

- 調剤薬局におけるM&Aのメリットは何ですか?

- 薬剤師不足の解消、事業規模拡大、薬価改定への耐性向上などが主なメリットです。

- 調剤薬局M&Aで注意すべきポイントは何ですか?

- 薬剤師の在籍率、患者情報の引継ぎ、組織体制の整備、地域医療機関との関係維持が重要です。

- オンライン服薬指導はM&Aに影響しますか?

- はい。新たな収益機会として、オンライン化を取り入れた薬局の買収が増加しています。

- 今後の調剤薬局業界M&Aの展望は?

- 少子高齢化に伴い市場拡大が進む一方で、制度改正によるコスト圧縮も進むため、規模の拡大と人材確保が鍵となります。