基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。

M&Aの意味や目的、メリットとデメリットについては、

「M&Aとは?」ページをご覧ください。

M&Aキャピタルパートナーズとは

- リーグテーブル国内案件数

- 成約案件の譲渡株価総額

- 譲渡企業の売上高総額

- 社名認知度

- CM認知度

- 支払手数料率の低さ

- 成約案件の平均譲渡価格

- コンサルタントの士業資格保有者率

- コンサルタントの1人あたり売上高

- コンサルタントの1人あたり経常利益

リーグテーブル 国内M&A件数No.1※2

M&Aキャピタルパートナーズは、LSEG※1が発表したM&A市場リーグテーブル「日本M&Aレビュー 2025年上半期 フィナンシャル・アドバイザー」において、M&A 仲介専業企業で唯一ランクインし、3部門※2で1位を獲得いたしました。

※1 LSEG(ロンドン証券取引所グループ) ※2 1位獲得「国内案件 アドバイザー上位 5 位 案件数ベース」,1 位獲得「日本企業関連 完了案件(AF23a) 案件数ベース/不動産案件を除く」,1 位獲得「日本企業関連 公表案件 (AD19a) 案件数ベース/不動産案件を除く」豊富な支援実績

弊社では、創業以来、累計1,000組以上のお客さまをお手伝いしてまいりました。国内トップクラスの調剤薬局業界のM&A実績の他、多種多様な業界・業種において多くの実績がございます。

CM放映中

人気の報道番組で絶賛放映中!

テレビ朝日・テレビ東京系列

ライオン社長は、会社の将来を考える孤高のオーナー社長を表現しています。

社員を率いて重責に挑む社長の姿は、群れを率いて孤独に戦う百獣の王=ライオンと重なり、

事業承継に思い悩む様々なオーナー社長の姿を、CMで描いています。

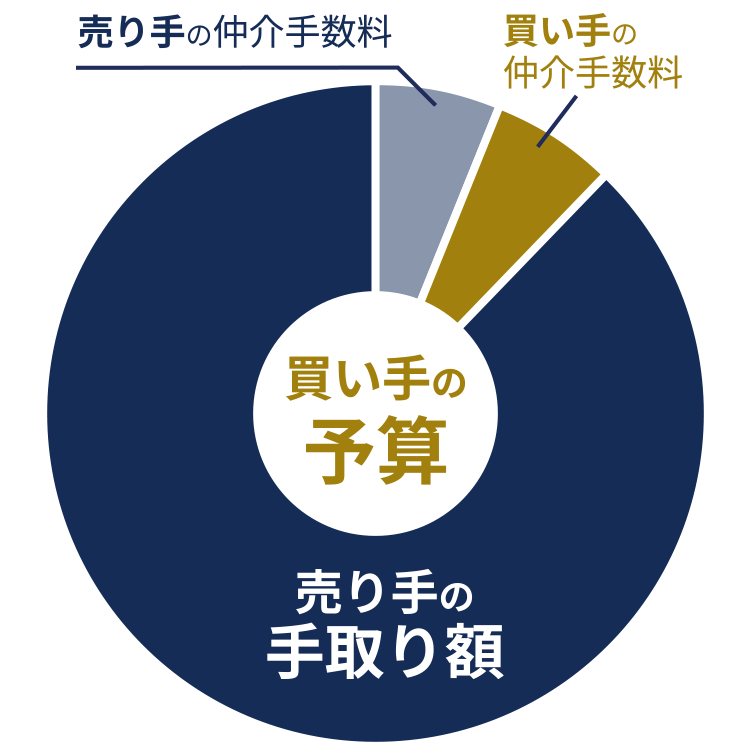

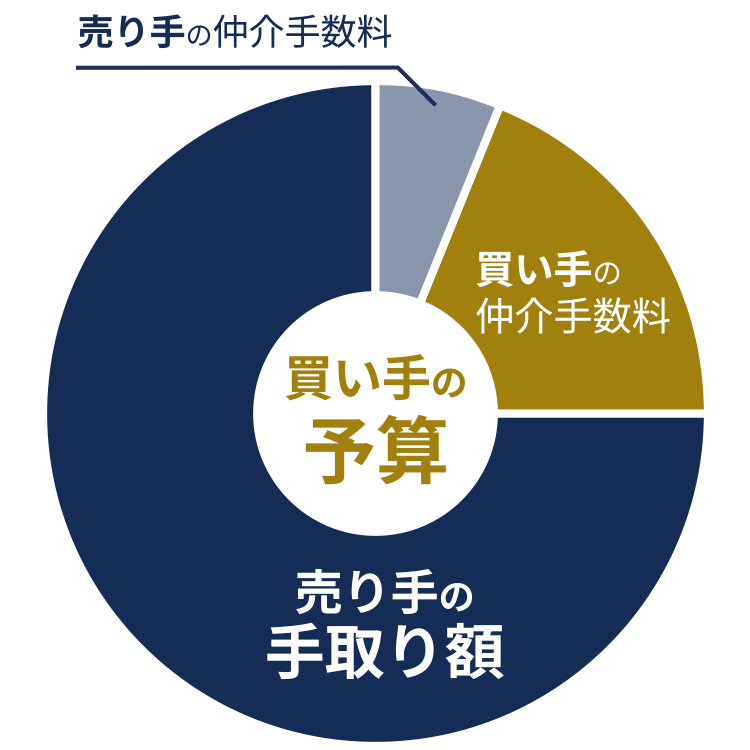

明瞭かつ納得の手数料体系

「着手金無料、売り手・買い手同一の

株価レーマン方式」

売り手・買い手に対する

手数料(報酬)体系の違いによる影響

【弊社】

売り手・買い手同一の手数料

【他社】

買い手企業の手数料が

売り手企業よりも高い設定

※出所:中小企業庁「中小M&Aガイドライン(第3版)」、「Ⅴ 仲介者・FAの手数料についての考え方の整理」より当社作成

M&A仲介会社の売り手・買い手のお客様への手数料体系が異なる場合、「売り手の手取額が減額」してしまうというリスクを孕んでいます。

弊社では、創業以来、着手金無料で売り手企業と買い手企業の双方から同一の手数料(報酬)体系を採用。

公正かつ相談しやすい手数料体系を続けています。

お客様に寄り添う

アドバイザリー

すべての中小企業オーナー経営者様を支えるM&Aのプロフェッショナルとして、私たちは的確な事業承継スキームのご提案、実行支援などのサービスをご提供いたします。

M&A案件情報

弊社にてご紹介できる譲渡(売却)案件の一部を掲載しております。

TOPICS

IR情報

M&Aを流れから学ぶ

(解説記事&用語集)

M&A関連記事

M&A基礎

目的別M&A

- 会社売却と事業承継の違い

- 事業承継とは

- 事業承継とM&Aの違い

- 事業承継M&A

- 「事業承継」と「事業継承」の違い

- 事業承継問題

- 後継者不足の実態

- 事業承継における課題

- 事業承継対策の必要性

- 事業承継を実施するタイミング

- 事業承継の流れ

- 事業承継計画

- 事業承継計画書の記載項目

- 事業承継のチェックリスト

- 事業承継における後継者選定

- 事業承継における後継者育成

- 親族内承継

- 親族外承継

- 従業員への事業承継

- 第三者承継

- 親族内承継と第三者承継の比較

- 後継者のいない会社を買う

- 事業承継の主要スキーム比較

- 持株会社を活用した事業承継

- 事業承継信託

- 事業承継ファンド

- 医療法人の事業承継

- 事業承継に向けた資金調達方法

- 事業承継補助金

- 事業承継で活用できる融資

- 事業承継における生命保険

- 事業承継税制

- 事業承継の税務対策

- 事業承継と資産移転

- 事業承継時の消費税の取扱い

- 承継時の債権・債務の取扱い

- 地位承継

- 包括承継

- 許認可の承継

- 株式相続

- 株式の贈与

- 自社株贈与

- 事業承継士

- 事業承継の専門家

- 事業承継コンサルティング

- 事業承継特別保証制度

- 事業承継に潜むリスクと対策

- 事業承継に伴う労務管理リスク

M&Aスキーム

M&Aプロセス

企業価値評価

デューデリジェンス

M&Aファイナンス

M&A税務

M&A法務

用語・その他

- 当期純利益

- 資産除去債務

- バスケット条項

- XBRL

- 特別決議

- 譲渡承認取締役会

- 大量保有報告

- 適時開示

- 法務のポイント

- インサイダー取引

- チャイニーズ・ウォール

- 匿名組合

- キラー・ビー

- クラウン・ジュエル

- グリーン・メール

- ゴールデンパラシュート

- ジューイッシュ・デンティスト

- スタッガード・ボード

- スケールメリット

- ストラクチャー

- 利益相反

- 源泉徴収

- プロキシー・ファイト

- パールハーバー・ファイル

- Qレシオ

- MSCB

- IFRS

- 現物出資

- コントロールプレミアム

- ゴーイング・プライベート(Going Private)

- バックエンド・ピル

- パックマン・ディフェンス

- EV(事業価値)

- 売渡請求

- 株主価値

- レバレッジ効果

- 減損価格

- アーンアウト

- シャーク・リペラント

- スーイサイド・ピル

- ティン・パラシュート

- 低廉譲渡

- 監査法人

- 相対取引

- 範囲の経済

- アナジー効果

- 債券

- 純有利子負債(ネット デット)

- ホールディングス

- COC条項(チェンジ・オブ・コントロール条項)

- ディスクロージャー

- 会社法

- ROA(総資産利益率)

- 国際租税条約

- 役員報酬

- SWOT分析

- アンゾフの成長マトリクス

- サクセッションプラン

- ドラッグアロング

- 累進課税

- 総合課税と分離課税の違い

- キャピタルゲイン

- インカムゲイン

- 資本と負債の区分

- 益金不算入

- タックスシールド

- 繰越欠損金

- スタンドアローン・イシュー

- ロックド・ボックス方式

- 特定承継

- プットオプション

- 埋没費用(サンクコスト)

基本合意まで無料

事業承継・譲渡売却はお気軽にご相談ください。